Высокие сырьевые цены обеспечили рост экспорта в 2021 году

В прошлом году выросли экспортные доходы от двух ключевых экспортных товаров РК – нефти и меди, но поставки в физических объёмах сократились.

Совокупный экспорт РК по результатам минувшего года достиг $60,3 млрд, превысив уровень кризисного 2020-го на 26,9%. Суммарный итог вышел на уровень докризисных лет – он, например, соизмерим с показателем за 2018 год.

Но, по большому счету, экспорт РК вырос не потому, что была радикально расширена география и номенклатура экспорта. Ключевую роль сыграл ценовой фактор, и в первую очередь казахстанской экономике благоволили нефтяные цены. В физических величинах экспорт ключевых товаров либо сократился, либо остался на уровне предыдущих лет.

Нефть, медь, уран

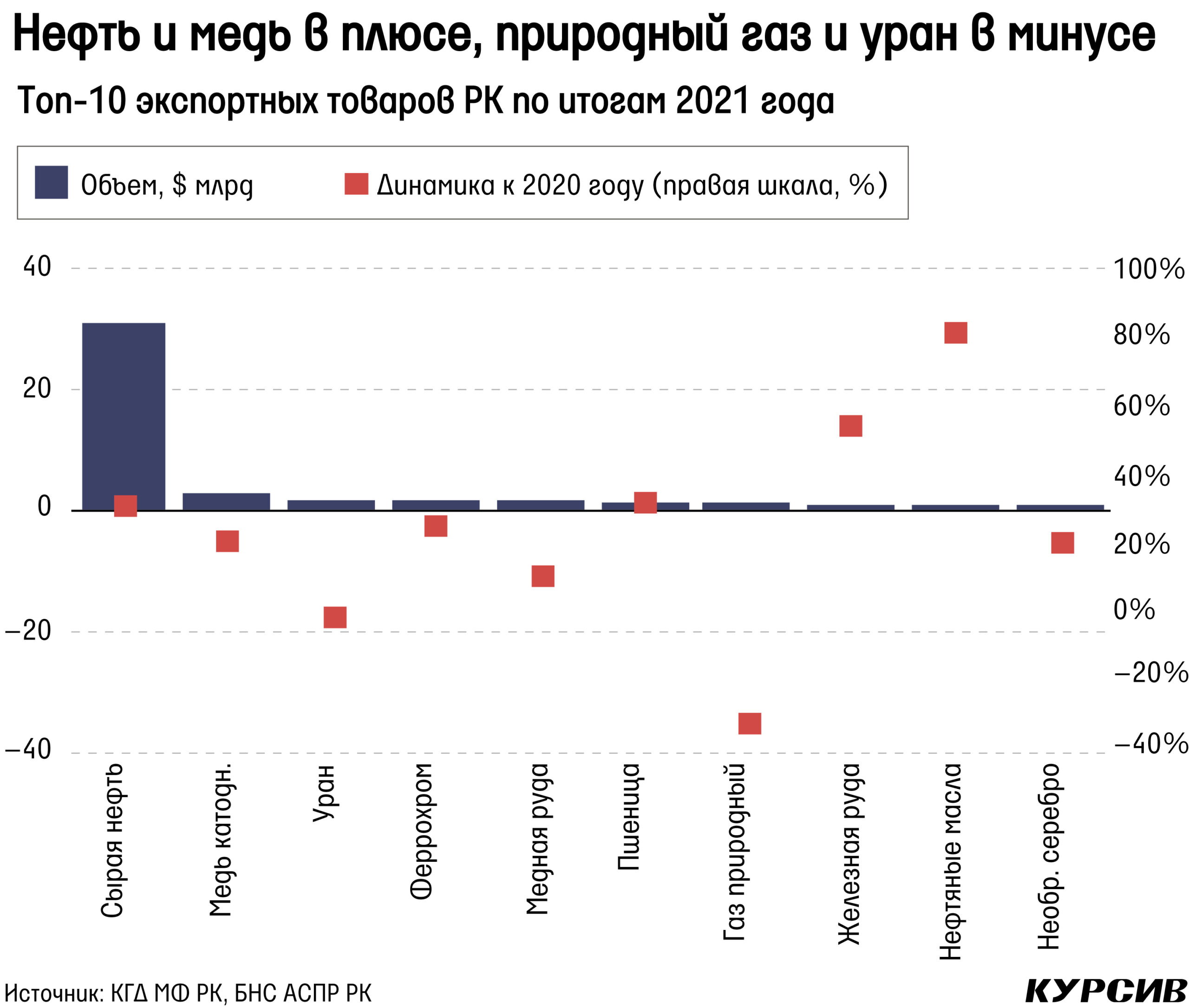

Казахстанский экспорт остается высококонцентрированным. На долю десятки крупнейших товаров по итогам 2021 года приходится 73,2% всего объёма в стоимостном выражении. За год товарная концентрация снизилась, но ненамного – всего на 2,2 п.п.

Анализ трёх важнейших экспортных позиций (их доля в совокупном экспорте 59,1%) говорит о том, что увеличение экспорта произошло за счёт высоких цен, которые формируются на мировых рынках и на которые Казахстану трудно повлиять (за исключением стоимости урана).

Нефть – экспортный продукт РК №1 – принесла стране почти $31,1 млрд (+31,2%). Рост вызван удорожанием чёрного золота на мировых рынках. Средняя цена Brent по итогам 2021 года зафиксировалась на отметке $70,4 за баррель, что на 66,5% больше показателя 2020-го. Нефтяные котировки были поддержаны восстановлением глобальной экономики (по оценке МФВ, на 5,9%) и действовавшей весь прошлый год мегасделкой ОПЕК+.

Между тем в минувшем году было добыто ровно столько нефти (85,7 млн тонн; +0,03%), сколько в предыдущем. Взятые в рамках мегасделки ОПЕК+ обязательства сдерживали добычу главным образом на Тенгизе и Кашагане. Ожидается, что на траекторию роста нефтяная отрасль вернется в текущем году, но динамика будет умеренной. Поскольку, согласно текущим договоренностям, мегасделка ОПЕК+ завершится в декабре 2022-го.

Взрывной рост планируется в 2025 году, к тому времени должны завершиться Проект управления устьевым давлением (середина 2023 года) и Проект будущего расширения (середина 2024 года) на Тенгизе. Вместе они добавят 12 млн т нефти в год.

Экспортным товаром РК №2 является медь. Для более детализированной классификации Kursiv Research использует 6-значный код товарной номенклатуры внешнеэкономической деятельности. Поэтому в нашем топ-10 ключевых товаров две позиции из этой когорты: катодная медь (второе место) и медные руды и концентраты, которые по итогам 2021 года принесли стране $4,5 млрд.

Казахстанским медным компаниям, как и нефтяникам, помогла ценовая конъюнктура. Среднегодовая цена на этот металл в 2021-м установила исторический рекорд ($9,3 тыс. за тонну), превысив уровень предыдущего года на 50,9%. Поэтому экспортная выручка от катодной меди выросла на 21,1%, от медных руд – на 10,9%, хотя отгрузка в физических величинах сократилась на 20,1% и 21,9% соответственно.

Не все ключевые медные игроки отчитались за 2021 год, но отраслевые данные говорят о том, что для этого сектора год выдался не совсем удачным. Добыча медной руды увеличилась на 3,9%, но уменьшилось производство медных концентратов (–5,2%), меди в медном концентрате (–8,8%) и рафинированной меди (–3,9%).

Из позитивных новостей отрасли: на исходе прошлого года был завершен проект расширения Актогайского ГОК (группа KAZ Minerals) стоимостью $1,2 млрд. Он удваивает годовые мощности по переработке сульфидной руды (с 25 млн до 50 млн т) на Актогайском месторождении. Следовательно, при условии стабильного спроса на мировом рынке в 2022 году ожидается прирост производства и экспорта.

Уран – экспортный товар РК №3. Экспортная выручка сократилась на 0,8%, поставки в физических величинах уменьшились на 14,8%. Но скромные результаты не связаны с производством: по предварительным данным, «Казатомпром» (КАП) в 2021 году добыл 21,8 тыс. т урана, что больше на 12%, чем годом ранее. Средняя цена реализации по сделкам КАП выросла на 9,2%.

В середине минувшего года нацкомпания объявила о намерении сохранить снижение объёмов добычи на 20% в 2023 году (по сравнению с запланированным уровнем в рамках контрактов на недропользование). Полная реализация данного решения приведет к исключению до 5 тыс. т урана из предполагаемого объёма мирового первичного производства в 2023 году, сохранив при этом производство урана в Казахстане на уровне, аналогичном ожидаемому в 2022 году.

Судя по сообщениям компании, существенный рост производства произойдет после 2023 года. Минэнерго РК согласовало проект разработки месторождения Буденовское. 25-летний план подразумевает, что на участках 6 и 7 этого месторождения начнётся промышленная добыча с выходом на промышленную мощность до 2,5 тыс. т урана не ранее 2024 года. Максимально возможная промышленная мощность оценивается в 6 тыс. т – к этому уровню компания может выйти не ранее 2026 года. Ожидаемый объём в 2024–2026 годах полностью зарезервирован российской стороной.

«Казатомпром» в середине декабря 2021 года подписал контракт на недропользование, который предоставил право на промышленную добычу на месторождении Жалпак. Планируется развить рудник с максимально возможной годовой производительностью до 900 т урана, и это произойдет не ранее 2030 года.

Евросоюз, Китай, Россия

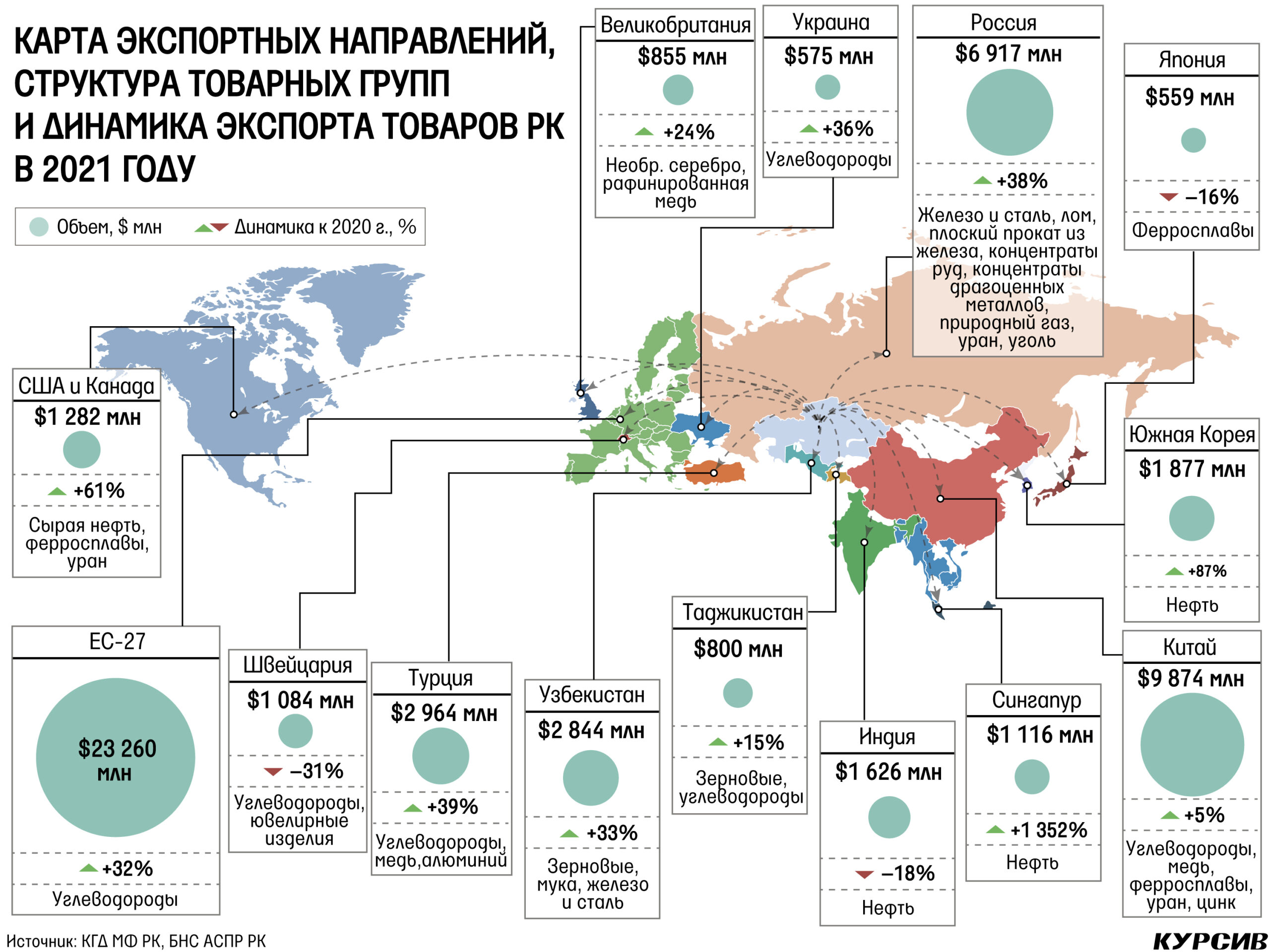

Географическая концентрация, как и товарная, остается высокой. По результатам минувшего года на три ключевых направления – ЕС-27, Китай и Россия – приходится 66,4% доходов от экспортных операций. Но она уменьшилась значительно: по итогам 2020-го вышеназванные направления обеспечили Казахстану 84,2% внешнеторговой выручки.

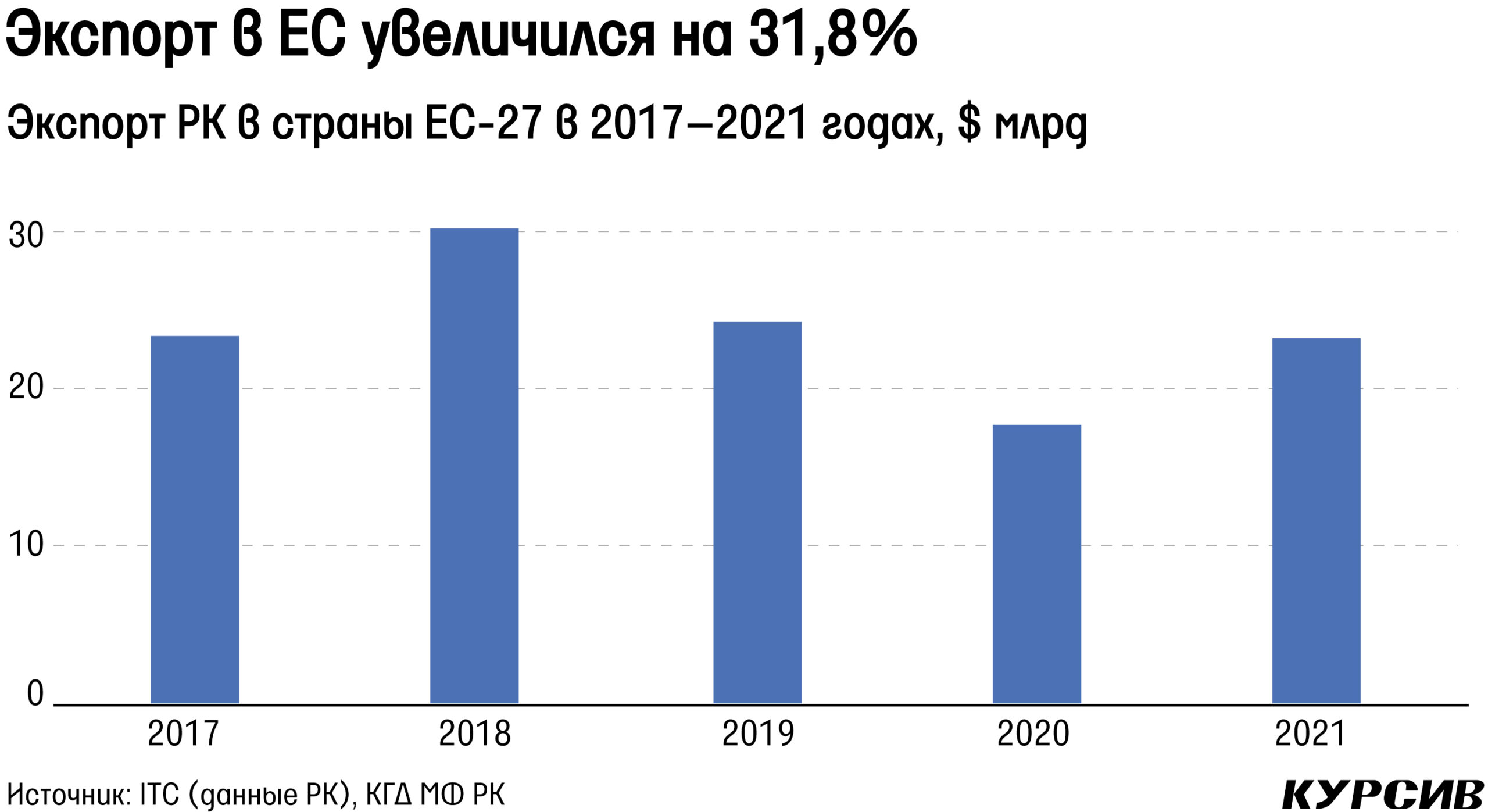

Евросоюз – ключевой торговый партнёр, и его интересует преимущественно казахстанская нефть, доля которой в торговых операциях по итогам 2021 года зафиксировалась на 88,2%. На этих сделках РК заработала $20,5 млрд, что на 31,8% больше результата 2021 года. Но оптимистичную картину портит статистика в разрезе физических величин. Объём снизился на 6,5%, или на 3,1 млн т.

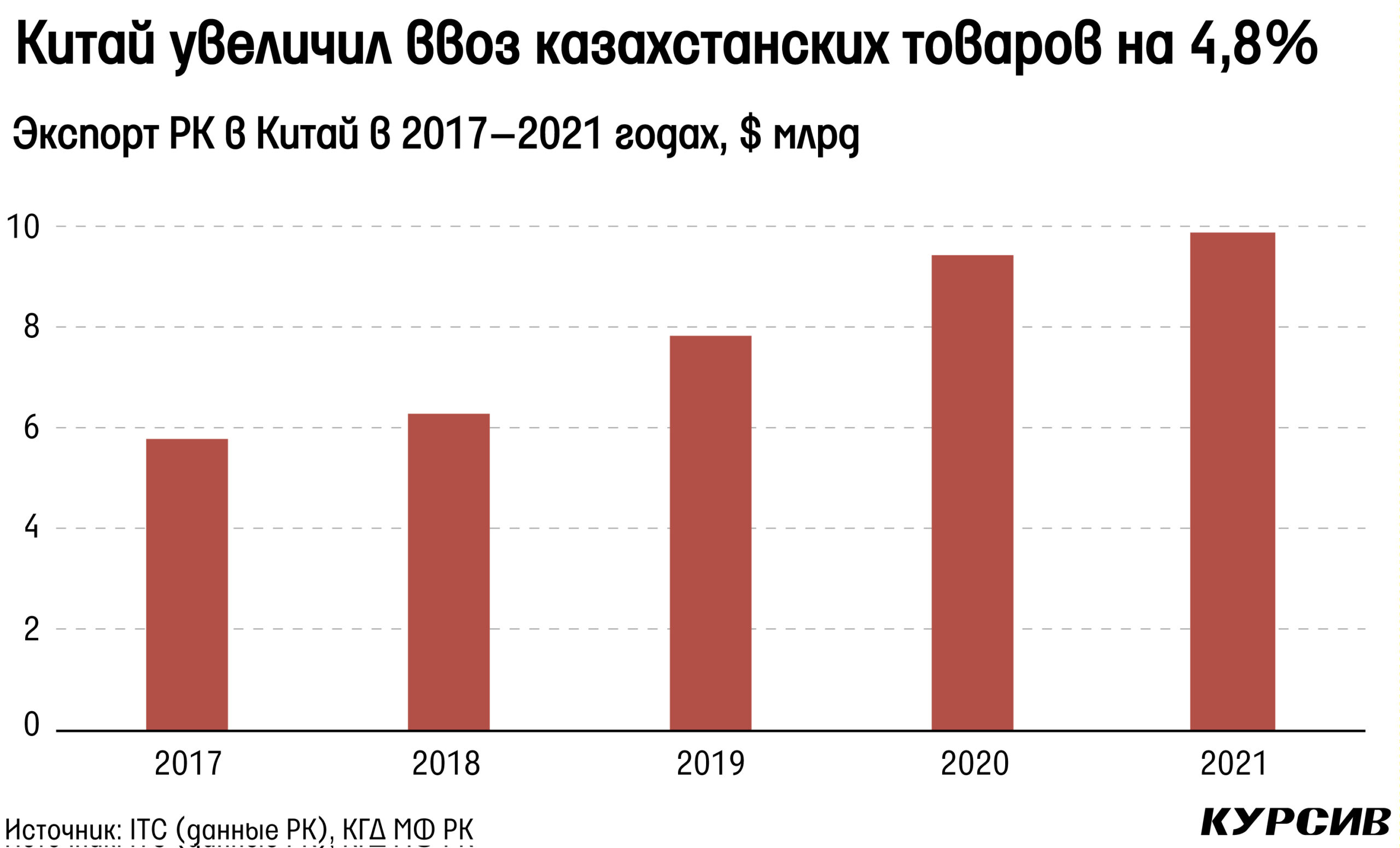

Китай для Казахстана остается вторым по величине экспортным рынком. Власти РК рассчитывают, что в будущем восточный сосед станет крупнейшим покупателем нашей органической сельхозпродукции и продовольствия (до $1 млрд), но пока что Поднебесную интересуют металлы, нефть и уран.

Тройка крупнейших экспортных статей в КНР выглядит так: рафинированная медь (более $2 млрд, +9,8%), нефть ($1,9 млрд, +55,7%), медные руды ($1,8 млрд, +27,0%). Пять позиций из топ-10 статей экспорта РК в КНР продемонстрировали отрицательную динамику: природный газ (до $1,1 млрд, –24,3%), феррохром (до $749,8 млн, –4,5%), уран (до $582,1 млн, –26,7%), агломерированное железо (до $258,7 млн, –11%) и прочие концентраты драгметалла (до $235,9 млн, –1,8%).

Потери по пяти крупнейшим позициям компенсировал дополнительный денежных доход от операций с нефтью и медью, который сформировался за счёт роста их котировок. Поэтому Казахстан в 2021-м на китайском направлении заработал $9,9 млрд, что больше результата предыдущего года на 4,8%.

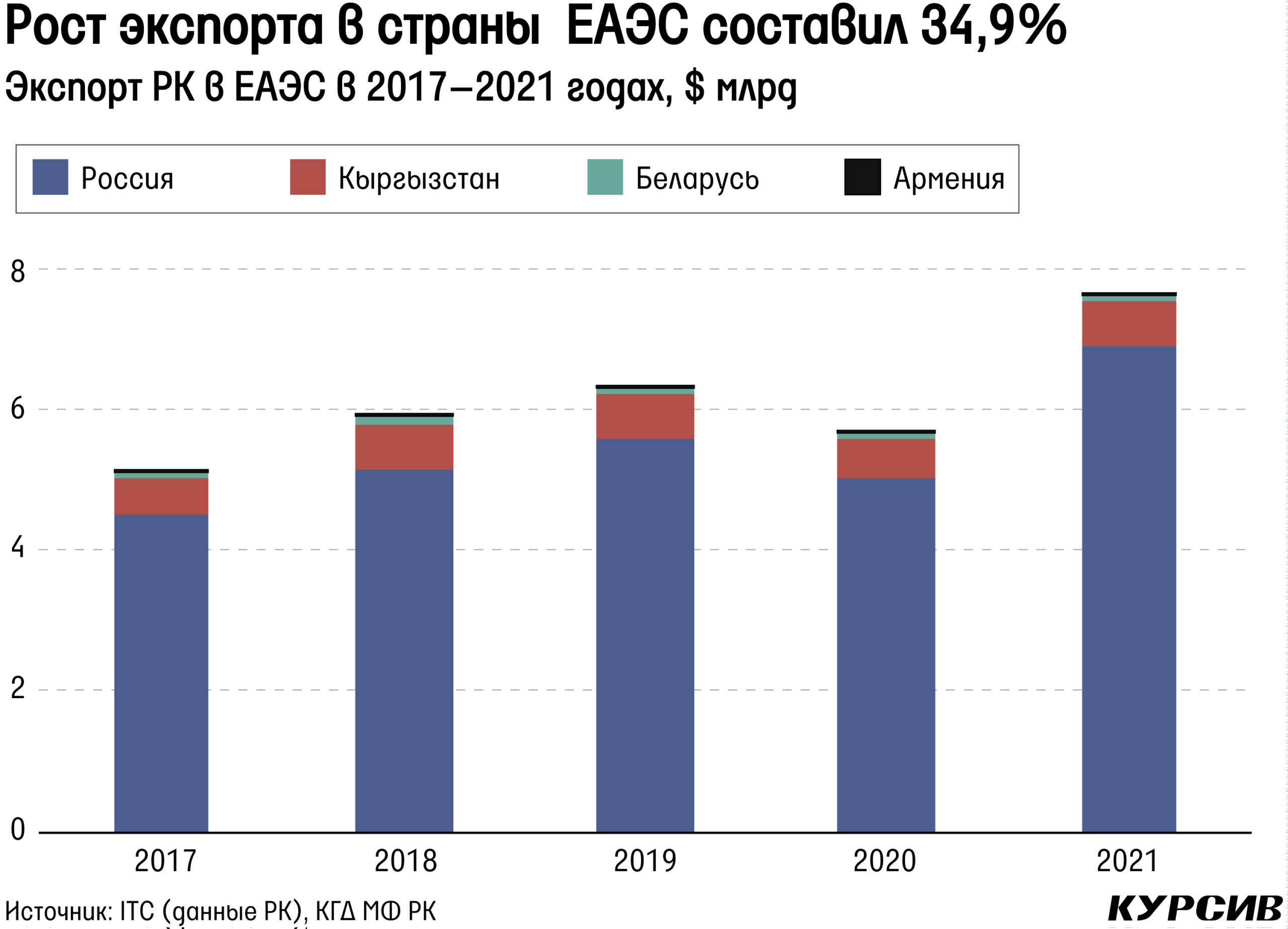

Россия является третьим по величине экспортным рынком. Экспорт увеличился до $6,9 млрд (+38,1%) – рекорд за последние десять лет. Сопоставимый объём был зафиксирован в 2012 году – тогда мы экспортировали товары на $6,7 млрд.

Российский бизнес в первую очередь интересуют металлы: неагломерированное железо ($678 млн, +63,4%), плоский прокат из железа и стали толщиной более 10 мм ($527,2 млн, +159,1%), агломерированное железо ($461,4 млн, +172,4%). За исключением прочих концентратов драгметалла (–22,1%) все позиции из топ-10 статей экспорта РК в РФ продемонстрировали положительную динамику.

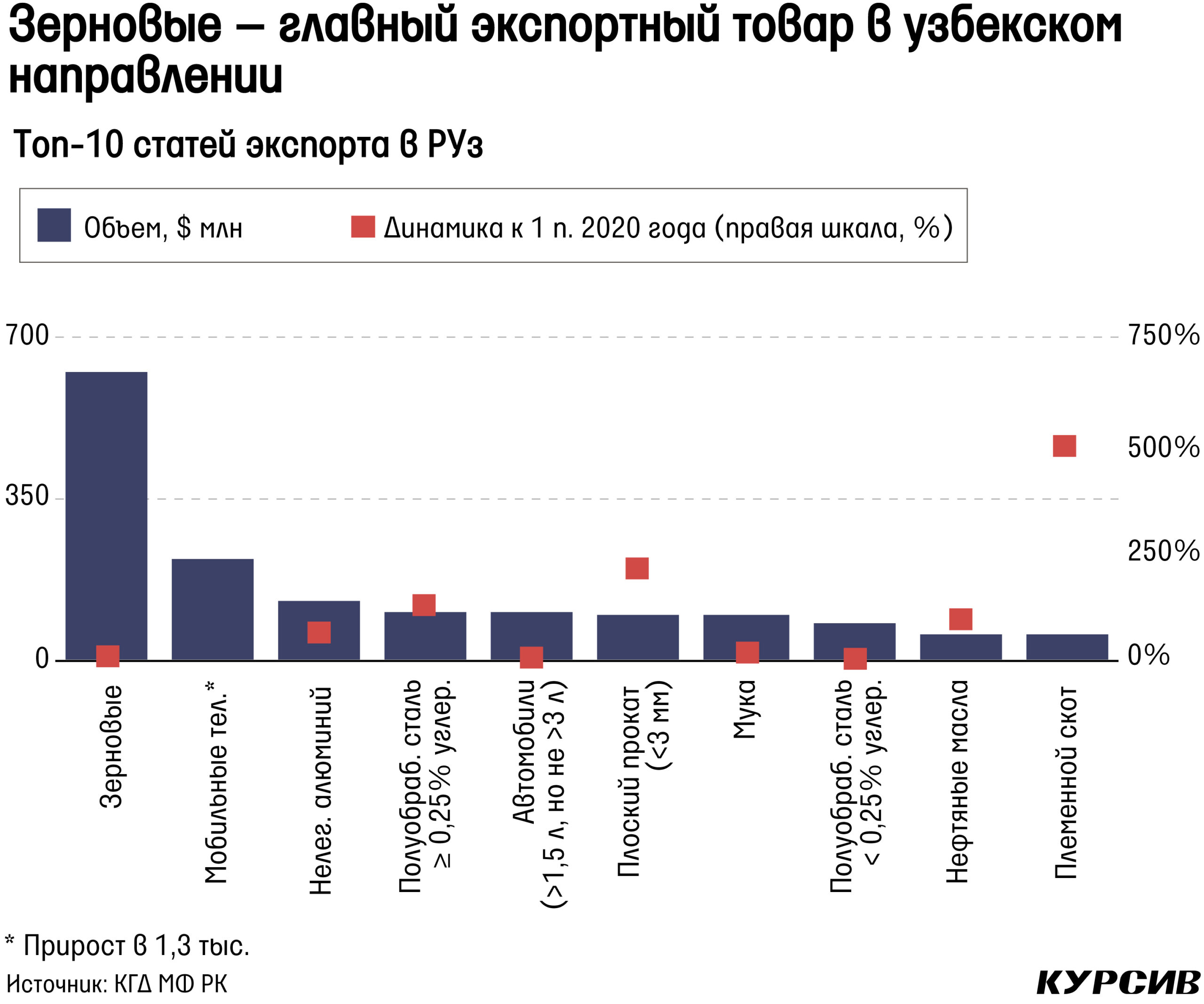

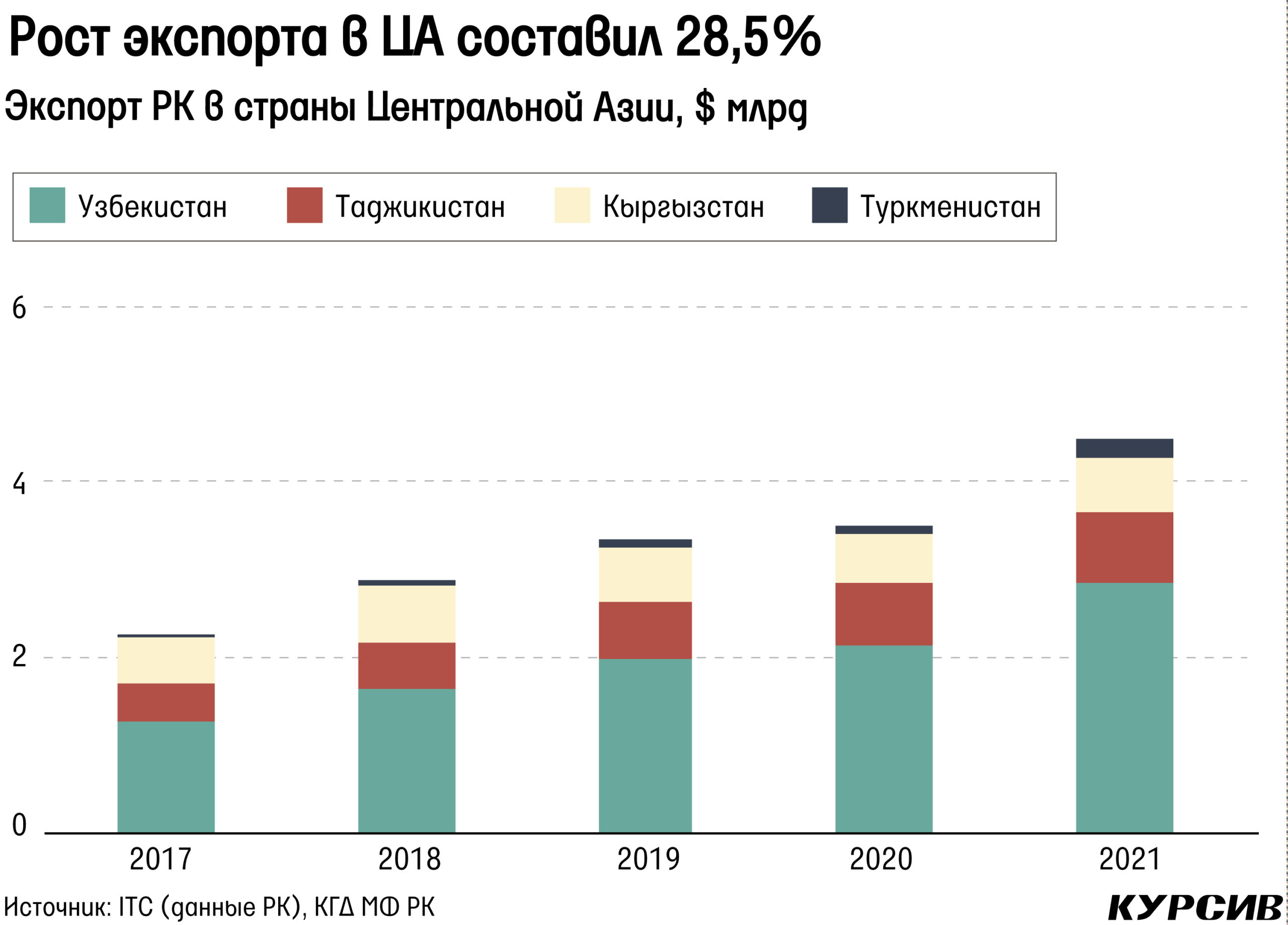

Среди стран Центральной Азии ключевым партнёром по-прежнему остается Узбекистан, который импортировал казахстанских товаров на $2,8 млрд (+33,0%). На первом месте по-прежнему наш традиционный экспортный товар в РУз – пшеница, объём выручки достиг $623,7 млн (+7,6%).

Неожиданным лидером по итогам 2021 года оказались продажи мобильных телефонов. Всего устройств было продано на $222,3 млн с близкого к нулевому уровню. Казахстанские предприниматели в далеком 2004-м пытались производить сотовые телефоны. Например, компания Asia Travel, название которой больше намекало на туристический профиль, чем на технологическую составляющую, завозила в РК сотовые телефоны тайваньского производителя TLC. Но затем объявила о создании собственного производства в РК и продолжила импортировать тайваньские устройства, но под отечественным брендом Seven (женская линейка Sofi). Имитация длилась недолго. Пожалуй, на этих попытках производство казахстанских сотовых телефонов закончилось. Поэтому прошлогодние поставки гаджетов в РУз являются реэкспортом.

Казахстанские автопроизводители продолжают наращивать свои продажи в Узбекистане. Были поставлены автомобили с двигателем не менее 1,5 и не более 3 л на сумму $103,7 млн (+8,2%), что обеспечило пятую позицию в топ-10 экспортных товаров в РУз. По данным Ассоциации казахстанского автобизнеса (АКАБ), в минувшем году было экспортировано 12,1 тыс. автомобилей, из которых 4,5 тыс. было отправлено в Узбекистан.

В планах казахстанских автопроизводителей расширить ассортимент для внешней торговли – объявлено, что помимо легковых автомобилей в 2022 году предполагается отгрузка автобусов и коммерческой техники в Кыргызстан.

«На площадке QazTehna в городе Сарани уже готовятся к производству тысячи автобусов Yutong, которые в следующем году будут экспортированы в Кыргызстан», – указано в ноябрьском информационном сообщении АКАБ.

В топ-10 экспортных товаров в РУз оказались поставки племенного скота, правда, на последнем месте ($58,4 млн, +499,5%). Взрывная динамика в 2022 году, скорее всего, сменится на отрицательную. Правительство РК в конце минувшего года ввело временный запрет на экспорт живого скота КРС и МРС, чтобы стабилизировать цены на мясо внутри республики. Ранее, в 2020 году, Минсельхоз РК вводил аналогичный запрет, но тогда причиной звучал отток маточного поголовья, закуп которого для казахстанских фермеров, к слову, субсидируется. Сложилась ситуация, когда узбекские аграрии, закупавшие из РК маточное поголовье, по сути, субсидировались нами.

Курс на 100

В 2021 году произошло несколько событий, которые следует обозначить в нашем обзоре. В конце минувшего года президент РК Касым-Жомарт Токаев подписал закон «О промышленной политике», который, с одной стороны, сложно назвать революционным в области стимулирования несырьевого экспорта.

С другой стороны, теперь в единый документ собраны меры господдержки, которые ранее были разбросаны в разных правительственных постановлениях и госпрограммах поддержки: возмещение части затрат по продвижению товара и услуг на внешние рынки; стимулирование ставки по кредитам и лизингу зарубежным покупателям казахстанской высокотехнологичной продукции; механизмы экспортного товарного финансирования, кредитования, страхования, гарантирования сделок по продвижению несырьевого экспорта.

Новацией можно назвать внедрение встречных обязательств – бизнес, получивший господдержку, в обмен берет обязательства повысить производительность, нарастить производство экспортно ориентированных товаров и обеспечить потребности внутреннего рынка. Если встречные обязательства не будут соблюдены, то бизнесу придётся возместить полученные от государства деньги. Закон трактует экспортоориентированность как «наличие потенциала в устойчивом экспорте выпускаемой продукции, оказываемых работ и (или) предоставляемых услуг как минимум в одну зарубежную страну».

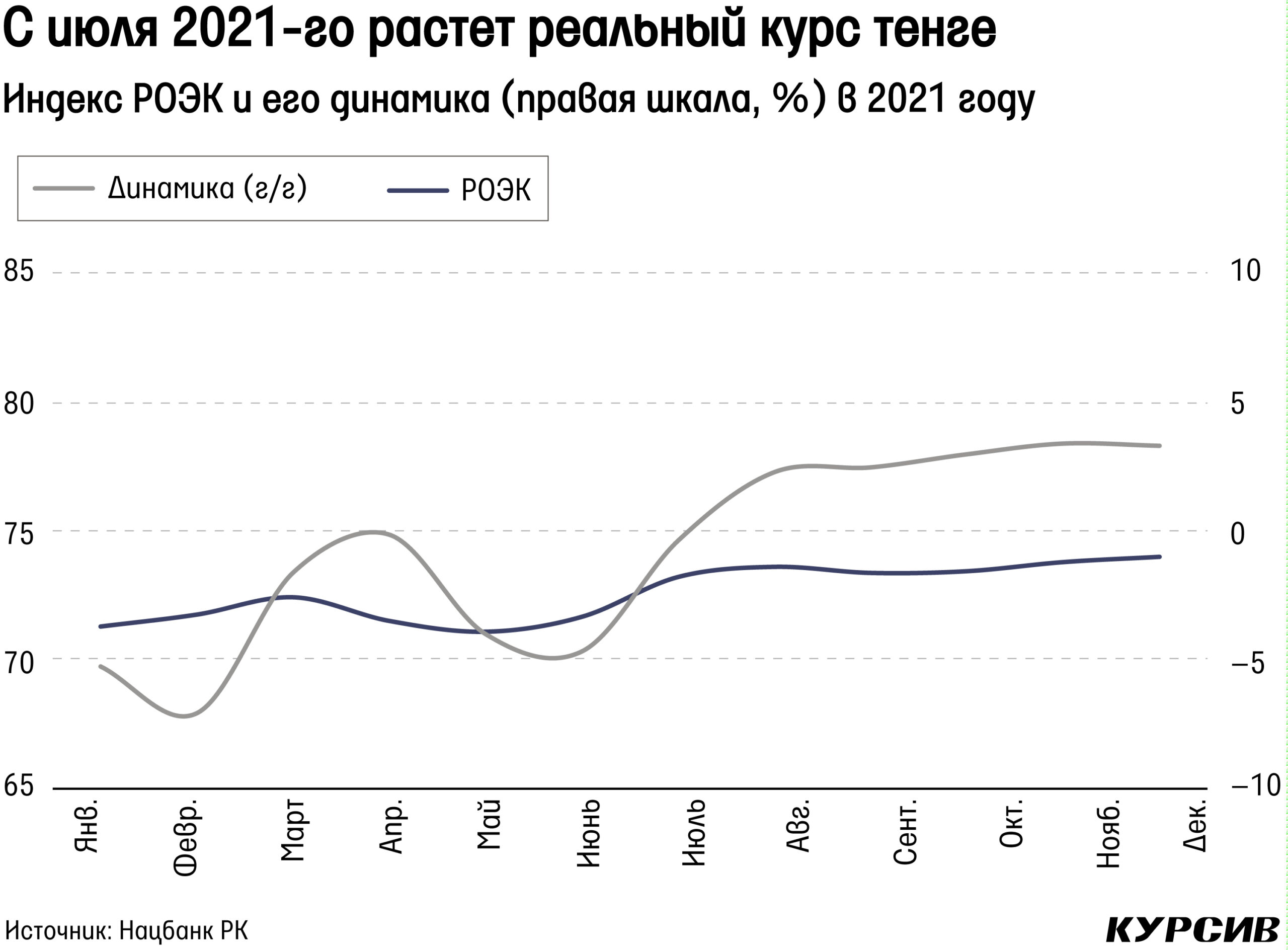

Помимо изменения институциональных правил корректируется макроэкономический фон. Укрепляется реальный эффективный обменный курс (РЭОК) тенге – с 71,3 в январе 2021-го до 74 в декабре 2021-го. Считается, что укрепление реального курса нацвалюты негативно влияет на конкурентоспособность товаров на внешних рынках. Однако этот эффект неодинаков для разных стран с различными экономическими моделями.

К сожалению, работ по влиянию РЭОК на казахстанский экспорт в открытом доступе нет. Но есть масса работ, написанных на российском материале. Некоторые выводы из них состоят в том, что укрепление реального обменного курса негативно влияет на экспорт промежуточных товаров. В первую очередь страдают металлургия, машиностроение и нефтехимия, но выигрывают нефтянка, стройиндустрия, лёгкая и пищевая промышленность.

Выводы этих работ могут быть справедливы для казахстанской экономики, которая по структуре схожа с российской. Другими словами, если РЭОК тенге продолжит укрепляться, это может создать трудности нашим экспортерам промежуточных товаров из обрабатывающей отрасли, в первую очередь металлургии.

Впрочем, в конце текущего февраля нефтяные котировки вышли на отметку в $95 за баррель. Если цена на чёрное золото весь 2022 год будет высокой, то правительство РК мало будет беспокоиться за самочувствие других экспортных отраслей. Поскольку доходы от нефти перекроют потери по другим товарам, а динамика экспорта РК окажется по итогу положительной. Повторив тем самым ситуацию 2021 года.