Микрофинансовый рынок в Казахстане показывает взрывной рост

3,9 п. п. соответственно.

Первые три месяца текущего года выдались для микрофинансового рынка удачными – сегмент продолжает показывать высокую динамику прироста активов. Но политика регулятора, по мнению профильной ассоциации, приведет к замедлению.

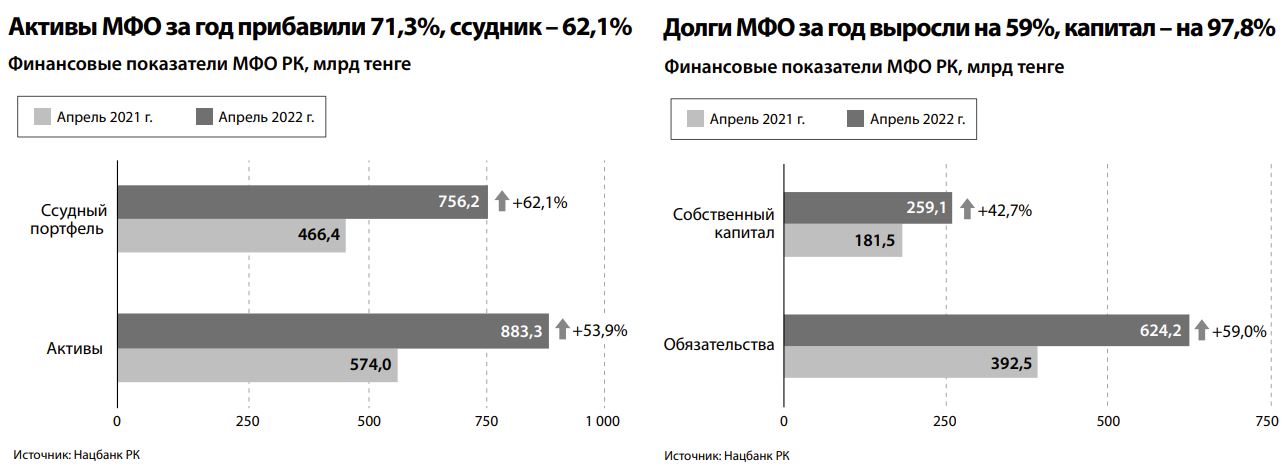

Микрофинансовый рынок демонстрирует взрывной рост. По итогам первых трёх месяцев 2022 года казахстанские микрофинансовые организации (МФО) нарастили ссудный портфель до 756,2 млрд тенге, или на 62,1%, если сравнивать с аналогичным периодом предыдущего года. Для сравнения: в январе – марте 2021 года ссудник вырос на 47,6%, а годом ранее – на 35,6%. Около 74% прибавки обеспечили игроки, вошедшие в топ-10 (по величине активов).

Микропредложение на микроспрос

Стремительное расширение ссудного портфеля – это не результат стихийной раздачи денег любой ценой или, как обычно представляется микрофинансовый сектор в обывательском сознании, агрессивное навязывание микрозаймов, говорит Ербол Омарханов, глава Ассоциации микрофинансовых организаций Казахстана (АМФОК).

Регулятор требует от микрофинансовых организаций, чтобы они не нарушали нормативы, включая коэффициент долговой нагрузки на одного клиента.

Отсюда следует, что взрывная динамика вызвана тем, что МФО отвечают на спрос населения и предпринимателей, уверен эксперт. «После снятия ограничительных запретов, связанных с распространением пандемии коронавируса, малый и средний бизнес стал восстанавливаться, предприниматели стали все чаще обращаться в МФО за кредитами для пополнения оборотных средств, заработала сфера услуг, торговли, повысилась покупательская активность населения. Поэтому в первую очередь рост рынка МФО обусловлен этими обстоятельствами», – отмечает Омарханов.

Упрощенное оформление – не единственное конкурентное преимущество микрозаймов. Популярность МФО в сегменте розничного кредитования обусловлена тем, что микрофинансовые компании работают «в поле», знают потребности населения и оперативно подстраиваются под них, считает глава ассоциации.

А успех в корпоративном сегменте (речь идёт о кредитовании МСБ) связан с тем, что не каждый предприниматель может быстро получить небольшую сумму денег в банке. «Такая категория клиентов для банков не представляет особого экономического интереса, особенно проживающих в сельской местности», – продолжает Омарханов.

По его словам, операционные расходы банков на выдачу и обслуживание микрозаймов не позволяют БВУ полностью занять эту нишу кредитования. Для банков экономически более интересен средний и крупный бизнес. Поэтому МФО скорее дополняют рынок кредитования, чем конкурируют с банками, считает глава ассоциации.

Другие ключевые финансовые показатели также продемонстрировали высокую динамику: активы прибавили 53,9%, обязательства – 59%, собственный капитал – 42,7%. Прирост активов и обязательств опережает динамику, которая наблюдалась в аналогичном периоде 2020 и 2021 года.

10 микролидеров

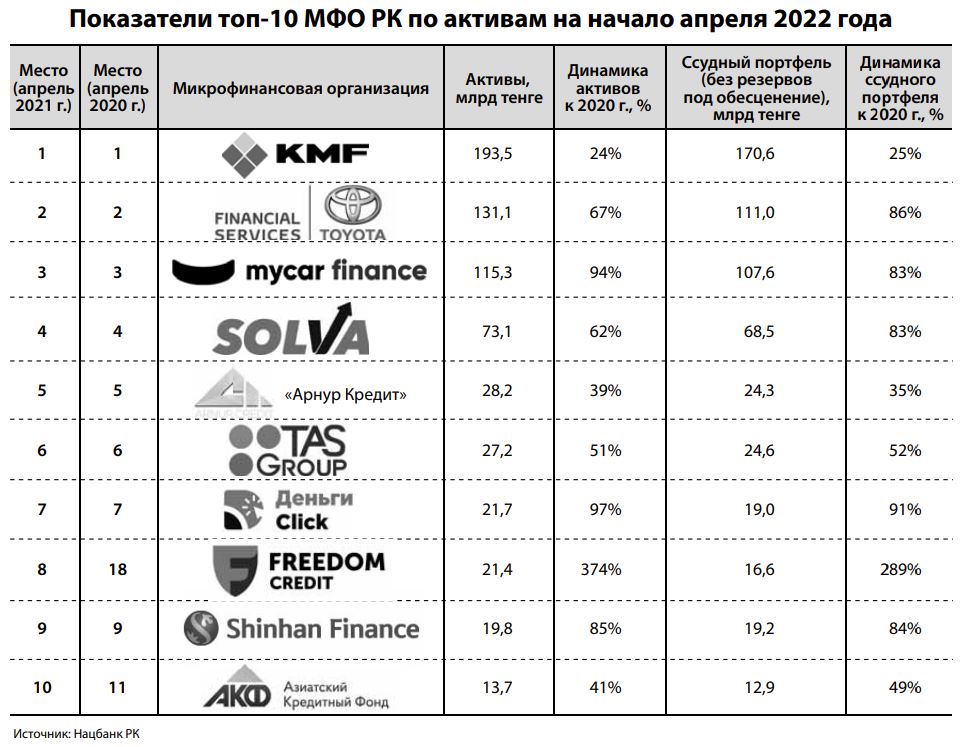

Kursiv Research составил топ-10 крупнейших казахстанских МФО, распределив участников по объёму активов (по состоянию на начало апреля 2021 года). Первые три позиции удерживают те же компании и в той же последовательности, что и в 2020-м и 2021-м: KMF, «Тойота Файнаншл Сервисез Казахстан» и MyCar Finance.

KMF – традиционный лидер рынка – по итогам трёх месяцев текущего года показал прирост активов на 24,1% (до 193,5 млрд тенге) и ссудного портфеля на 24,7% (до 170,6 млрд).

Вторую строчку ренкинга занимает «Тойота Файнаншл Сервисез Казахстан» (ТФСК) с объемом активов в размере 131,1 млрд тенге (+67,2%), кредитного портфеля – 111 млрд (+86,4%). ТФСК – кэптивная компания Toyota Motor Corp. (владелец – британская TOYOTA FINANCIAL SERVICES PLС), специализирующаяся на программах розничного кредитования на приобретение автомобилей брендов Toyota и Lexus.

MyCar Finance, собственниками которой являются структуры Astana Group Нурлана Смагулова (в списке учредителей два ТОО – МК «Астана-Моторс» и «Астана-Моторс Менеджмент»), – быстрорастущий стартап с фокусом на розничном кредитовании на приобретение автомобилей. По итогам 2021 года активы компании выросли и достигли 115,3 млрд тенге (+94,3%), ссудный портфель – 107,6 млрд (+83,4%).

В топ-10 самая высокая динамика у Freedom Credit (8-я позиция). Эта компания прибавила 343,5% к активам, нарастив их объём до 21,4 млрд тенге. Причём ссудный портфель также показал самую высокую динамику (+288,8%) среди участников топ-10, увеличившись до 16,6 млрд тенге. Freedom Credit, напомним, входит в семейство Freedom Holding, который контролирует финансист Тимур Турлов, недавно получивший казахстанское гражданство.

Freedom Credit не только предоставляет микрозаймы, но и сосредоточен на финансировании рассрочек продуктов от своих партнёров, среди которых, например, «Технодом». В прошлом году компания презентовала скоринговую систему этой микрофинансовой организации, которая основана на Big Data.

На микрофинансовом рынке фиксируется высокая концентрация, но заметна тенденция на её снижение. Десять крупнейших компаний по итогам трёх месяцев сформировали 74,4% от всех активов и 74,2% от всего ссудника. И это меньше, чем было годом ранее, на 0,8 и

3,9 п.п. соответственно.

Эффект низкой базы и регулятора

В АМФОК предполагают, что динамика сектора по результатам текущего года будет не столь высокой, как по итогам 2021-го, когда активы МФО выросли на 57,2%, а кредитный портфель – на 65,8%. Ограничивающим фактором выступит не только исчерпание эффекта низкой базы, но и политика регулятора.

«Финансовый регулятор в целях ограничения долговой нагрузки граждан, на наш взгляд, будет сужать сферу потребительского кредитования различными регуляторными мерами. Многим гражданам уже будут недоступны микрокредиты на потребительские цели. Одним словом, тренд на ограничение потребительского кредитования может повлиять на финансовую устойчивость МФО», – считает Омарханов.

Помимо этого финансовый регулятор, по информации ассоциации, планирует снизить ставки по онлайн-микрокредитам. В скором будущем, прогнозирует Ербол Омарханов, сфера дистанционного онлайн-кредитования также будет запрещена в Казахстане. В результате снизится число МФО. Уже сейчас многие МФО выставляют свои компании на продажу и планируют уйти с рынка микрофинансовых услуг, говорит собеседник.

Другой сдерживающий фактор – ограниченное количество источников фондирования для МФО. «Многие, даже самые крупные МФО испытывают в последнее время серьёзные проблемы с фондированием. Это приведет к постепенной стагнации и замедлению темпов роста МФО, уменьшению объёма выдач предпринимательских микрокредитов. Институты поддержки малого и среднего бизнеса не заинтересованы в развитии сектора МФО через дешевое и доступное финансирование на экономически приемлемых для МФО условиях», – считает глава АМФОК. Но, несмотря на негативные прогнозы, потенциал роста портфелей МФО ещё далек от исчерпания.