Фаза расхолаживания: экономика Казахстана вновь притормаживает

ВВП РК продолжает замедляться на фоне негативного глобального макроэкономического фона, однако основной вклад в просадку формируют замедляющиеся с высокой базы секторы, ориентированные на внутренний спрос. А главный сектор экономики – нефтегазовый – роста в этом году не показывает.

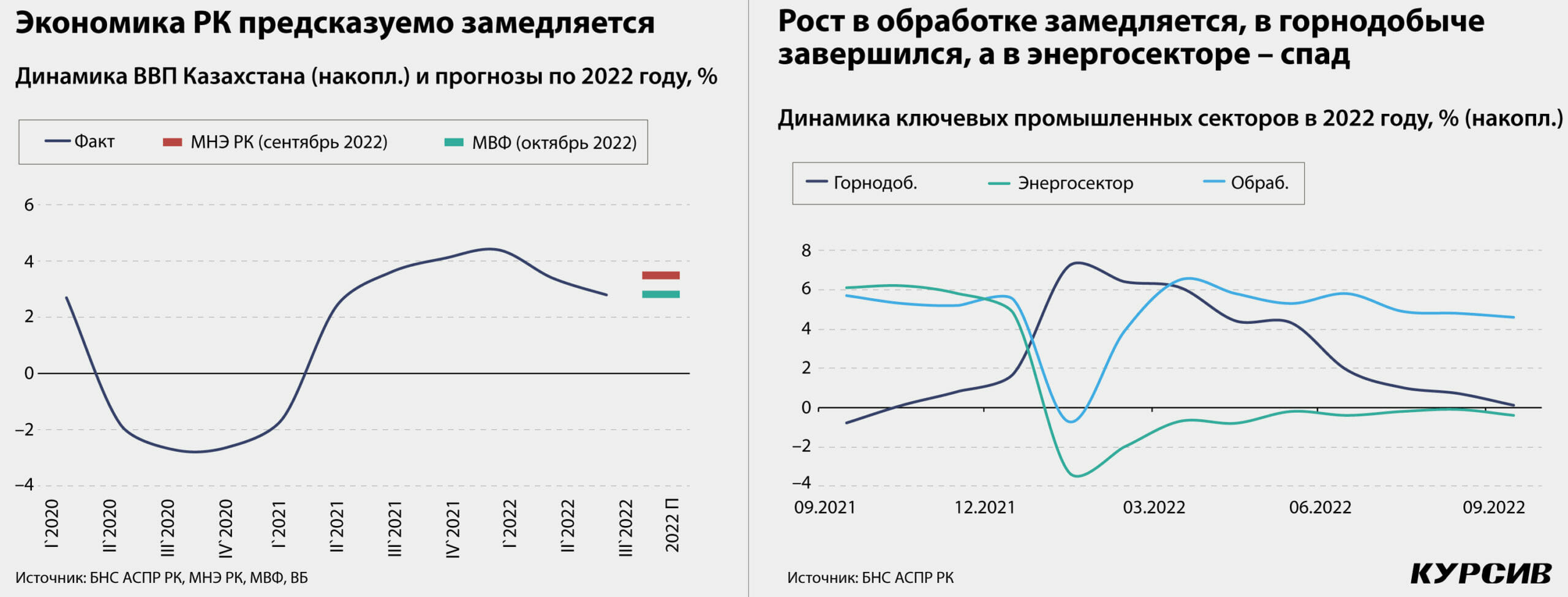

Накопленный рост ВВП по итогам I–III кварталов 2022 года составил 2,8% (предварительные данные). Для сравнения: в аналогичном периоде прошлого года экономика разогналась до 3,6%. Несмотря на то, что один показатель от другого отделяет меньше 1 п. п., нынешний тренд отличается от прошлогоднего: если осенью 2021-го экономика ускорялась, восстанавливаясь после коронакризиса, то сейчас замедляется, уходя все ниже от своих «здоровых» значений.

Нефть подкачала

Замедление коснулось едва ли не всех ключевых секторов экономики. Отечественная промышленность к сентябрю замедлилась до 2,1%. Виной тому схлопнувшийся рост в горнодобывающем секторе, торможение обрабатывающего и спад в энергетическом.

Выпуск в горнодобывающем секторе начал год с подъёма: по итогам первых трёх месяцев он ускорился до 6,1% г/г, но уже к июню темпы упали до 1,9%, а в сентябре был зафиксирован рост всего на 0,1%. Это значит, что в январе – сентябре этого года производство у казахстанских недропользователей вышло на те же уровни, что и годом ранее.

Главные ожидания этого года и главные же разочарования связаны с нефтяным сектором. По официальным прогнозам, в 2022-м казахстанские нефтяники должны были добыть 87,5 млн тонн, таким образом нарастив выпуск на 1,9%. Однако уже после апрельских проблем с экспортной инфраструктурой (авария на терминале КТК-Р в Новороссийске) прогноз скорректировали до 85,7%. Затем, в августе, на одном из трёх казахстанских мегапроектов, Кашагане, выявили утечки газа и начали ремонтные работы, после которых добыча восстановилась лишь наполовину. Все это привело к тому, что по итогам января – сентября добыча нефти в РК сократилась на 1%, а товарный выпуск газа упал на 4,9%.

Для горнорудных компаний год также выдался непростым: за девять месяцев 2022-го выпуск смогли нарастить лишь производители медных руд и концентратов (+8,5 и +3,8% соответственно), а также золотосодержащих руд (+17,3%), свинцово-цинковых руд (+9,8%) и хромовых руд (+1,5%), тогда как производство бокситов снизилось на 1,7%, а железной руды упало на 12,5%, железорудных концентратов сократилось на 27,7% на фоне проблем с отгрузкой в РФ. Добыча энергетического угля (уголь каменный, включая лигнит) выросла на 4,9%, коксующегося – упала на 11,4%.

В обрабатывающей промышленности дела лучше. Темпы роста по итогам девяти месяцев – 4,6%. Результат неплохой на фоне остановившей рост горнодобычи, но хуже собственных показателей годовой давности (5,7%) и темпов начала года (6,5% по итогам I квартала 2022-го). Напомним, что обрабатывающий сектор – высококонцентрированная часть отечественной экономики: около половины его выпуска (по итогам января – сентября 2022-го – 46%) приходится на металлургию, по 14% – на машиностроение и пищепром, по 5% – на нефтепереработку и производство стройматериалов. Эти отрасли и задают основные тренды развития сектора.

Металлургия по итогам девяти месяцев показала рост на 4,7%, причём объёмы выпуска в чёрной металлургии не изменились (из-за замедления в строительстве и схлопывания внешнего спроса), а в цветной увеличились на 8,1% (рост внешнего спроса). В пищевой промышленности объёмы производства выросли на 3,7% благодаря устойчивым темпам роста мясопереработки (+4,7%), мукомольной индустрии (+11,2%) и масложировиков (+28,6%). Высокие темпы машиностроения (+7,6%) обеспечили автомобилестроители (+17,8%), а также производители электрооборудования (+11,5%) и прочих машин и оборудования (+11,4%). Нефтепереработка выросла на 4,1%, химпром – на 10,7%, в стройиндустрии небольшой спад (–0,4%).

В энергетическом секторе ситуация умеренно сложная. После работы на пике производственных мощностей в 2021-м (рост по году – 4,8%) сектор нынешний год проводит слабее: по итогам девяти месяцев выпуск упал на 0,4%. Выработка электроэнергии сократилась на 1,2%, тепловой энергии – на 2,1%, распределение газа упало на 3,6%. На сектор влияют умеренные показатели энергоемких отраслей экономики – нефтегазового сектора и ГМК. Кроме того, снизилось давление на энергосистему со стороны майнеров криптовалют, в 2021-м загружавших до 5% располагаемой мощности национальной энергосистемы.

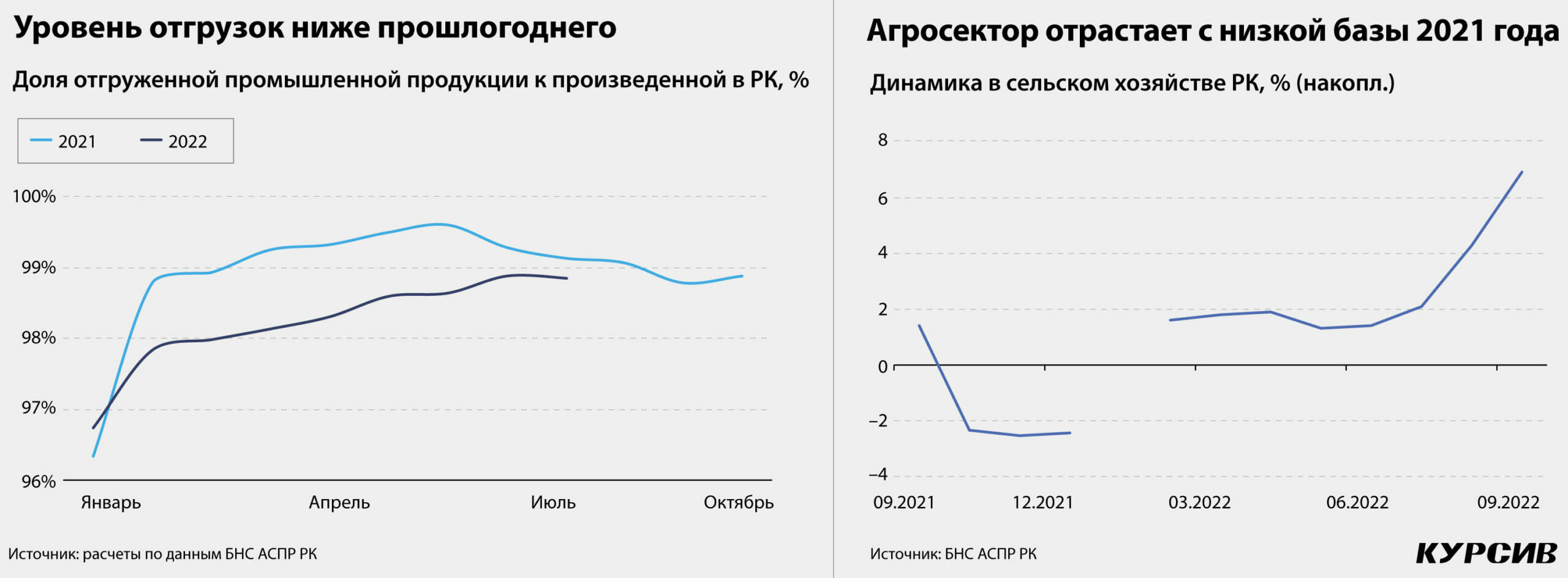

Замедление промпроизводства отражается на соотношении отгруженной и произведенной промышленной продукции: в течение 2022-го этот уровень устойчиво ниже прошлогоднего, хотя и некритично. Если по итогам сентября 2021 года оно составляло 99,1%, то в минувшем сентябре – 98,8%, а в течение года отклонение достигало 1,1 п. п. (в апреле). Для сравнения: на пике карантинных ограничений в апреле 2020-го соотношение доходило до отметки 97,7%.

Потенциал роста производства в следующие периоды сохраняют нефтегазодобыча, где по итогам трёх кварталов инвестиции в основной капитал выросли на 19,6% (одна эта отрасль сформировала половину всего объёма инвестиций в основной капитал промышленных предприятий РК), добыча угля (+43,6%), пищепром (+27,6%), производство строительных товаров (+22%) и металлургия (+20,2%).

Аграрии и остальные

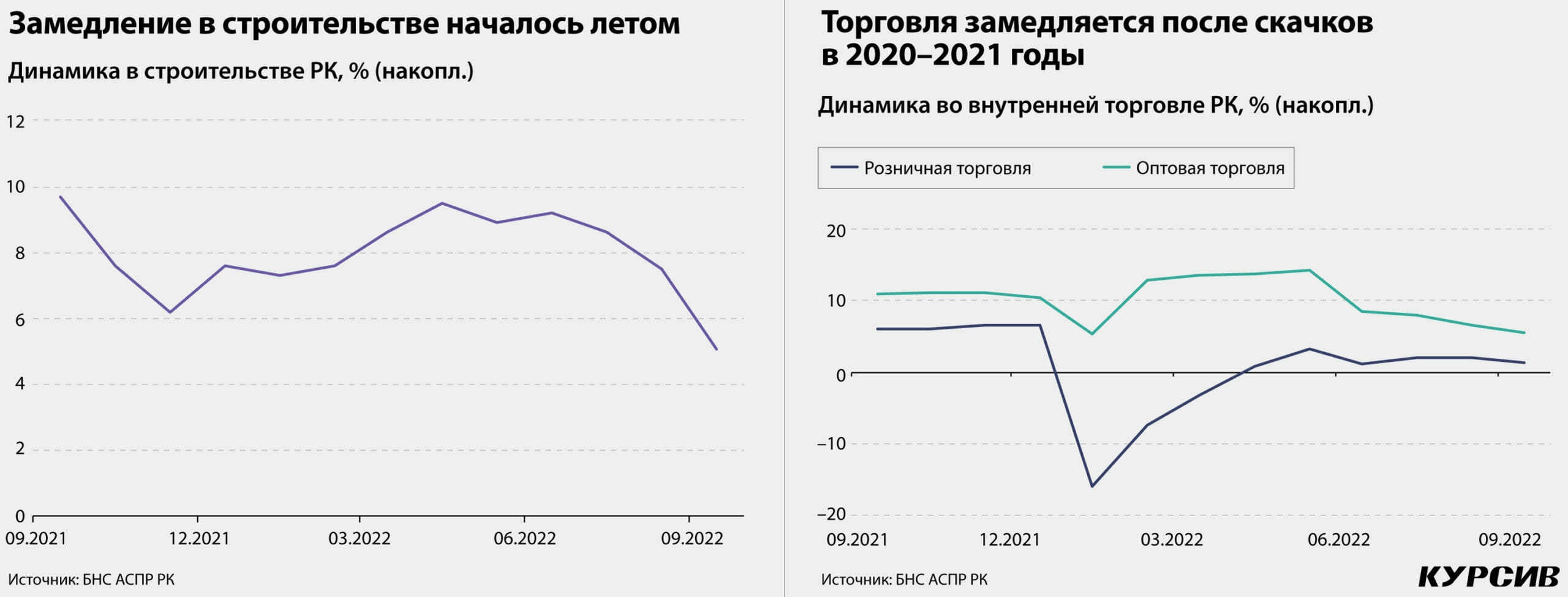

В строительном секторе выпуск устойчиво замедляется с июня – с 9,2 до 5,1%. Объём строительно-монтажных работ растёт более умеренными темпами, чем годом ранее, при этом в ряде регионов наблюдается сокращение строительства на 20–40%, а относительно высокие темпы стройки в трёх крупнейших городах республики не позволяют компенсировать этот спад. Объём ввода жилья вырос всего на 0,9%, причём в Астане жилья ввели на 11,6% меньше прошлогоднего, а в Алматы – на 10,9% больше.

Единственный ускоряющийся сектор из той части экономики, где производят товары, – сельское хозяйство, которое по итогам девяти месяцев года прибавило 6,9%, полностью восстановившись после прошлогоднего спада (–2,4% за 12 месяцев): на фоне хорошего урожая зерновых динамика растениеводства складывается исключительно позитивно (+11,0%). В начале октября Минсельхоз сообщал, что валовой сбор зерновых составил 21,6 млн тонн (за весь 2021 год – 16,4 млн тонн).

Традиционно большая часть ВВП формируется в сфере услуг (по итогам 2021-го – 54% ВВП). Здесь большинство секторов находится в зоне слабого роста.

Внутренняя оптовая торговля замедлилась с 14,5% в январе – мае до 5,6% по итогам девяти месяцев, розничная – с 3,3 до 1,4%. Сжатие в торговле может объясняться как спадом потребительской активности на фоне высокой инфляции (в сентябре годовая инфляция достигла 17,7%, накопленная за январь – сентябрь – 13,4%), так и регулированием цен в результате того же ускорения цен. Сентябрь этого года стал первым осенним месяцем за последние семь лет, в котором объёмы торговли к аналогичному месяцу прошлого года не росли, а падали (–3,2% г/г). Исторически последней осенью, в которую наблюдалось сокращение оборотов розницы, была осень 2015 года – период, когда тенге динамично девальвировал к доллару, а инфляция разгонялась.

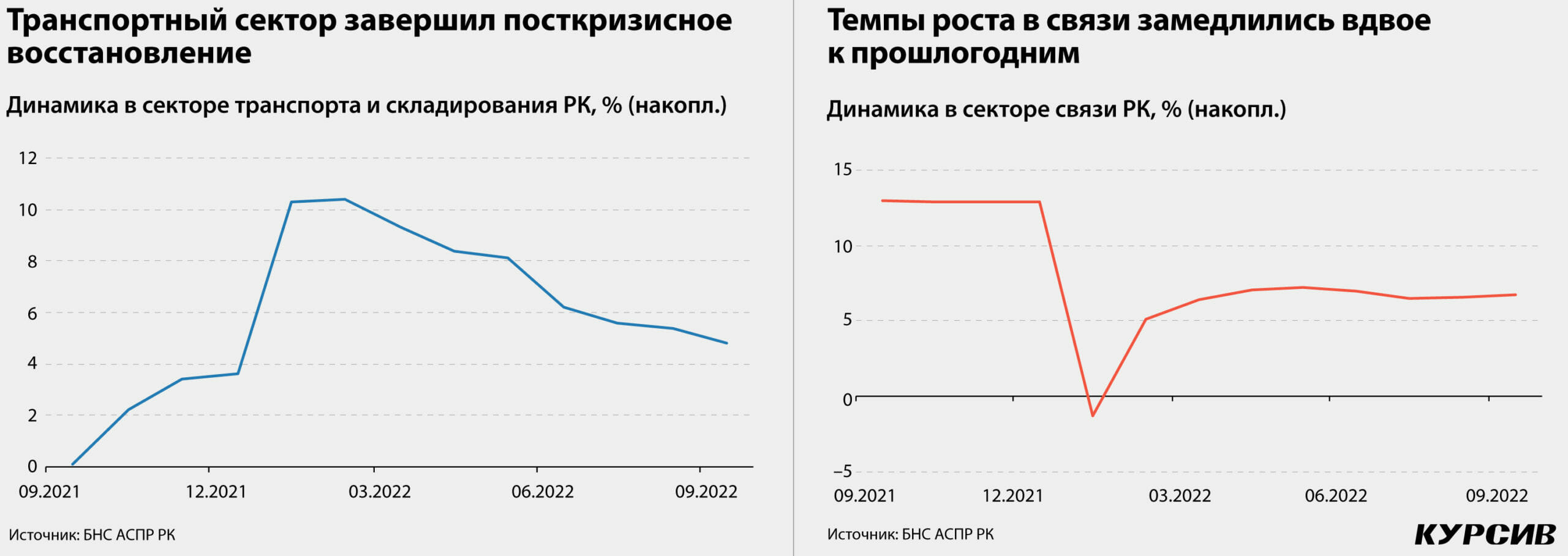

В транспортном секторе замедление после совсем короткого периода восстановления: лишь к осени прошлого года сектор начал восстанавливаться, по итогам I квартала в нём фиксировался рост на 9,3%, который замедлился к концу II квартала до 6,2% и к концу III квартала до 4,8%. По итогам девяти месяцев растут и грузо-, и пассажирооборот на транспорте (на 3 и 13,9% соответственно), однако если железнодорожный транспорт восстанавливает обороты (грузооборот вырос на 5,4%, пассажирооборот – на 38,7%), то в автомобильном и воздушном транспорте грузооборот ниже прошлогоднего на 7,4 и 30%. Пассажирооборот авиаперевозчиков по итогам января – сентября вырос почти на треть (+32,2%).

В секторе связи сохраняются высокие темпы роста – 6,7% по итогам января – сентября, но и здесь очевидно двукратное падение темпов роста: в аналогичный период прошлого года сектор рос на 13%, по итогам всего 2021 года – на 12,9%. Продолжается волнообразное сокращение объёма услуг местной телефонной связи (–16,5%), которую вытесняет проводной и беспроводной интернет (+14,8%). Объём услуг сотовой связи сократился на 2,9% г/г. Число абонентов фиксированного интернета за год увеличилось на 1,4%, мобильного – на 6,8%.

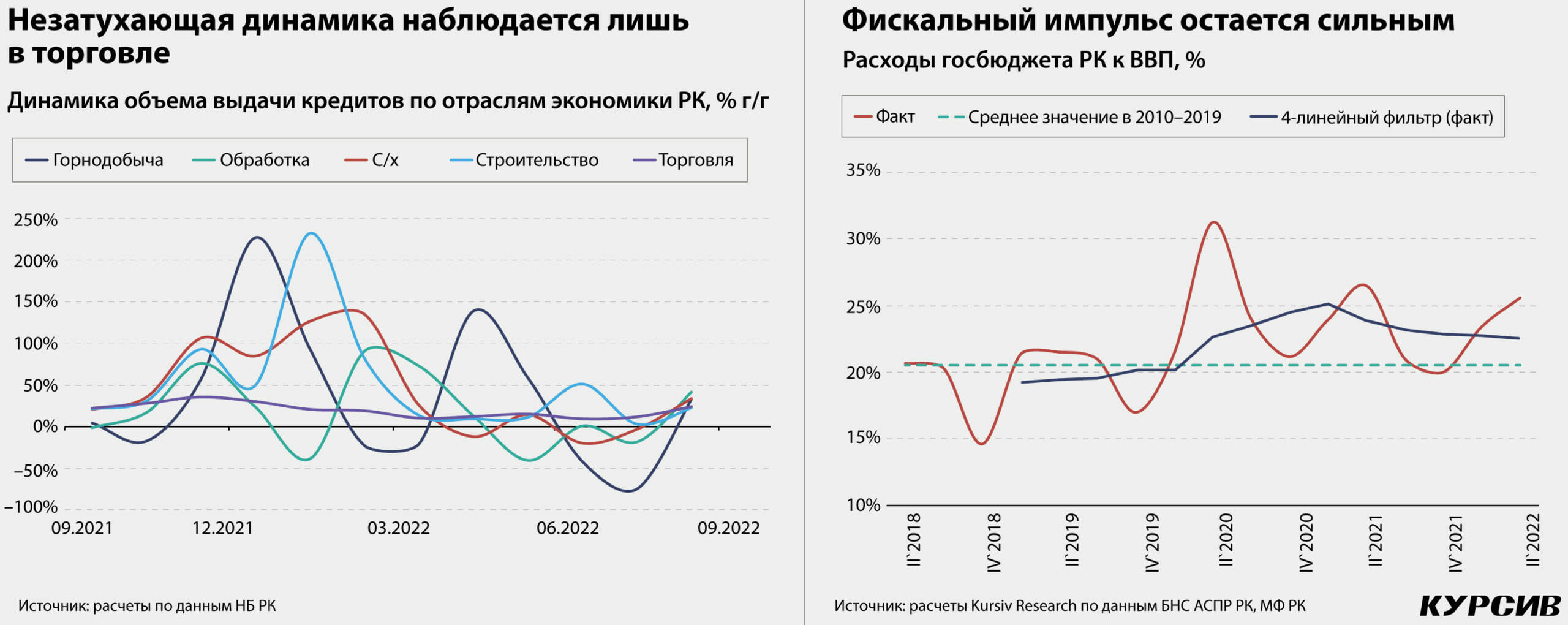

Затухание деловой активности отражается и на динамике выдачи кредитов по отраслям экономики. В абсолютных показателях устойчивый прирост фиксируется лишь в торговле и строительстве, но если сравнивать нынешние показатели роста и динамику конца прошлого года, то очевидно затухание кредитования, которое происходит на фоне ускоряющейся инфляции и растущей базовой ставки Нацбанка РК. Портфель кредитования экономики в годовом выражении (сентябрь 2022-го к сентябрю 2021-го) вырос на 14,1%, в том числе объём ссуд корпоративного сектора – на 3,6%, отдельно малого бизнеса – на 14,6%.

Бюджет подключится

Анализ динамики основных секторов экономики показывает, что замедление происходит по всему периметру деловой активности, исключая лишь отдельные сектора вроде аграрного, где выпуск в большей степени связан с погодными условиями и не привязан к колебаниям международного или внутреннего бизнес-циклов.

В числе отраслей с тормозящейся деловой активностью выделяются две группы. Первая – отрасли, ориентированные на внешний спрос, либо зависящие от состояния цепочек поставок в соседних экономиках: это нефтедобывающий сектор и такие отрасли обрабатывающей промышленности, как металлургия и машиностроение. Здесь замедление вполне объяснимо и понятно: спад цен на коммодитис (биржевые товары), необходимость отказываться от российского рынка и невозможность поставить все объёмы производства по новым маршрутам, изменение логистики поставщиков, а также дорогой рубль «придавливают» выпуск.

Вторая группа – отрасли, ориентированные на внутренний спрос, такие как строительство, торговля, транспорт и связь. В одних случаях работает эффект накопленной высокой базы (связь и частично стройка) и сильного разогрева в предыдущие периоды, в других (торговля, транспорт) – рост потребительских цен.

Прогнозы различных международных организаций относительно перспектив экономики РК в 2022 году расходятся незначительно и сводятся к тому, что темпы роста окажутся в районе отметки 3%. Неплохие по европейским меркам темпы роста для региона Центральной Азии и на фоне азиатских стран выглядят как слабые. В «здоровом» состоянии экономика РК показывает рост в 4% и более (2018, 2019, 2021 годы).

Продолжение тренда на замедление может привести к тому, что IV квартал окажется ещё слабее, чем третий, и итоговый показатель уйдет ниже прогнозов. Однако у правительства РК есть козырь в рукаве. Это бюджет, импульс которого на протяжении всего этого года был чуть более мягким, чем годом ранее и в 2020-м.

Несглаженные данные по соотношению бюджетных расходов к ВВП в I квартале 2022-го были на отметке 23,4% (в аналогичный период годом ранее – 23,9%), во II квартале – 25,6% (26,5%).

Общий рост госрасходов по итогам девяти месяцев уходящего года составил 18,9% при росте поступлений на 31,1%. При этом доля расходования поступлений от трансферта из Нацфонда – чуть менее 80% от планового, так что в оставшийся период у правительства есть не менее 930 млрд тенге (1,1% ВВП в ценах 2021 года), чтобы поддерживать фискальный стимул на высоком уровне и в последней четверти года даже при условии коррекции налоговых поступлений. Поэтому наиболее вероятный сценарий по итогам 2022 года – рост чуть выше прогнозных уровней.

Однако нынешний год может стать последним, когда фискальный импульс позволял выводить экономику на хорошие результаты: с 2023-го начинается действие фискального правила, ограничивающего темпы наращивания трансфертов из НФ.

В актуальном прогнозе социально-экономического развития РК, которым руководствуется Минэк, госрасходы планируется сократить с 23,2% ВВП в 2022-м до 21% в 2023-м.

Медленно, но верно

Опубликованная производственная отчетность за первые три квартала нынешнего года позволяет судить о том, насколько соотносятся данные официальной статистики с теми трендами, которые фиксирует корпоративный сектор в отдельных секторах и отраслях экономики РК.

По данным отчетности «КазМунайГаза», за девять месяцев 2022 года рост объёма добычи нефти нацкомпанией, которая имеет доли во всех ключевых добывающих проектах РК, а также в каждом из трёх мегапроектов, составил 0,9%. Прирост обеспечил Тенгиз (+13,6% г/г), «Эмбамунайгаз» (+3,5%), «Мангистаумунайгаз» (+3%). Хуже дела шли у «Озенмунайгаза» (–4,6%), а на Кашагане из-за ремонтно-восстановительных работ добыча сократилась почти на четверть (–22,6%).

Просели – на 1,2% – объёмы транспортировки нефти, причём самое значительное сокращение в относительных показателях пришлось на морской канал – «Казмортрансфлот» (–10,8%), а рост – на восточное направление отгрузок: трубопровод «МунайТас» (маршрут Кенкияк – Атырау; работает в реверсивном режиме) прибавил 33%, Казахстанско-Китайский трубопровод (маршруты Кенкияк – Кумколь и Атасу – Алашанькоу) – 9,4%. Увеличение прокачки по этим магистралям связано главным образом с увеличением загрузки внутренних перерабатывающих мощностей.

Прокачка по ключевой нефтеэкспортной магистрали РК – нефтепроводу Каспийского трубопроводного консорциума – сократилась на 1,3% на фоне проблем с отгрузкой на терминале КТК в Новороссийске. По данным дочерней компании КМГ, «КазТрансОйла» (также является публичной компанией), транспортировка нефти сократилась на 2,7% в основном за счёт падения отгрузок по магистрали Атырау – Самара.

Переработка нефти на мощностях КМГ, напротив, выросла – на 5,8%, в том числе на казахстанских активах нацкомпании – на 2,7%. Сокращение переработки на Павлодарском НПЗ (–8,1%) компенсировал рост выпуска на Атырауском НПЗ (+4%) и Шымкентском НПЗ (ПКОП; +26,5%).

«Казатомпром» фиксирует сокращение производства основного продукта – оксида урана. По итогам января – сентября 2022 года компания снизила выпуск на 3% (если учитывать выпуск на совместных активах на стопроцентной основе), при этом продажи выросли на 59%.