Конкуренция и монополизация на телеком-рынке идут рука об руку

Kursiv Research продолжает рассказывать о трендах в телекоммуникационной отрасли РК. Телеком является ключевым сегментом экономики, который обеспечивает бизнес-процессы во всех секторах (от финансового до сельского хозяйства) и от которого зависит успешность цифровой трансформации в национальных масштабах.

В одном из прошлогодних обзоров Kursiv Research писал, что главный тренд первых месяцев 2022-го – правительственные планы демонополизировать отрасль. Как выполнялись эти планы – предмет изучения текущего

обзора.

Монополист, прочь!

В минувшем году после январских событий власти искали и предлагали обществу новые экономические инициативы, чтобы, с одной стороны, завоевать доверие населения, с другой – дать толчок к развитию. Громче всего говорили о наращивании рыночной конкуренции (демонополизация), о сокращении влияния крупного капитала на политику (деолигархизация) и о новых источниках инвестиций (возврат капитала в страну). Некоторые из этих инициатив затронули телекоммуникационный рынок.

По выражению президента РК Касым-Жомарта Токаева, «монополия – это дело не очень хорошее». Своё отношение к этому явлению он обозначил на расширенном заседании правительства, которое состоялось 8 февраля 2022 года. Спустя месяц появилась правительственная Комиссия по демонополизации, которую возглавил действующий премьер и куда вошли министры, отвечающие за экономический блок.

В начале апреля состоялось заседание этой комиссии, где Багдат Мусин, министр цифрового развития, инноваций и аэрокосмической промышленности (МЦРИАП), предложил демонополизировать группу компаний «Казахтелеком», выведя на рынок одного из мобильных операторов, входящих в её состав. У нацкомпании, напомним, 100-процентный контроль Tele2/Altel, также она владеет 51% Kcell. Основанием для такого решения, как следует из официального сообщения, стало «отсутствие положительного эффекта от консолидации Kcell и Tele2 в нацкомпании».

Второй пакет мер связан с ограничением деятельности магистральных операторов, к которым относятся «Казахтелеком» и «Транстелеком». Было предложено внедрить подачу электронной заявки для получения доступа к кабельной канализации и составить чёткий перечень оснований для отказа в нём (разрешение предоставляет «Казахтелеком»), законом устанавливать цены доступа к сетям «Казахтелекома» и «Транстелекома» в селах для малых операторов связи.

Что касается предоставления радиочастотного спектра, который является ограниченным ресурсом, «было предложено провести аукционный механизм». Профильное ведомство посчитало, что это позволит обеспечить прозрачность распределения частот, а также изъятие неэффективно используемых радиочастот. К примеру, в столице на сегодня нет свободных частот, а большая часть выданных радиочастот находится у группы «Казахтелеком».

На заседании также прозвучало предложение проверить сделку по продаже 24% Kcell – пакет акций, который «Казахтелеком» реализовал в сентябре прошлого года двум компаниям: Pioneer Technologies S.A.R.L. (14,87%) и First Heartland Jusan Bank (9,08%; этот банк контролируется, согласно данным Казахстанской фондовой биржи (KASE), First Heartland Securities).

МЦРИАП планировало провести анализ обоснованности тарифов «Транстелекома» (совет директоров возглавляет Нурали Алиев – внук первого президента РК Нурсултана Назарбаева), которые эта компания установила за услуги предоставления инженерной инфраструктуры для центров обработки данных.

Тогда же Алихан Смаилов, премьер-министр РК, поручил МЦРИАП провести переговоры с азербайджанской стороной по замене казахстанского оператора в совместном проекте по прокладке оптоволокна по дну Каспия (на тот момент с казахстанской стороны эксклюзивное право было у «Транстелекома»). Также было предложено проанализировать продажу долей «Транстелекома» частным лицам на возможное причинение ущерба государству.

Отбираем и даём

Какие из заявленных инициатив, поданных под соусом демонополизации, сдвинулись с мертвой точки?

Об итогах проверки продажи 24% Kcell и обоснованности тарифов «Транстелекома» до сих пор ничего не известно. По данным KASE, к началу 2023 года 14,87% и 9,08% Kcell продолжают контролировать Pioneer Technologies S.A.R.L. и First Heartland Jusan Bank соответственно.

Зато государство увеличило своё присутствие в нацкомпании «Казахтелеком». Спустя неделю после первого заседания Комиссии по демонополизации вышла новость о том, что бизнесмен Кайрат Сатыбалды, племянник Нурсултана Назарбаева, вернул государству 24,95% акций «Казахтелекома», которые были записаны на компанию Skyline Investment Company S.A. К началу 2023 года «Казахтелеком» контролировали ФНБ «Самрук-Казына» (52,02%), Комитет госимущества и приватизации Минфина РК (28,81%) и The Bank of New York Mellon DRS (9,77%, номинальный держатель).

В сентябре минувшего года стало известно о замене «Транстелекома» на «Казахтелеком» в проекте прокладки волоконно-оптических линий связи (ВОЛС) по дну Каспия. Со слов Мусина, «Транстелеком» посчитал экономическую основу проекта, и она оказалось слабой, поэтому компания не стала его развивать. «Поэтому «Казахтелеком», как компания, принадлежащая «Самрук-Казына», может стратегические проекты реализовывать, несмотря на экономическую основу», – считает министр.

ВОЛС по дну Каспия – совместный с азербайджанской стороной проект на паритетных началах. Торжественная церемония начала строительства, напомним, прошла в январе 2019 года.

В октябре 2022 года Багдат Мусин дал казахстанским СМИ комментарий о состоянии проекта. «Уже в 2023 году начнётся строительство волоконно-оптических линий связи по дну Каспия по маршруту Казахстан – Азербайджан.

Проект позволит обеспечить странам региона альтернативный доступ к интернету, а также расширить транзит трафика между Европой и Азией», – заявил он. По его словам, начата разработка высокоуровневого дизайна, затем последуют соответствующие исследования, позже – проектирование и непосредственное строительство оптики по дну Каспия.

Планируется маршрут Актау – Сиазань (Азербайджан), который составит более 340 километров. Резервный канал протяженностью около 330 километров будет проложен от казахстанского порта Курык до селения Бузовны, что недалеко от Баку. Оператором со стороны Азербайджана выступает национальная компания AzerTelecom. В январе 2023 года пресс-служба компании сообщила о переходе проекта к активной фазе.

Что касается вывода одного из мобильных операторов из состава «Казахтелекома». В конце января текущего года Мусин заявил о работах по созданию третьего инфраструктурного оператора, но без деталей о том, какую компанию государство планирует отдать рынку.

На фоне провозглашенного курса на демонополизацию в конце 2022 года прошел аукцион по распределению частот 5G. Были разыграны два лота: первый в полосах радиочастот 3600–3700 МГц (100 МГц), второй – в диапазоне 3700–3800 МГц (100 МГц). Начальная цена каждого лота составила почти 1,8 млрд тенге.

По итогам аукциона цена первого лота выросла до 62,7 млрд тенге, второго лота – до 93,4 млрд тенге. Победителем стал консорциум из двух мобильных операторов, которых контролирует национальная компания «Казахтелеком»: Kcell и «Мобайл Телеком Сервис» (бренды Tele2 и Altel).

Консорциуму необходимо будет построить немногим более 7 тыс. базовых станций по всей территории РК. Заплаченные за два лота деньги в размере 156 млрд тенге будут направлены в бюджет, а оттуда на развитие технологии 5G. Тем самым государство поможет сотовым операторам, которых само и контролирует. «Beeline Казахстан» – единственный в РК частный мобильный оператор – участвовал в аукционе, но не сделал ни одной ставки.

Цифры телекома в 2022 году

В целом минувший год выдался для телеком-рынка вполне удачным. Согласно данным Бюро национальной статистики АСПР РК, объём услуг связи в январе – декабре 2022 года составил чуть более 1 трлн тенге, добавив в сопоставимых ценах 8% по сравнению с аналогичным периодом предыдущего года.

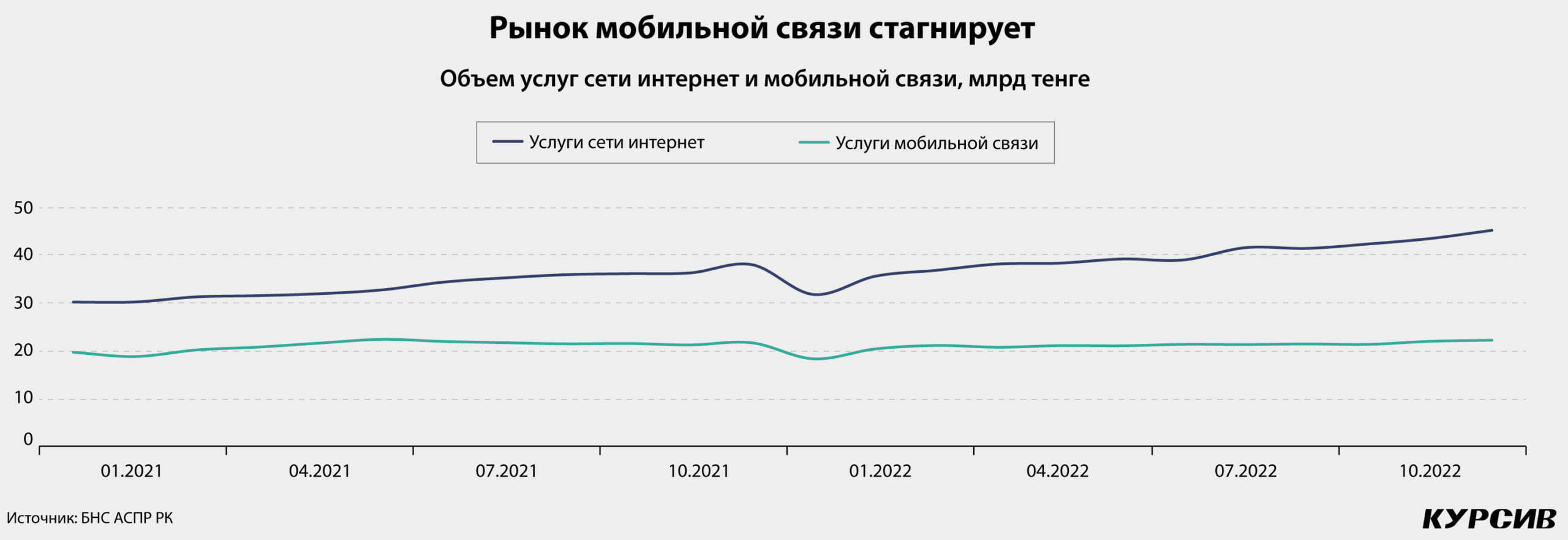

Услуги по предоставлению интернета остаются ключевым сегментом по объёму, который в минувшем году достиг 474,1 млрд тенге, или 43% от всех услуг связи. Положительная динамика в сопоставимых ценах составила 15,4%.

Вторым по значимости сегментом являются услуги мобильной связи. Его объём в прошлом году достиг 252,3 млрд тенге, или 23% от всех услуг связи. Сегмент с учетом инфляции провалился на 2,1%, к слову, отрицательной динамики на рынке мобильной связи не наблюдалось с 2018 года.

Третий по объёму сегмент – прочие телекоммуникационные услуги. Его величина в 2022 году достигла 233,8 млрд тенге, или 21% от всех услуг связи. Сегмент показал высокую реальную динамику, прибавив по итогу 13,3%.

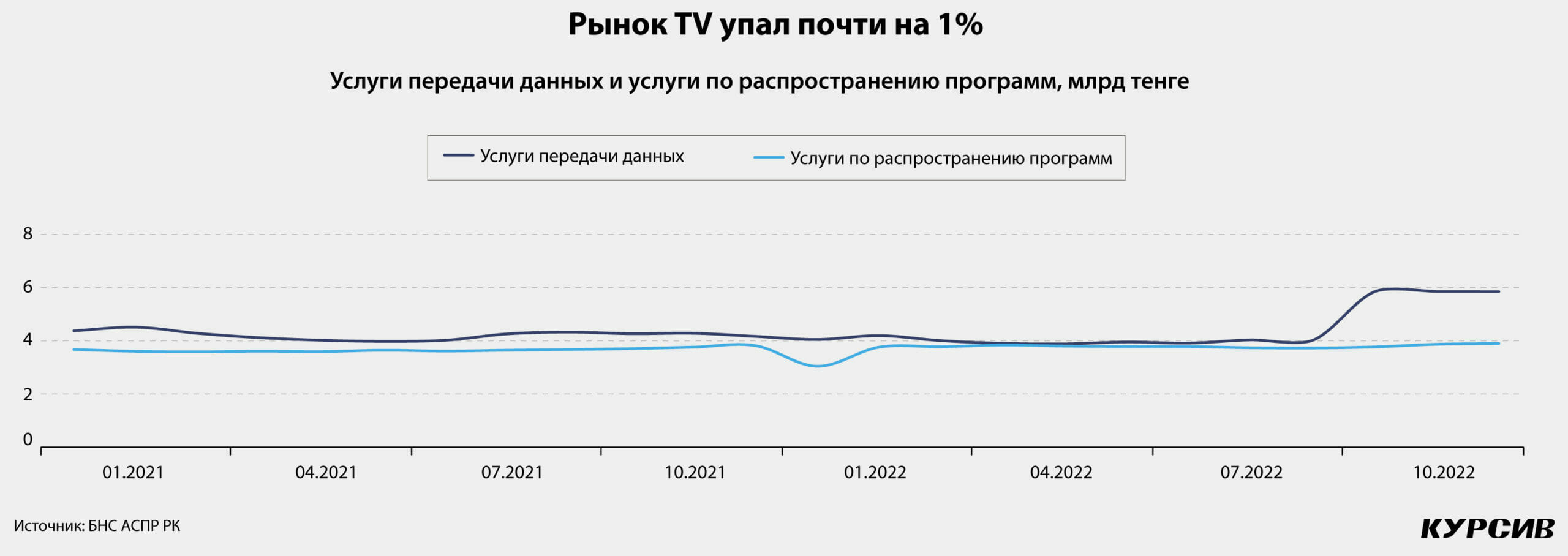

На этом фоне продолжают показывать отрицательную динамику секторы, которые в эпоху новых технологий теряют былую популярность. Услуги междугородной и международной телефонной связи в реальном выражении просели на 1,4%, услуги местной телефонии – на 16,6% (самое глубокое падение за последние пять лет), услуги платного телевидения – на 0,7%.

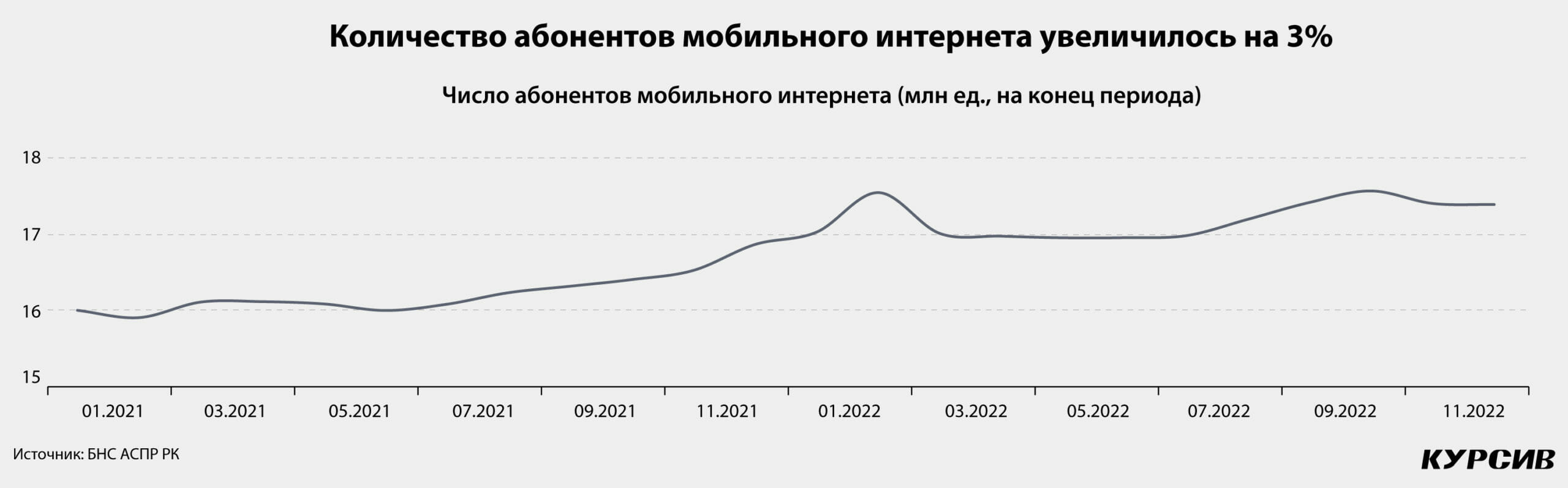

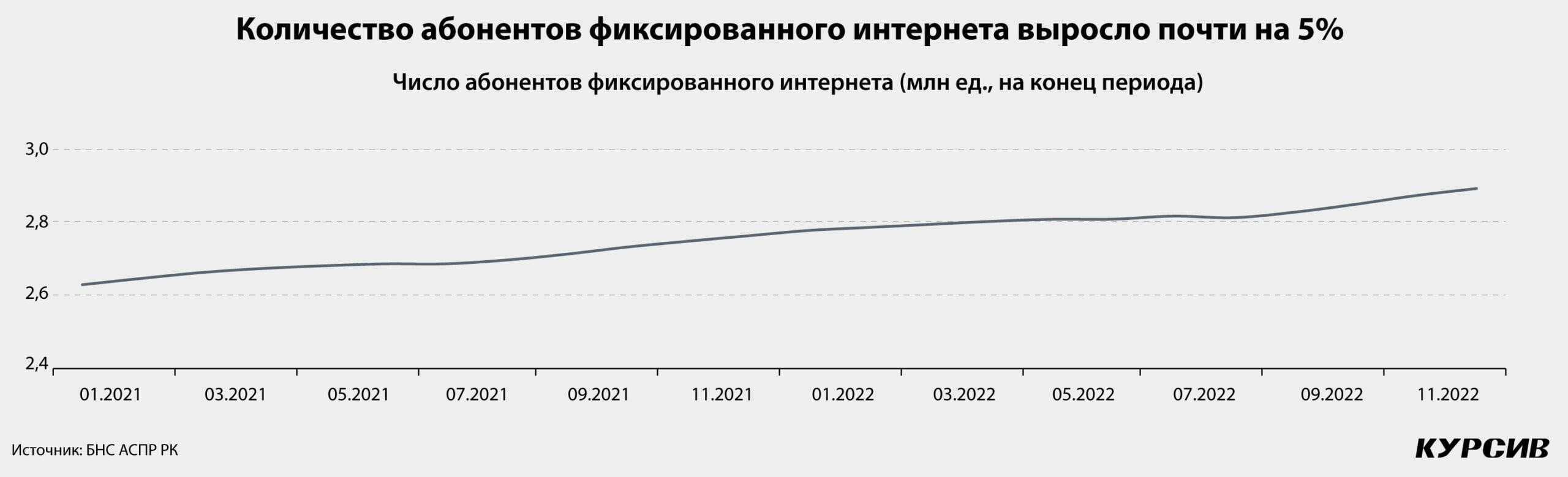

Позитивные тренды фиксируются в ещё одном направлении. Число абонентов мобильного интернета достигло 17,4 млн, прибавив за год 3,1%. Число абонентов фиксированного интернета увеличилось почти до 2,9 млн, прирост составил 4,6%.

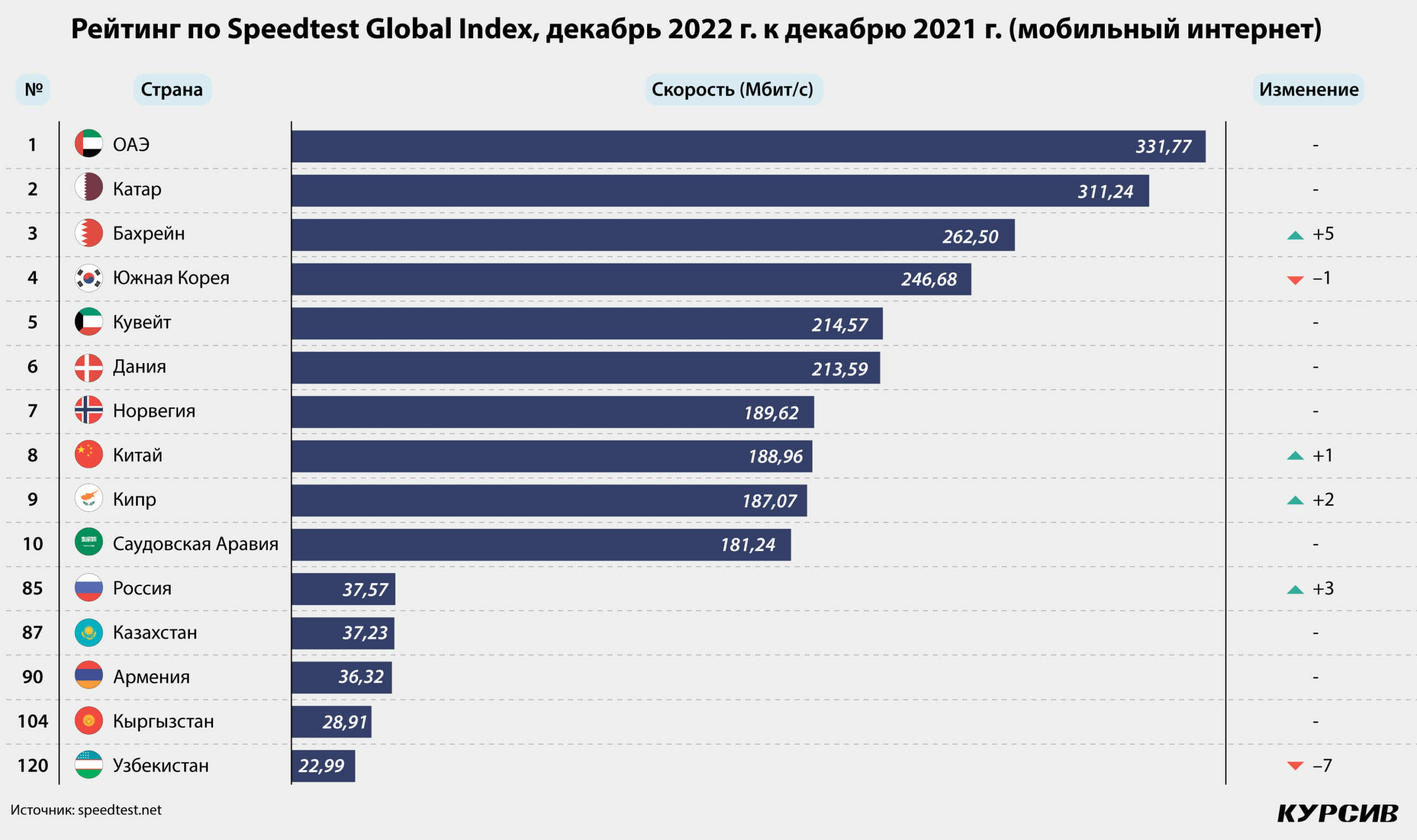

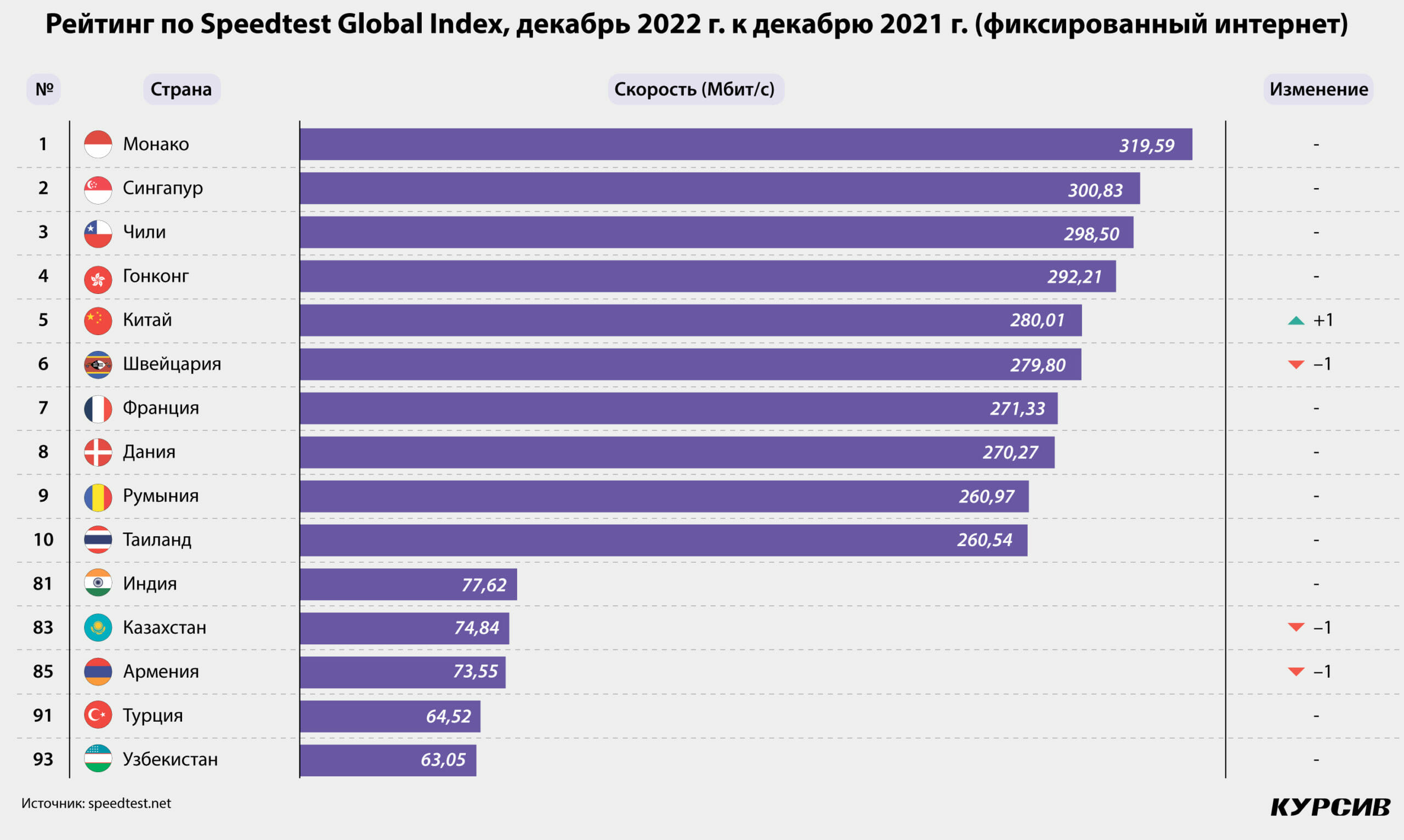

На фоне роста числа пользователей фиксированного интернета наблюдается ухудшение позиции Казахстана в Speedtest Global Index. В рейтинге по скорости фиксированного интернета по итогам декабря 2022 года мы заняли 83-е место (74,84 Мбит/с). По сравнению с декабрем 2021 года Казахстан спустился на одну строчку.

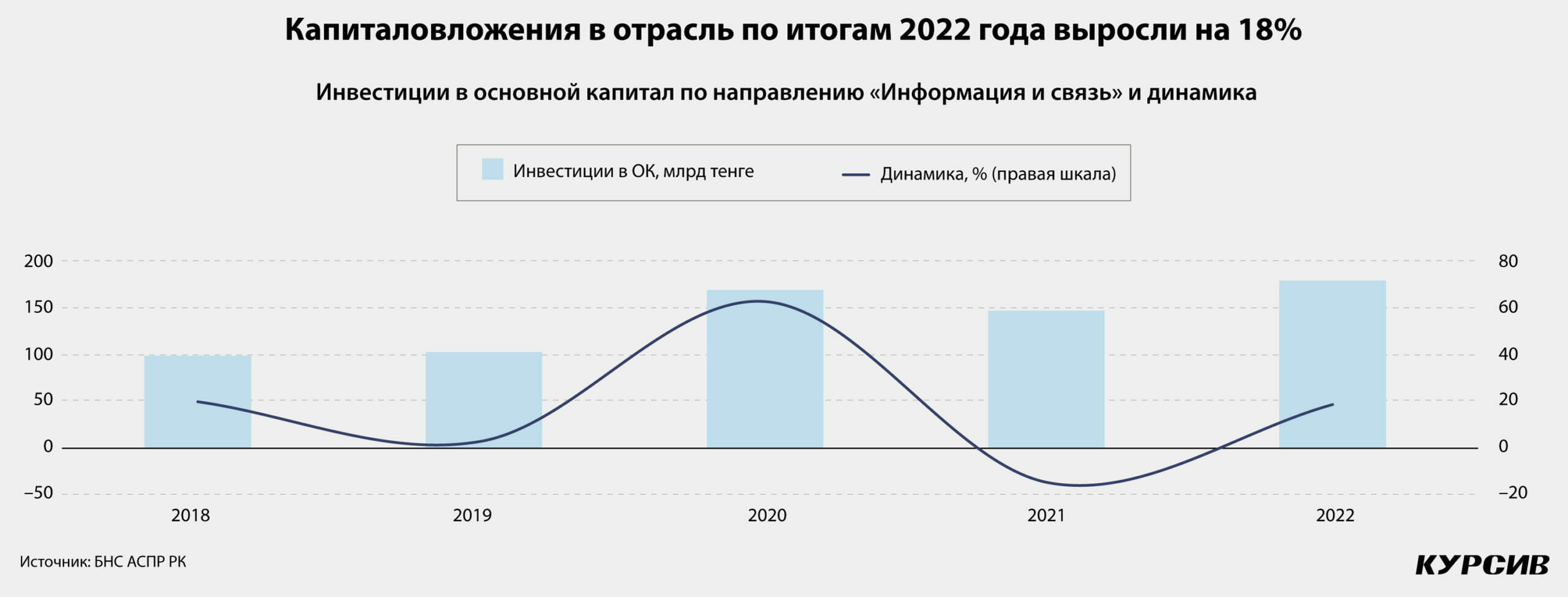

Капиталовложения в отрасль достигли 178,9 млрд тенге, прибавив 18,4%. Тем самым восполняются потери, которые были в 2021 году, когда инвестиции в основной капитал сократились на 15,1%.