Минфин Казахстана нарастил заимствования на внутреннем рынке на 70% за год

Государственный долг, торгуемый на KASE, за 2022 год увеличился на 21%, до 21,5 трлн тенге. Фактический объём размещений ГЦБ оказался в 1,5 раза выше, чем было запланировано в начале 2022 года.

В 2022 году Минфин РК за счёт выпуска государственных ценных бумаг привлёк на внутреннем рынке 4,2 трлн тенге, и это почти на 70% больше результата 2021 года, когда правительство привлекло 2,5 трлн тенге.

Вслед за ставкой

План минфина, опубликованный в начале 2022 года, предполагал размещение ценных бумаг на 2,8 трлн тенге. В ноябре в плане выпусков ГЦБ фигурировала уже другая сумма – 4,1 трлн тенге.

«Увеличение объёма размещения было вызвано бюджетными корректировками, которые были произведены в мае, в рамках которых в том числе увеличился объём дефицита и лимит правительственного долга на конец года», – комментирует главный научный сотрудник КИСИ при президенте РК Вячеслав Додонов.

Напомним, подписанный в начале мая закон о внесении изменений в республиканский бюджет на 2022–2024 годы предусматривал увеличение расходов бюджета на 2,7 трлн тенге и устанавливал лимит правительственного долга в размере 21,5 трлн тенге.

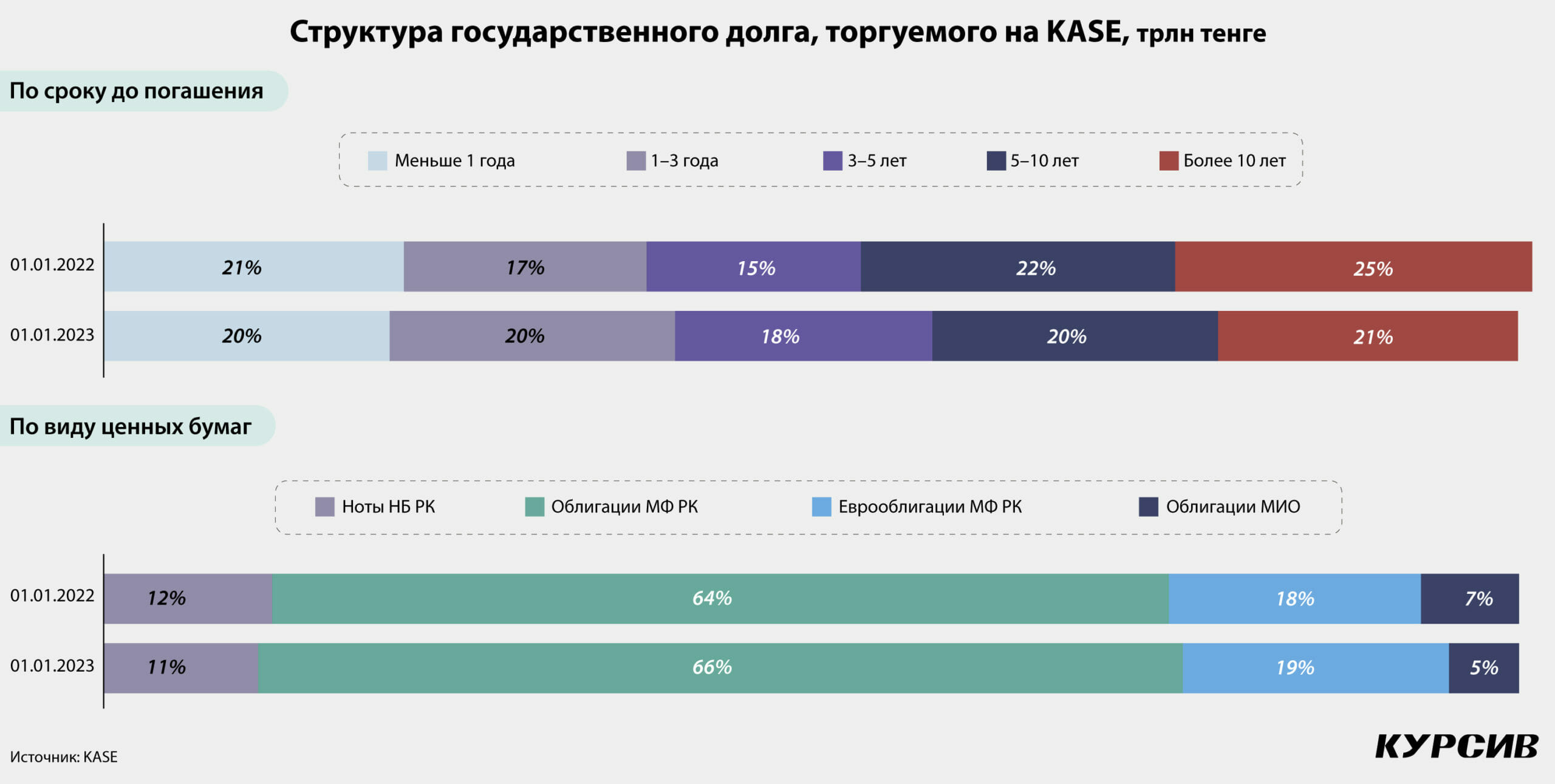

Обновлённый в ноябре 2022 года план выпуска ГЦБ фиксировал сложившуюся в течение года ситуацию – выпусков краткосрочных и среднесрочных бумаг в нём было больше, чем в первоначальном варианте, а выпуск долгосрочных государственных ценных бумаг сокращен.

МФ РК привлекало заимствования в прошлом году преимущественно на краткосрочный и среднесрочный периоды (длинные, 12- и 15-летние облигации размещались только в январе и феврале 2022 года) из-за значительно возросшей стоимости заимствования. Базовая ставка НБ РК (на начало 2022 года – 9,25%) повышалась в течение года пять раз, составив в декабре 2022 года 16,75%. Росла весь год и доходность гособлигаций, поскольку Минфин размещает долговые бумаги близко по значению к базовой ставке.

«Очевидно, минфин старается не привлекать долгосрочные облигации по такой высокой ставке, так как это приведет к росту стоимости обслуживания долга и повышению интереса к долгосрочным ГЦБ», – объясняет независимый финансовый аналитик Андрей Чеботарев.

В структуре торгуемого на KASE государственного долга за 2022 год доля краткосрочных и среднесрочных ГЦБ до пяти лет выросла с 53 до 58%, а доля долгосрочных гособлигаций (сроком до погашения свыше пяти лет) снизилась с 47 до 41%.

Невыгодный процент

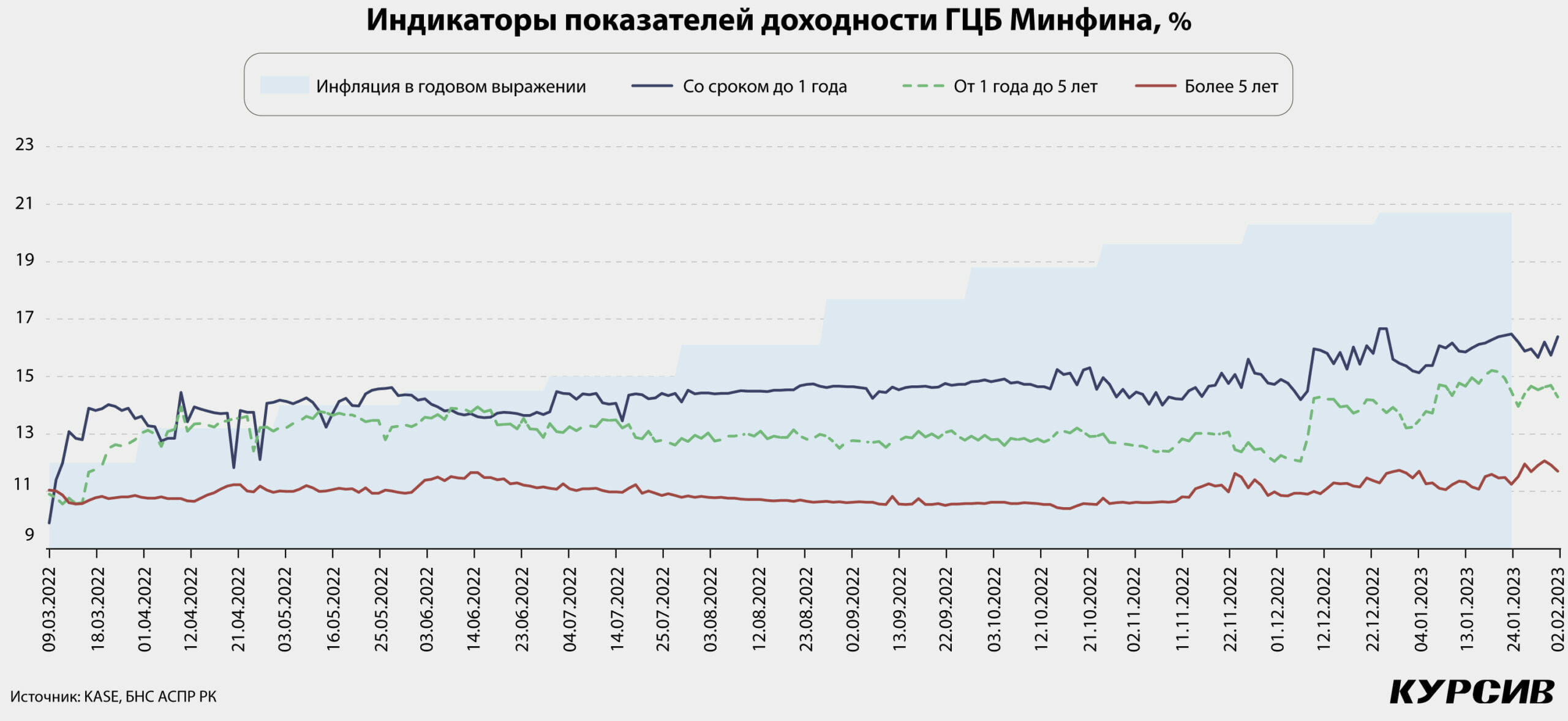

В январе и феврале 2022 года кривая доходности ГЦБ оставалась нормальной – спред между доходностью длинных и коротких облигаций был положительным. С марта кривая доходности превратилась в инверсную (спред между доходностью длинных и коротких облигаций стал отрицательным), отражая беспокойство рынка о краткосрочных перспективах экономики.

«Спред между доходностью двухлетних и 10-летних облигаций в моменте превышает 220 базисных пунктов», – отмечает директор департамента управления активами UD Capital Дамир Сейсебаев.

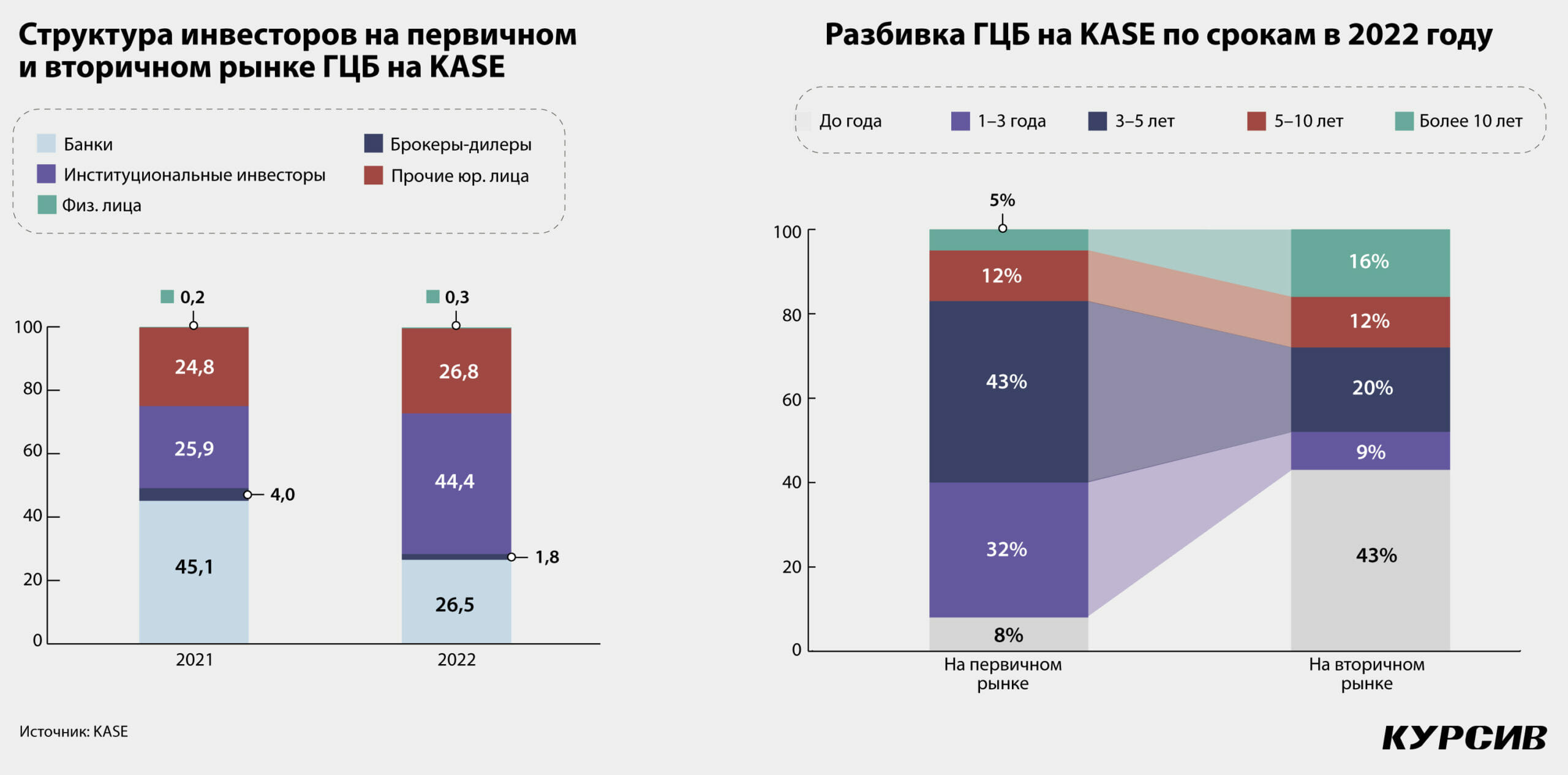

Самые высокие ставки на рынке ГЦБ на KASE сложились у нот Нацбанка: доходность сделок по данным бумагам в 2022 году варьировалась между 9,32 и 16,75% на первичном рынке. На вторичном рынке доходность бумаг доходила до 20%. При этом краткосрочные бумаги пользовались наибольшим спросом на вторичном рынке – 43% от всего объёма размещений ГЦБ.

В первой декаде февраля 2023 года средняя доходность краткосрочных ГЦБ на бирже составила около 16%. По среднесрочным бумагам, с оборотом от одного года до пяти лет, средняя доходность была на уровне 14,4%, ГЦБ со сроком более пяти лет – 11,8%.

Гособлигации сейчас фактически находятся в зоне отрицательной доходности. В январе 2022 года НБ РК принял решение о повышении базовой ставки до 10,25%, годовая инфляция в том же месяце составила 8,5%. Это значит, что инвесторы получали реальный доход на уровне 1,75%. Но уже в мае инфляция сравнялась с базовой ставкой, которая к тому моменту выросла до 14%. В январе 2023 года базовая ставка остается в размере 16,75%, а уровень инфляции в годовом выражении возрос до 20,7%, то есть реальный отрицательный доход держателей ГЦБ в январе текущего года составил почти 4%.

На фоне этого в 2022 году Минфин РК активно наращивал долг с плавающей ставкой, то есть размещение облигаций с плавающей ставкой серии МЕТИКАМ. В общей сложности было проведено 32 размещения таких бумаг, на которых МФ РК привлёк около 750 млрд тенге.

Большая ребалансировка

Объём торгов ГЦБ на вторичном рынке в 2022 году увеличился в 2 раза, до 1,8 трлн тенге. Этот рост активности был связан главным образом с «перебалансировкой» ликвидности, говорит ведущий аналитик Ассоциации финансистов Казахстана Зарина Скрипченко.

«Суть этого процесса заключается в перенаправлении имеющейся у крупных институциональных инвесторов ликвидности в ГЦБ Минфина РК в целях построения адекватной кривой доходности и финансирования дефицита бюджета», – объясняет она.

В рамках «перебалансировки» ликвидности также происходит её переток из краткосрочных нот Нацбанка в ГЦБ Минфина РК. В 2022 году Нацбанк прекратил выпуск 182- и 91-дневных нот, а также сократил частоту выпуска 28-дневных нот до двух выпусков в месяц. Соответственно, за год средний объём нот в обращении сократился до 1,7 трлн с 3,1 трлн годом ранее, а локальные институциональные инвесторы нашли им замену в кратко- и среднесрочных ГЦБ Минфина РК, что и объясняет больший спрос на них, нежели на долгосрочные облигации.

Доля институциональных инвесторов среди покупателей ГЦБ на первичном рынке в прошлом году выросла почти вдвое, до 74% (с 35% в 2021 году). Доля банков на первичном рынке снизилась с 47 до 14%.

Инвесторы используют ГЦБ в качестве объекта РЕПО для привлечения средств на рынке. Так, совокупный объём операций РЕПО за 2022 год составил 202,6 трлн тенге (+43,1% к 2021 году), при этом в структуре РЕПО более 75,3% составили операции автоРЕПО с ГЦБ.

Можно назвать ещё два тренда, наметившихся на рынке ГЦБ. С начала 2022 года наблюдается рост интереса к государственным бумагам у управляющих компаний, но в общей структуре инвесторов их доля остается незначительной. А на вторичном рынке ГЦБ в 6 раз вырос объём торгов физических лиц, но их доля в структуре объёма торгов остается крайне малой – около 1%.

И ещё больше

По прогнозам правительства, в 2023 году дефицит бюджета составит 2,7% к ВВП, или 3,2 трлн тенге. При этом такой прогноз возможен при средней цене на нефть $85 за баррель, следует из базового отчета минфина (на момент написания статьи стоимость апрельских фьючерсов на нефть марки Brent составляла $84,67 за баррель).

С учетом необходимости погашения ранее привлеченных займов потребность в заимствовании в текущем году составит 5,7 трлн тенге. Финансировать дефицит планируется преимущественно за счёт выпуска государственного долга в тенге.

В январе Минфин РК сообщил, что в 2023 году планирует привлечь 4,9 трлн тенге за счёт выпуска государственных ценных бумаг. В том числе 4,76 трлн тенге – за счёт выпуска облигаций сроком обращения до 10 лет. Первое размещение ценных бумаг Минфина состоялось 4 января, и до 8 февраля МФ РК разместило ГЦБ на 650 млрд тенге. Основная часть этой суммы, 419 млрд тенге, – облигации сроком до пяти лет. За счёт выпуска облигаций сроком более 10 лет Минфин привлёк 57,7 млрд тенге.