Как работает система по выявлению «грязных» денег

В Казахстане прописан 81 сценарий операций с деньгами, на который должны реагировать почти все участники финансового рынка: от банков и бирж до почты и ЕНПФ. С января расширился

список людей, за которыми должны следить субъекты финмониторинга. Как работает антиотмывочная система и кто из «новеньких» попадает под пристальное внимание комплаенса?

В три раза с начала года (по сравнению с январем 2021 года) увеличилось количество приостановленных подозрительных операций, их общая сумма составила около 150 млрд тенге. В то же время аномальных всплесков вывода денежных средств за рубеж не наблюдается – наоборот, объём переведенных за границу денег в этом году снизился на 30%. За вывозом наличной валюты контроль тоже усилен – $5 млн пытались пронести через границу в обход законов с начала года. Такие данные приводит Агентство по финансовому мониторингу (АФМ).

Количественное ужесточение

Рост числа приостановленных операций объясняется сразу двумя факторами. Во-первых, январскими событиями. На нелегальный вывод денег из страны в период беспорядков обратил внимание президент Касым-Жомарт Токаев – 11 января он заявил, что на счетах отдельных лиц «движение зафиксировано».

Накануне, 10 января, Нацбанк, АФМ и Агентство по регулированию и развитию финансового рынка (АРРФР) усилили контроль за проведением трансграничных финансовых операций. Теперь внимательнее отслеживаются займы нерезидентам на сумму более $1 млн (общая сумма за месяц), а также благотворительная помощь им свыше $100 тыс. в день.

Под усиленный мониторинг попали платежи компаний на общую сумму свыше $1 млн за один день в пользу нерезидента для покупки финансовых инструментов или доли в компаниях, зарегистрированных в офшорах. Также под более пристальным контролем оказались переводы юрлиц и ИП на сумму более $1 млн в течение одного дня на свои счета в иностранных банках (если эти юрлица и ИП не платят налоги и платежи в бюджет или у них незначительный по сравнению с объёмами переводимых средств уставный капитал). Физлица, которые за пять дней отправили более $1 млн на счета в иностранных банках, также попали в поле зрения финмониторинга.

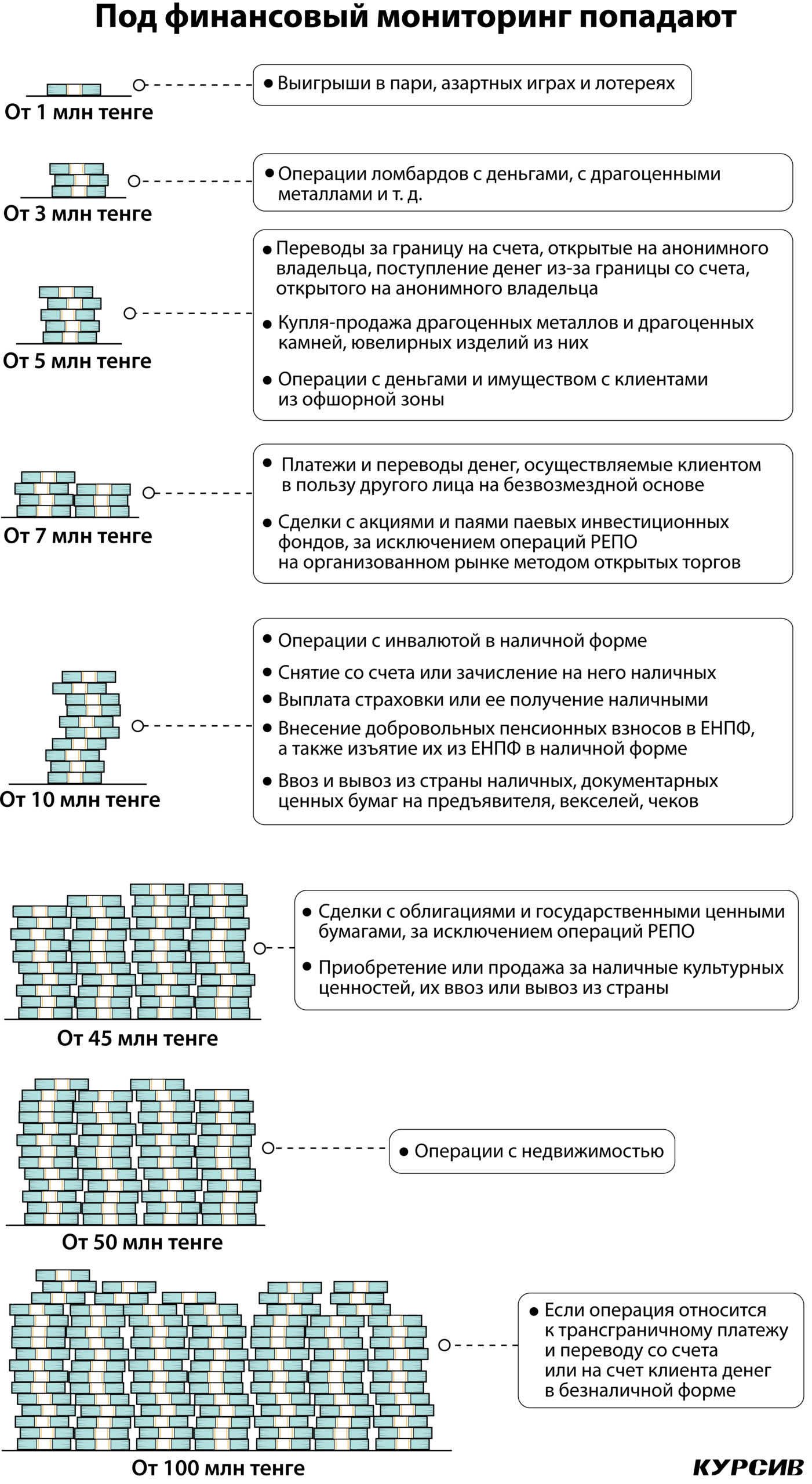

Во-вторых, Казахстан ещё в прошлом году разработал поправки, которые приводят локальное законодательство по противодействию легализации преступных доходов и финансированию терроризма в соответствие с международными требованиями Группы разработки финансовых мер борьбы с отмыванием денег (FATF). С 19 января 2022 года были снижены пороги по операциям с деньгами и имуществом, которые должны проверяться. Теперь под мониторинг попали выигрыши, которые превышают 1 млн тенге (ранее было 3 млн тенге). Покупка-продажа недвижимости считается одним из самых распространенных способов отмывания денег, поэтому порог по этим операциям снизили с 200 млн ($460 тыс.) до 50 млн тенге ($115 тыс.). Введение этих изменений не означает, что клиент не может приобрести недвижимость дороже 50 млн тенге, просто о его сделке банк должен сообщить в АФМ.

Кроме того, в Казахстане введен институт национальных публичных должностных лиц (НПДЛ) – они теперь тоже попадают под контроль субъектов финансового мониторинга.

Перечень категорий чиновников и представителей квазигоссектора должен утвердить глава государства. Хотя поправки в законодательство уже вступили в силу, утверждённого реестра НПДЛ ещё нет.

«Статус публичного должностного лица – это не запрет на взаимодействие с такими лицами, а полезный триггер, который призван напомнить о необходимости более детального анализа в интересах нашей страны», – комментирует эксперт в вопросах ПОД/ФТ Тимур Мусин.

Теперь НПДЛ, их супруги и близкие родственники будут под пристальным вниманием: субъекты финансового мониторинга должны проверять их репутацию, анализировать открытые источники на наличие связей с какими-либо фактами отмывания денег или финансирования терроризма, а также устанавливать источник средств. Деловые отношения с такими лицами допустимы лишь с разрешения топ-менеджера банка или другого субъекта мониторинга. Ранее эти требования распространялись только на иностранных публичных должностных лиц.

«Это абсолютно правильная практика, и её должны были внедрить давно. Чиновники высшего звена обладают большой властью, которой теоретически могут злоупотреблять. Поэтому обслуживание такого клиента и его родственников представляет риск для любого банка, так что их операции должны проверяться чаще и тщательнее», – считает product manager направления AML компании Prime Source Эльдар Мухаметов.

Четкий перечень НПДЛ, подчеркивает он, позволит службам финмониторинга распространить усиленные процедуры на таких лиц, что благоприятно скажется на борьбе с теневой экономикой.

Практика отслеживания операций чиновников существовала в Казахстане, но ограниченно. Так, должны были мониториться переводы за рубеж и покупка недвижимости за рубежом политическим государственным служащим (членом его семьи и близким родственником). Чиновники указаны в реестре должностей политических и административных государственных служащих.

Полный список НПДЛ должен появиться в этом году. Однако его необходимо постоянно обновлять и доводить до сведения всех заинтересованных организаций, добавляет Дмитрий Вафин, руководитель направления «Противодействие отмыванию доходов» компании SAS.

Узнать и задержать

Операции, к которым должен присматриваться комплаенс, можно разделить на два основных типа: пороговые и подозрительные.

С пороговыми все просто: сумма определена законодательно и может отслеживаться с помощью специального софта или сотрудниками финансовой организации. Вручную мониторят операции «тонкие» клиенты – именно так специалисты ПОД/ФТ называют организации, которым не хватает денег на продвинутое программное обеспечение, или те, у кого поток операций невелик, поэтому покупка софта нецелесообразна. «Толстый» клиент может себе позволить антиотмывочный софт. Кроме того, ему это просто выгодно, потому что, например, банку ежедневно приходится мониторить тысячи операций и сообщать в АФМ о тех, кто «преступил порог». У крупных банков таких операций может случиться до тысячи в день. Чтобы не заполнять вручную формы на сайте АФМ, «толстый» игрок объединяет свой софт с ПО финмониторинга с помощью специальных шлюзов и перегоняет по ним нужную информацию.

С софтом проще мониторить и подозрительные операции, которые отслеживают поведенческие модели клиентов. Эти модели, или сценарии, прописаны в специальных правилах для субъектов финансового мониторинга. Всего в казахстанских правилах 81 сценарий, каждый из них должен вызвать подозрение у менеджера, обслуживающего клиента, или стать триггером для блокировки операции в онлайн-приложении. Например, в банк приходит человек бомжеватого вида в сопровождении людей спортивного телосложения и просит перевести крупную сумму денег. Клиент явно не может владеть такой суммой, а сопровождающие очевидно оказывают на него давление. Для менеджера это «подозрительная операция», которую он должен приостановить, а затем отправить информацию в АФМ. Менеджеру в этом случае не нужно бояться недовольства клиента. Даже если последний подаст в суд, закон встанет на сторону сотрудника финансовой организации – он не понесет наказания.

Субъект финмониторинга сам принимает решение, завершать приостановленную операцию или оставить её «замороженной» и передать данные о происшедшем в правоохранительные органы. Можно отправить информацию о подозрительной операции уже после её проведения.

В Казахстане чаще всего фиксируются пороговые операции, рассказывают банкиры. В Банке ЦентрКредит отметили, что доля пороговых операций в общем количестве отправленных сообщений в АФМ выше, чем доля подозрительных операций. В Евразийском банке сообщили о росте пороговых сделок на треть за прошлый год. Этот факт объясняют увеличением количества клиентов банка (в том числе за счёт выплат гарантированных сумм с вкладов AsiaСredit Bank и Capital Bank). Рост связан также с внесением новых кодов по операциям, подлежащим отчетности.

На число пороговых операций может влиять сезонность – в период закрытия сделок в конце года их количество может существенно возрастать.

Субъекты финансового мониторинга проверяют клиентов по внутреннему и международному спискам террористов, санкционным и прочим реестрам. Зачастую эти списки также встраиваются в софт, поэтому при выявлении террориста срабатывает триггер – компьютерная программа маркирует фамилию определенным образом. Абсолютно все сценарии автоматизировать невозможно, поэтому у сотрудников есть право самостоятельно относить какие-либо операции к подозрительным. Допустим, компания всегда оказывала услуги по написанию некрологов, но однажды решила перевести деньги в офшорную юрисдикцию за покупку табуна лошадей. Подозрительно? Вполне.

В софт по проверке подозрительных и пороговых операций легко можно будет встроить отслеживание НПДЛ. Главное, чтобы государственные органы реагировали «на сигнал» и действительно наказывали тех НПДЛ, кто оказался коррупционером.