Сколько денег забрали казахстанцы из банков с начала года

kursiv.media изучил динамику банковских вкладов в Казахстане с начала года и выяснил, как менялись денежные потоки клиентов на фоне трагических внутренних событий в первой половине января и внешних – в последние дни февраля.

Официальная ежемесячная отчетность банков, если рассматривать содержащиеся в ней показатели исключительно в тенговом эквиваленте, иногда может привести наблюдателя к неверным выводам. Прежде всего это относится к случаям, когда на изучаемом временном отрезке резко меняется обменный курс. Именно такой случай имел место в феврале, когда нацвалюта за месяц (а строго говоря, за пять последних дней) ослабла на 14,2% (с 433,5 до 495 тенге/$). Совокупная банковская статистика зафиксировала в феврале высокий рост клиентских средств, который, казалось бы, с лихвой компенсировал январские оттоки. Но при анализе этой восходящей динамики в разрезе валют выясняется, что положительного сальдо по итогам двух месяцев удалось добиться немногим игрокам.

Бизнес-пасьянс

В открытом доступе информация о вкладах клиентов каждого банка в разрезе валют (включая текущие и карточные счета) есть только по физлицам; данные по бизнес-клиентам приводятся только в тенговом эквиваленте. В январе нацвалюта подешевела на 0,4% (с 431,8 до 433,5 тенге/$), поэтому влияние валютной переоценки на банковские показатели в этом месяце было ничтожным.

И что касается остатков на счетах юрлиц, то в целом по сектору они в январе сократились на 132 млрд тенге (с 12,58 трлн до 12,45 трлн тенге), или на 1,05%. Эту сумму можно считать чистым оттоком.

В разрезе отдельных игроков бизнес-клиенты в январе явно предпочитали Халык (+190 млрд тенге за месяц). Ещё пяти банкам удалось в этом месяце прирасти корпоративными вкладами, но в несопоставимо меньших размерах (см. инфографику). Шесть БВУ столкнулись с заметными оттоками, в том числе все три российские «дочки» (не считая Хоум Кредита, чей портфель юрлиц крайне мал), компанию которым составили Jusan, Алтын и Нурбанк.

В феврале бегство корпоративных клиентов из Сбера, Альфы и ВТБ ускорилось. Также продолжились оттоки в Jusan. Остальные значимые игроки в этом сегменте (всего их 13, в том числе 12 участников AQR и Ситибанк) продемонстрировали номинальные нетто-притоки, но их реальную динамику понять затруднительно из-за отсутствия данных в разрезе валют по каждому из банков.

В целом по сектору (для 22 БВУ) средства юрлиц в феврале выросли в тенговом эквиваленте на 394 млрд (с 12,45 трлн до 12,84 трлн тенге), или на 3,13%. Внутри этого номинального роста валютные вклады увеличились на 537 млрд тенге, а тенговые сократились на 142 млрд. Если пересчитать совокупный объём валютных средств, выраженный в тенге, по соответствующему обменному курсу на начало и конец месяца, то получится, что валютные вклады юрлиц в феврале тоже снизились. Это снижение составило $352 млн (с $11,56 млрд до $11,20 млрд), или 3,05%. Таким образом, за февральским ростом денежных остатков на счетах юрлиц в номинальном выражении скрывается отток корпоративных средств из банковской системы в выражении реальном.

Январь без патриотов

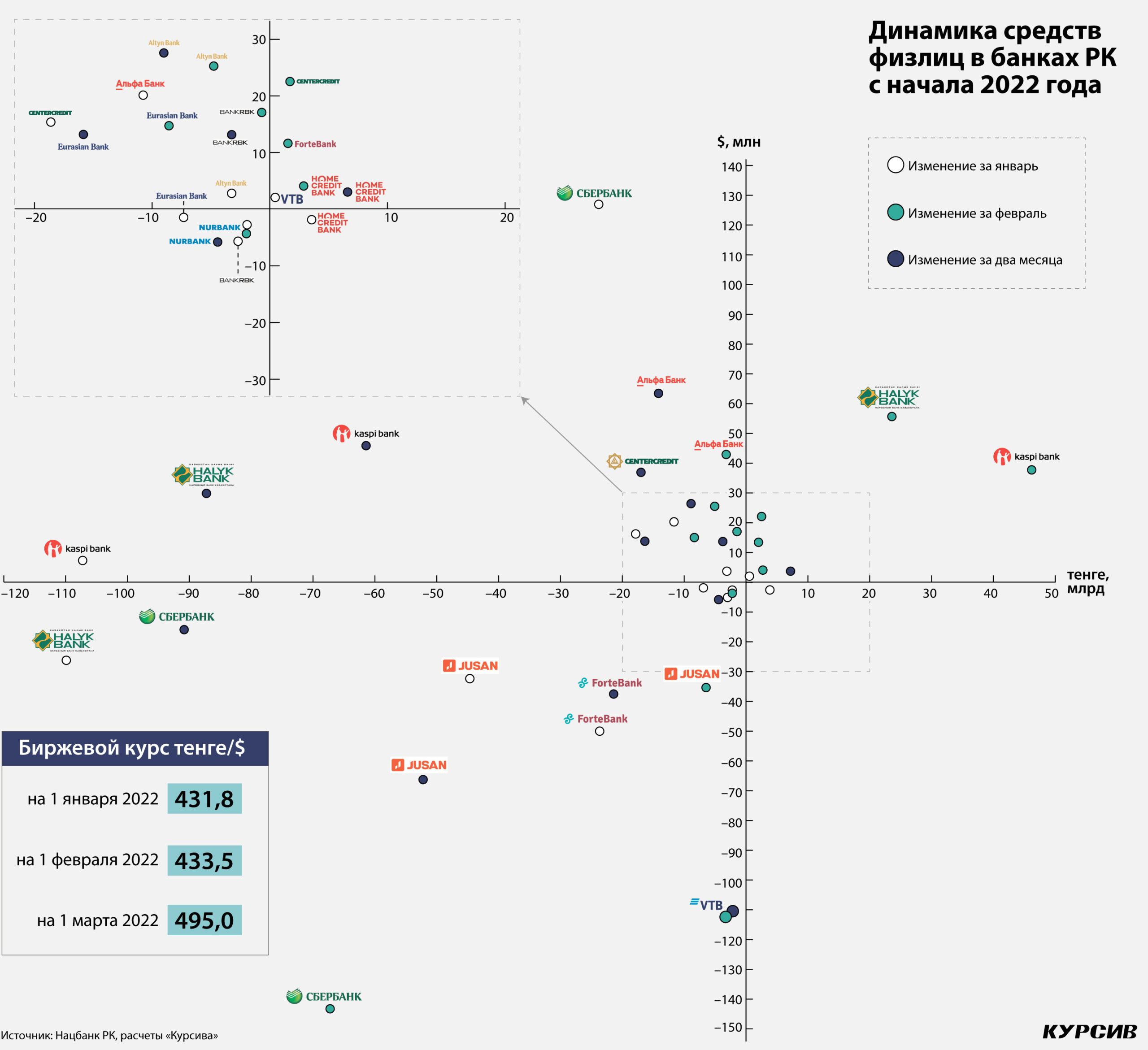

По банковским счетам физлиц доступная статистика является исчерпывающей для того, чтобы очистить показатели каждого из банков от курсового искажения. «Курсив» изобразил на диаграмме, как менялись объёмы розничных средств у 13 участников AQR в январе, феврале и по итогам двух месяцев.

Правый верхний сектор означает чистые притоки как в тенге, так и в СКВ – это наилучший вариант для банков с точки зрения устойчивости фондирования. Левый нижний сектор, наоборот, свидетельствует о тенговых и валютных оттоках. Левый верхний сектор – это притоки в СКВ и одновременные оттоки в нацвалюте (в том числе за счёт конвертации клиентами тенговых сбережений в долларовые между собственными счетами в одном и том же банке). Наконец, правый нижний сектор – это тенговые притоки и валютные оттоки (включая ту же самую возможную конвертацию). В этом секторе можно увидеть лишь одну из 39 имеющихся на диаграмме точек (Хоум Кредит в январе). Это значит, что желающих «переобуться» из СКВ в нацвалюту среди вкладчиков-физлиц по итогам двух месяцев практически не было.

В январе (как отмечалось выше, валютной переоценкой здесь можно пренебречь) розничные средства в секторе сократились на 345 млрд тенге (с 13,43 трлн до 13,09 трлн), или на 2,57%. Из Халыка (нетто-отток в тенговом эквиваленте составил 113 млрд), Jusan (–57 млрд) и Forte (–44 млрд) население в январе забирало в существенных объёмах как тенге, так и валюту. Kaspi незначительно прирос в СКВ (+$7 млн), но столкнулся с заметными тенговыми оттоками (–107 млрд). В целом из 13 участников AQR отрицательную динамику в январе продемонстрировали девять игроков.

Все четыре банка, показавшие в январе положительную или нейтральную динамику, оказались российскими «дочками». Такое совпадение трудно объяснить чем-то иным, нежели влиянием на поведение вкладчиков трагических январских событий и последовавших в их результате сенсационных внутриполитических изменений. Вероятно, часть розничных клиентов подумала, что в условиях возникшей в стране глубокой неопределенности большего доверия заслуживают иностранные (читай: российские) банки. При этом корпоративные клиенты, как было сказано выше, подумали с точностью до наоборот и, как показали последующие события, не ошиблись в своих предпочтениях (или прогнозах).

Так или иначе, единственным БВУ, которому в январе удалось заметно нарастить розничные средства, стал Сбер (+40 млрд тенге). Причём собственно тенговые ресурсы физлиц в этом банке сократились на 24 млрд тенге, в то время как валютные увеличились на $127 млн, в результате уровень долларизации розничных вкладов в Сбере (этот показатель обретет особую важность после введения жестких санкций против ряда российских банков и их дочерних структур) повысился с 39,3 до 43,1%.

В Хоум Кредите и ВТБ нетто-притоки в тенговом эквиваленте составили 3,3 млрд и 1,5 млрд соответственно, причём ВТБ оказался единственным игроком, который в январе прирос и в тенге (+0,5 млрд) и в валюте (+$1 млн). В Альфе объём розничных средств почти не изменился (+0,2 млрд тенге), однако изменилась их структура: тенговые вклады в январе уменьшились на 11 млрд, валютные – выросли на $20 млн. Не исключено, что изменение структуры произошло исключительно в результате конвертации средств клиентами внутри собственных счетов. По итогам января розничная долларизация в Альфе повысилась с 49,5 до 53,6%.

Санкционный фон

В феврале (и скорее всего, начиная с 24-го числа) начался массовый исход розничных вкладчиков из государственных Сбера и ВТБ. В последнем бегство почти не затронуло тенговые депозиты (–3 млрд тенге за месяц). Возможно, здесь сыграло свою роль обещание казахстанских властей выплатить 10%-ную компенсацию по тенговым вкладам при условии, что эти деньги останутся в банках ещё на один год. Что касается валютных ресурсов, то они были вынесены из ВТБ практически полностью: от $123 млн, лежавших в банке на 1 февраля, спустя месяц осталось только $12 млн.

В Сбере номинальный нетто-отток в тенговом эквиваленте составил 78 млрд (или 7,2% за месяц), но если учесть валютную переоценку, розничные изъятия приобретают гораздо более чувствительный масштаб. Тенговая часть портфеля Сбера сократилась в феврале на 67 млрд, свободно конвертируемая – на $143 млн. В относительных цифрах снижение составило 11,5 и 13,3% соответственно.

Дочернюю Альфу эта тенденция в феврале не затронула. Более того, в номинальном выражении розничные средства здесь выросли на 33 млрд тенге за месяц. Эта сумма сложилась из отрицательного сальдо по тенговым вкладам (–3 млрд тенге) и резко положительного – по валютным (+$42 млн). Можно предположить, что данный приток был сформирован из средств, выведенных клиентами из Сбера и ВТБ. Возможно, эти клиенты (которые по тем или иным причинам предпочитали хранить деньги в российских банках) питали иллюзии, что Альфу в силу её частного статуса чаша санкций минует. В начале апреля эти иллюзии были развеяны. Зато розничная долларизация Альфы по итогам февраля повысилась с 53,6% до кажущегося критическим уровня в 61,4%.

Забегая вперед, следует отметить, что в марте как минимум в Сбере оттоки розничных средств усилились (подробнее см. статью «Сколько валюты выдают казахстанские банки физлицам»). ВТБ уже к началу марта был практически опустошен, ситуация в Альфе неизвестна. На просьбу «Курсива» сообщить объём розничных и корпоративных средств по состоянию на 1 апреля Сбер и Альфа не ответили, ВТБ предложил дождаться выхода ежеквартальной отчетности. Но и без этих ответов понятно, что российским «дочкам» нужны деньги для выполнения обязательств перед вкладчиками. В том числе поэтому Сбер и ВТБ распродают кредитные портфели, а Альфа и вовсе выставлена на продажу целиком.

Плюс означает минус

Помимо трёх российских «дочек» в секторе есть ещё один игрок, допустивший в феврале розничные оттоки. Это Jusan, которому даже валютная переоценка не помогла закончить месяц с положительным сальдо (причём как по частным, так и по корпоративным счетам). Номинально в феврале этот банк продемонстрировал нетто-приток средств физлиц в размере 14 млрд тенге.

Однако в реальном выражении здесь произошло снижение как тенговых вкладов (–7 млрд тенге за месяц), так и долларовых (–$36 млн). Ситуация с Jusan является наиболее показательной с точки зрения того, насколько рассмотрение отчетности, номинированной исключительно в нацвалюте, не позволяет судить о реальной динамике показателей в моменты резких колебаний обменного курса.

В целом в феврале розничные средства в секторе номинально выросли на 678 млрд тенге

(с 13,09 трлн до 13,77 трлн), или на 5,2%. В разрезе валют тенговые счета увеличились на 62 млрд, в то время как долларовые уменьшились на $110 млн (что эквивалентно 54 млрд тенге по биржевому обменному курсу на конец февраля). Таким образом, прирост с учетом валютной переоценки составил всего 8 млрд тенге. Если дополнительно учесть, что в этом приросте зашито также начисленное банками вознаграждение, «бумажная» положительная динамика в размере 5,2% может превратиться в фактическую отрицательную.

Очевидные розничные притоки в феврале зафиксировали только пять игроков (Халык, Kaspi и в значительно меньших размерах – БЦК, Forte и Хоум Кредит), о чём свидетельствует их нахождение в верхнем правом секторе диаграммы. Также плюсовое сальдо у Алтына и Bank RBK, но достигнуто оно исключительно за счёт долларовых притоков. Евразийский остался фактически при своих за счёт роста долларизации. В Нурбанке были небольшие оттоки как в тенге, так и в СКВ.

Самый высокий номинальный прирост средств физлиц в феврале продемонстрировал Халык (+349 млрд тенге). С учетом валютной переоценки эта динамика перестает быть такой уж впечатляющей (то же самое относится и ко всем остальным игрокам с номинальным ростом розничных остатков). Собственно тенговые счета в Халыке увеличились за месяц лишь на 23 млрд, долларовые – на $57 млн (что эквивалентно 28 млрд тенге по курсу на конец февраля). Таким образом, «очищенный» рост розничных средств в Халыке в тенговом эквиваленте составил 51 млрд, что в 7 раз ниже номинального роста. Розничная долларизация в крупнейшем банке страны повысилась за февраль с 49,5 до 52,9%.

Доллары бессмертны

По итогам двух месяцев добиться чистых притоков розничных средств как в тенге, так и в СКВ смог только один игрок – Хоум Кредит, но показанная им динамика очень скромная (+7 млрд тенге и +$2 млн). Четыре банка (Альфа, БЦК, Алтын и Bank RBK) нарастили розничный портфель за счёт валютных притоков и, соответственно, за счёт повышения уровня долларизации.

Три банка (Халык, Kaspi и Евразийский) продемонстрировали номинальный рост, но с учетом валютной переоценки испытали оттоки. Например, в Kaspi средства физлиц за два месяца в тенговом эквиваленте увеличились на 33 млрд. Внутри этого роста собственно тенговые остатки снизились на 61 млрд, долларовые – выросли на $45 млн (или на 22 млрд тенге). Итого по итогам двух месяцев в Kaspi произошел нетто-отток, «очищенный» размер которого составил 39 млрд тенге.

Пять банков по итогам двух месяцев оказались в левой нижней части диаграммы, то есть просели как по тенговой, так и по валютной составляющей. Про дочерние Сбер и ВТБ, ставшие жертвами внешних обстоятельств, уже было достаточно сказано выше. Кроме них в пятерку аутсайдеров вошли Нурбанк, Forte и Jusan.

В Нурбанке оттоки были незначительными (–3,5 млрд тенге и –$6 млн за два месяца), но и объём розничных средств у него небольшой (146 млрд тенге, меньше только у ВТБ). Из Forte домохозяйства забрали на нетто-основе 21 млрд тенге (–7,1% от объёма тенговых вкладов) и $39 млн (–5,4% от объёма валютных вкладов). Из Jusan клиенты-физлица бежали почти так же стремительно, как и из Сбера и ВТБ. По итогам двух месяцев тенговые счета в этом банке сократились на 52 млрд тенге (–13,3%), долларовые – на $68 млн (–10,2%).

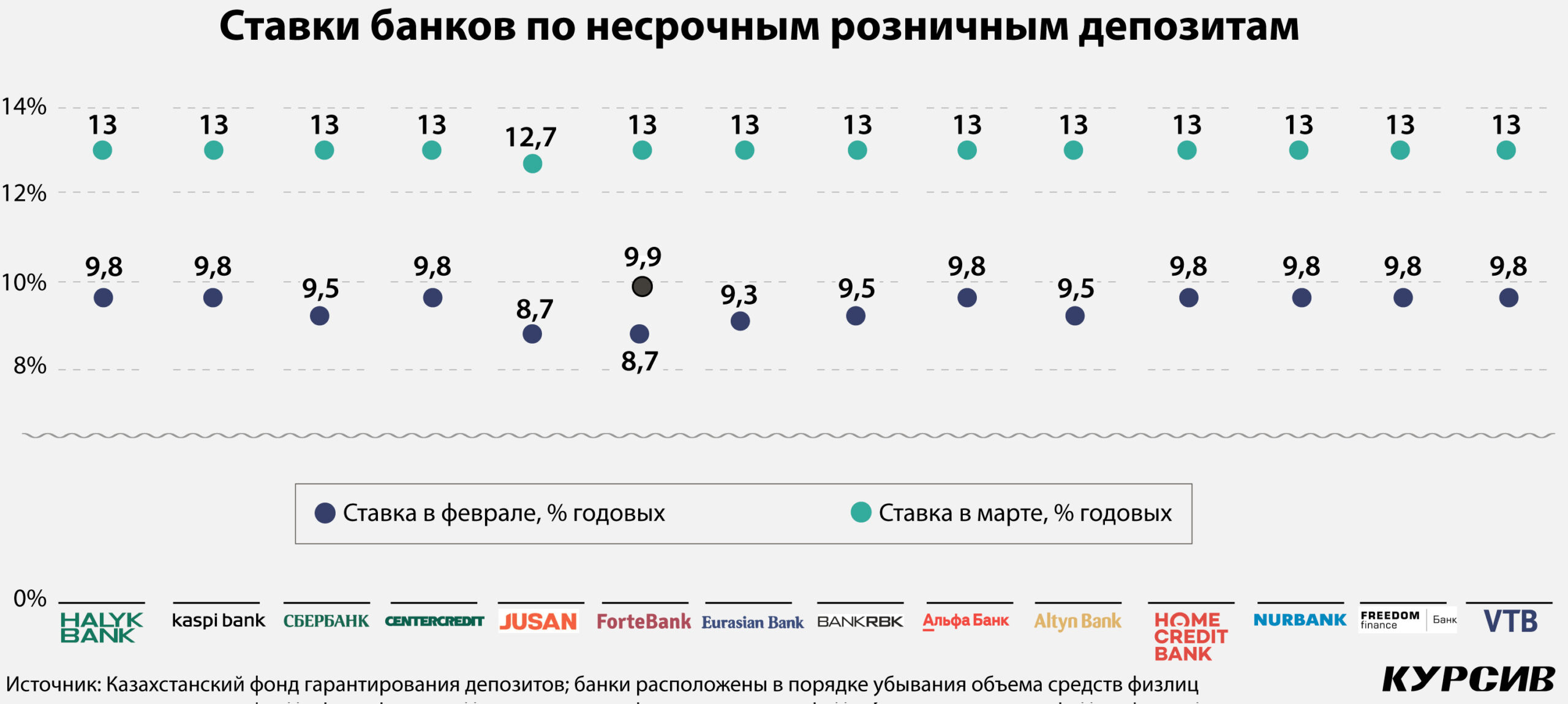

Судя по депозитным ставкам в Jusan и Forte, эти банки не нуждаются в ликвидности и не считают клиентские оттоки серьёзной проблемой. В марте 11 из 13 участников AQR подняли эффективные ставки по несрочным вкладам до максимально рекомендуемых 13%. В Jusan данная ставка установлена на уровне 12,7%. Forte, по сути, отказался от привлечения новых вкладов, предлагая физлицам вознаграждение в размере 9,9% годовых.