Реального импортозамещения стройматериалов в Казахстане не происходит

Из-за дорожающих импортных стройматериалов растут цены на жилье, утверждают казахстанские застройщики. В республике ежегодно запускают новые производства, но импорта меньше не становится. «Курсив» спросил у рыночных игроков, в чем причины.

Увеличить долю казахстанских строительных материалов при возведении жилого фонда и коммерческих объектов с 63 до 90% ещё в 2020 году пообещал Бейбут Атамкулов, на тот момент глава Министерства индустрии и инфраструктурного развития РК (МИИР). Спустя два года Атамкулов – чрезвычайный и полномочный посол РК в Узбекистане, долю отечественных материалов на рынке участники стройотрасли оценивают в 58%, а МИИР по-прежнему рапортует о планах по импортозамещению.

Цемент

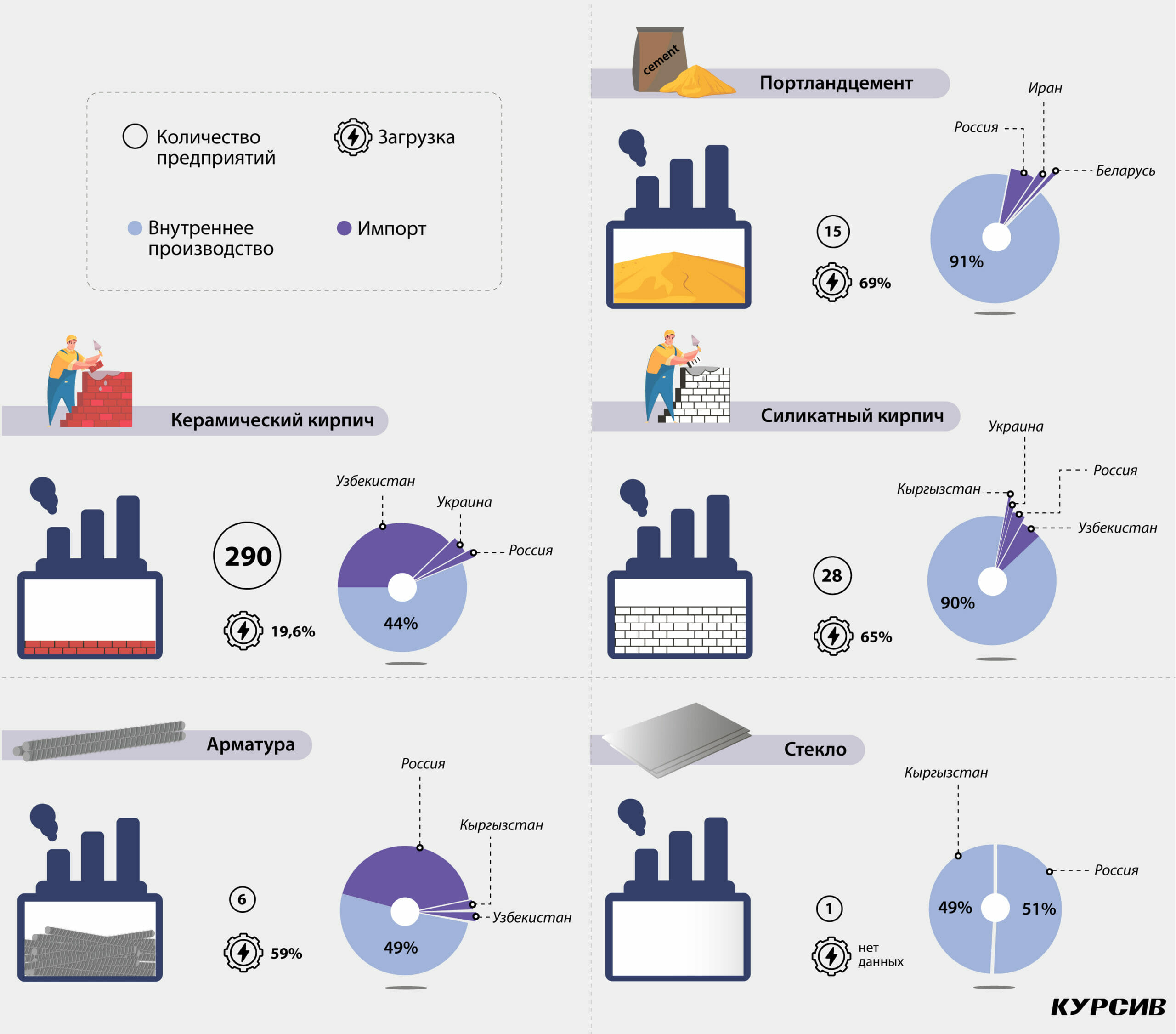

Пятнадцать цементных заводов страны в год могут производить 16,5 млн тонн портландцемента, полностью покрывая потребности внутреннего строительного рынка. Но в 2021 году предприятия выпустили только 12,6 млн тонн цемента, обеспечив внутренний рынок на 91%. Ещё 1,6 млн тонн продукции ушло на экспорт, а в страну за этот же период завезли 1,1 млн тонн импортного цемента. «Как правило (импорт. – «Курсив»), это поставки в западные регионы страны, где наблюдается нехватка внутренних мощностей, а короткое транспортное плечо продукции обусловливает поставки из приграничных регионов России», – объясняет вице-министр индустрии и инфраструктурного развития РК Марат Карабаев.

Качество казахстанского цемента устраивает и отечественных потребителей, и зарубежных – на эту продукцию есть спрос в соседних Узбекистане, России и Кыргызстане.

«Казахстанский цемент соответствует высоким европейским стандартам. Экспорт продукции с 2018 года стабильно превышает 1,5 млн тонн. На цемент низкого качества такого спроса бы не было», – уверен исполнительный директор ОЮЛ «Казахстанская ассоциация производителей цемента и бетона «QazCem» Ербол Акымбаев.

По итогам 10 месяцев 2022 года, по данным Бюро национальной статистики (БНС РК), объём внутреннего производства цемента сохранился на уровне прошлого года (99,6%). При этом отечественные цементные предприятия, по данным МИИР, были загружены лишь на 69%.

«Налицо явный переизбыток мощностей. Цементная отрасль РК и ЕАЭС находится в кризисе перепроизводства. Несколько цементных заводов, построенных в том числе на средства БРК, простаивают либо производят мало, так как нет сбыта из-за кризиса», – отмечает Акымбаев. Тем не менее, по словам спикера, в стране готовят запуск нескольких новых цементных заводов. «Поступают сигналы, что будут выделены деньги из бюджета на строительство новых предприятий в Жамбылской и Актюбинской областях. В текущей ситуации прямое или косвенное финансирование новых цементных заводов из бюджета нецелесообразно: есть большая вероятность невозврата средств», – резюмирует руководитель отраслевой ассоциации.

Кирпич

Строительство цементного завода обойдется в сотни миллионов долларов, а даже крупный завод по производству керамического кирпича стоит на порядок дешевле. Например, инвестиции в строительство нового цеха по выпуску керамического кирпича завода Enki составили 7,5 млрд тенге, что эквивалентно $17 млн. Поэтому число действующих в Казахстане кирпичных заводов, в отличие от цементных, исчисляется сотнями (290 в 2022 году). Но крупных и средних производств среди них меньше десяти.

Почти 300 отечественных кирпичных заводов обеспечивают в лучшем случае половину потребностей внутреннего рынка. Динамика импортозамещения по этому виду продукции пока отрицательная: если в 2020 году доля отечественного керамического кирпича на рынке составляла 60%, то по итогам 2021 года – лишь 44% (данных за текущий год пока нет). Остальную часть рынка закрывают импортеры из России и Узбекистана.

Звучит парадоксально, но средняя загрузка казахстанских предприятий при этом составляет скромные 19,4% в 2022 году, то есть задействована только пятая часть мощности. Многие заводы, выпускающие керамический кирпич, работают с весны до осени. Зимой стоимость производства керамики сильно возрастает из-за высоких затрат на энергоресурсы (газ, уголь, электроэнергия), необходимых для обжига кирпича.

Нельзя сказать, что низкая загрузка у всех производств. Например, завод Enki в Кокшетау использует все свои возможности – и их все равно не хватает. Чтобы удовлетворить спрос на продукцию, в 2022-м Enki увеличил мощность в 1,5 раза (до 90 тыс. кирпичей в год). «В связи с активным строительством в Кокшетау завод работал на сто процентов, а порой этого было недостаточно. Было принято решение возвести новый цех», – комментирует главный инженер ТОО «Enki» Марат Кесекпаев.

Директор Ассоциации застройщиков Карагандинской области Найля Каирбекова рассказывает, что большинство местных застройщиков приобретают кирпич в России, так как у отечественных поставщиков недостаточная производительность. Крупный заказ (от 10 млн кирпичей и выше) требуется размещать за год. Кроме того, застройщики отмечают низкое качество отечественного кирпича у ряда производителей: керамика рассыпается из-за низкосортного сырья, неумелого производства или транспортировки.

Если качественную глиняную керамику Казахстану по-прежнему приходится импортировать, бюджетным силикатным кирпичом отечественный рынок практически обеспечен. «В настоящее время на рынке действует 28 предприятий по производству силикатных кирпичей. В 2021 году они выпустили 1,2 млн тонн, обеспечив 90% потребности внутреннего рынка. Загрузка предприятий – около 65%», – сообщили «Курсиву» в МИИР РК.

Сухие строительные смеси

Штукатурки, шпатлевки, наливные полы, грунтовки, затирки – этими и другими сухими строительными смесями (ССС), по словам президента Ассоциации застройщиков Казахстана Виктора Микрюкова, отечественные застройщики обеспечены полностью.

Казахстанские производители в целом соглашаются с такой оценкой, но цифры дают скромнее: «Более 70% сухих строительных смесей – отечественного производства. Местные производители занимают хорошую долю рынка и чувствуют себя уверенно. Весь ассортимент сухих строительных смесей из того, что мы производим, востребован у строительных компаний», – сообщила «Курсиву» директор департамента операционного маркетинга торгово-промышленной группы Alina Кристина Ким.

Сухие строительные смеси иностранного производства часть казахстанских покупателей выбирает, как говорят в группе Alina, скорее по привычке. «Многие люди до сих пор выбирают импортный товар, полагая, что он лучшего качества, но на самом деле это уже давно не так. Казахстанские производители много лет работают по технологиям, которые привезли из-за границы, на сырье и химии которые также закупают там, если данные материалы с аналогичными качественными показателями не можем приобрести локально», – объясняет Ким.

Аргумент в пользу выбора отечественных стройматериалов – возможность получить консультацию и рекомендации напрямую у завода-производителя. Та же Alina организует выезды своих технологов во все мегаполисы и областные города РК – они проводят там обучение для строительных бригад.

Арматура

Строительную арматуру в Казахстане производят шесть предприятий: АО «АрселорМиталл Темиртау», АО «ЕвразКаспиан Стиль», ТОО «KSP Steel», ТОО «Кастинг», ТОО «Ferrum Vtor» и ТОО «Fu Zhou Metall» суммарной проектной мощностью 1400 тыс. тонн.

По итогам 2021 года выпуск строительной арматуры составил лишь 823,7 тыс. тонн (59% от проектной мощности) и обеспечил потребности отечественного рынка только на 49% (стоит оговориться, что 155 тыс. тонн ушло на экспорт). Остальные 51%, или 692 тыс. тонн, пришлись на импорт.

Среди стран-поставщиков арматуры в РК у опрошенных «Курсивом» застройщиков лидирует Россия.

Теплоизоляция

Один из немногих сегментов, где доля отечественной продукции растёт, – рынок теплоизоляционных материалов. Но треть продукции здесь все ещё приходится на импорт.

В российской компании «ТЕХНОНИКОЛЬ» «Курсиву» сообщили, что доля импорта в сегменте минеральной изоляции в Казахстане сократилась с 49% в 2021 году до 38% в 2022-м из-за курсовой разницы.

«Укрепление рубля сделало невыгодными поставки теплоизоляции из России. Это позволило местным производителям нарастить объёмы выпуска», – отмечает руководитель направления «Минеральная изоляция» компании «ТЕХНОНИКОЛЬ» Василий Ткачев. Он добавляет, что поставки минваты из РФ в текущем году частично заместили производители из Кыргызстана и Узбекистана.

По словам участников рынка, импортная теплоизоляция выигрывает у отечественной по качественным характеристиками. Особенно это важно для конструктивов (например, систем штукатурных фасадов), где требования к надежности и долговечности утеплителя самые высокие. Поэтому непосредственно в этом сегменте доля импортной минеральной изоляции достигает почти половины.

Стекло

Потребность внутреннего рынка в стекле до 2022 года полностью покрывалась за счёт импорта. В 2021 году рынок Казахстана почти поровну делили между собой поставщики стекла из России и Кыргызстана.

В Казахстане производителей листового стекла долгое время не было. Но год назад в Кызылорде разожгли плавильную печь стекольного завода Orda Glass (мощность завода – 600 тонн листового стекла в сутки). Ещё одно предприятие – «Завод Авангард» (учредитель и инвестор – Мурат Мамутбеков) – готовят к запуску в Шымкенте. «Всю готовую продукцию планируется поставлять на внутренний рынок под брендом Global Glass», – сообщают в МИИР.

Строительные компании напрямую листовое стекло не закупают. Листовое стекло – сырье для производителей стеклопакетов. 40% этого рынка в РК занимают крупные отечественные производители, среди которых МИИР называет ТОО «Казстройстекло», ТОО «Столичная стекольная компания» и ТОО «Alum Construction». Все они пока используют импортное, а не казахстанское листовое стекло.

Лаки и краска

Несмотря на наличие в Казахстане крупных отечественных производителей лакокрасочной продукции, долю импорта в этом сегменте МИИР оценивает в существенные 40%.

Участники рынка добавляют, что импорт превалирует в премиум-сегменте. «Если мы возьмём экономсегмент, а его доля примерно 60%, то это в основном отечественные производители. А вот премиум-сегмент – почти 90% импортные продукты», – отмечают в компании Alina.

Тенденция на импортозамещение всё-таки уже обозначилась, считают производители. «Если раньше выбор импортных брендов был скорее эмоциональным и доказательством престижа, то сейчас мы видим более рациональные мотивы в покупательских предпочтениях. Процент выбора импортных производителей снижается, потребители начинают переходить на местных производителей», – комментируют Кристина Ким.

Представители одного из крупнейших в РК застройщиков, BI Group, отмечают, что импортная продукция превалирует в сегментах с технологически более сложными материалами и оборудованием. Речь идёт о насосах, теплообменниках, трубах отопления. В МИИР добавляют к этому перечню материалы для финишной отделки: керамическую плитку, санфаянс, обои, кровельные материалы, линолеум и так далее. Отдельно стоит отметить, что даже та продукция, которая производится в Казахстане, может зависеть от импортных составляющих. Например, при производстве бетона кроме отечественного цемента используются импортные химические добавки.

В BI Group считают, что снизить зависимость от импорта можно, создавая предприятия, которые будут производить импортозамещающее сырье для отечественных стройматериалов. И для этого необходимы развитие химпроизводств и подготовка квалифицированных специалистов, которых в стране пока нет.