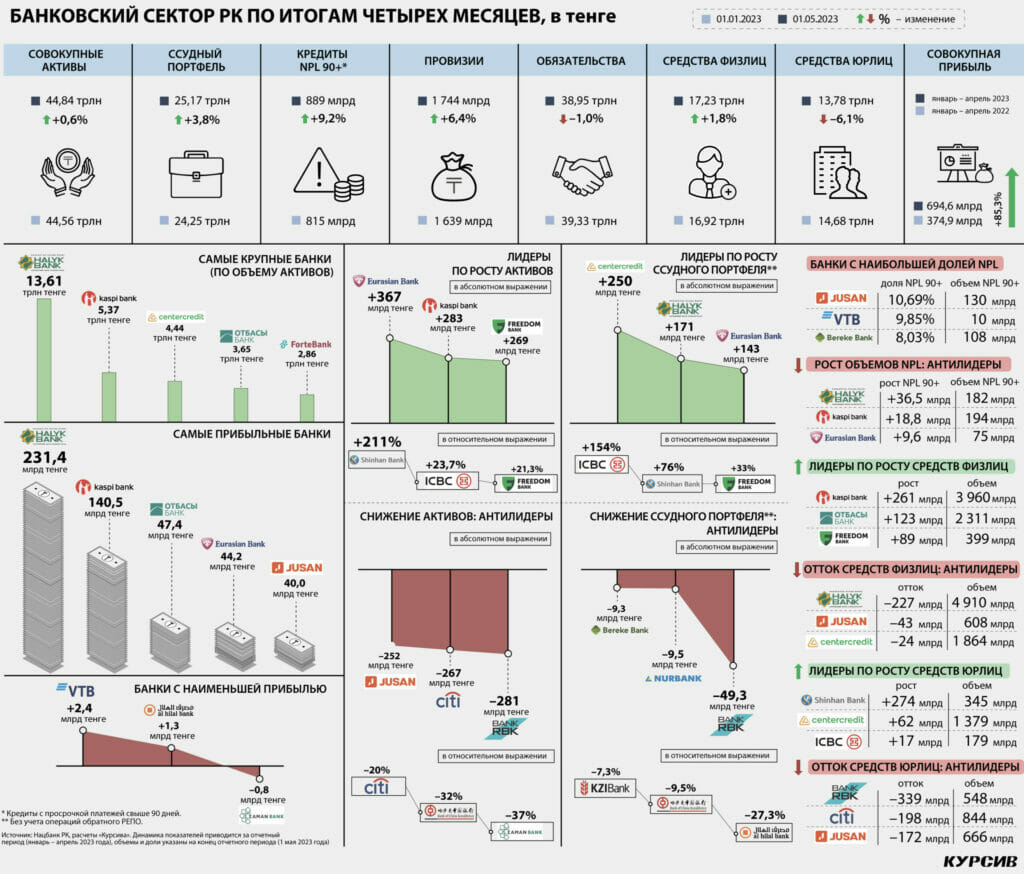

Как банки борются за вклады населения

После частичного мартовского восстановления в апреле возобновился отток средств корпоративных клиентов из банковской системы. В этих условиях для банков возрастает важность удержания старых и привлечения новых вкладчиков-физлиц.

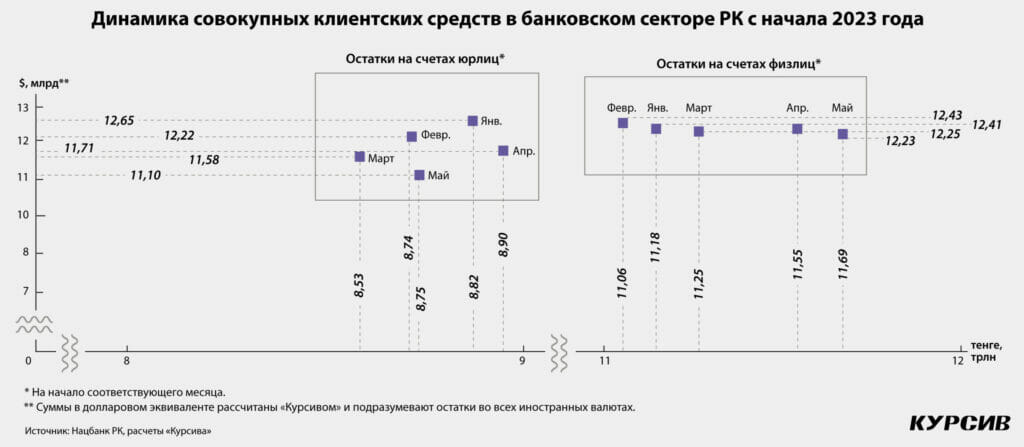

Как следует из свежей отчетности Нацбанка, в апреле клиенты-юрлица забрали из казахстанских банков 403 млрд тенге на нетто-основе, что привело к просадке совокупного портфеля корпоративных счетов и вкладов на 2,84% за месяц. Динамика формировалась на фоне лёгкого ослабления тенге (на 0,37% за апрель), поэтому реальные оттоки (с учетом курсовой переоценки) были даже чуть больше номинальных.

В структуре корпоративных оттоков преобладала иностранная валюта: валютные остатки за апрель сократились на 255 млрд тенге, что, по расчетам «Курсива», эквивалентно $607 млн. Нетто-изъятия по тенговым счетам составили 148 млрд тенге за месяц. Положительной стороной процесса

можно назвать пусть скромное, но сокращение уровня долларизации в сегменте бизнес-вкладов с 37,3% в марте до 36,5% в апреле.

В разрезе отдельных БВУ наибольшие корпоративные оттоки в апреле произошли у Kaspi (–103 млрд тенге за месяц). Ещё у пяти игроков портфель просел более чем на 50 млрд тенге: Forte (–83 млрд), Jusan (– 66 млрд), Bank RBK (–64 млрд), Ситибанк (–56 млрд) и Freedom (–51 млрд). Наоборот, лидером месяца по корпоративным притокам стал корейский Шинхан (+26 млрд тенге). Второе место занял Халык (+21 млрд), но весь этот мизерный прирост мог сформироваться за счёт положительной курсовой переоценки. Замкнул тройку лучших квазигосударственный Bereke (+18 млрд).

За период с начала года средства юрлиц в системе снизились на 6,1%, или на 894 млрд тенге (с 14,7 трлн до 13,8 трлн). Реальные оттоки были ниже «бумажных», поскольку тенге по итогам четырёх месяцев укрепился к доллару на 2%. Основная просадка затронула валютные счета, которые

сократились на 821 млрд тенге (чистый отток – около $1,55 млрд). Совокупные тенговые оттоки составили всего 73 млрд тенге.

Из 21 действующего банка добиться положительной динамики по корпоративным вкладам удалось лишь пяти игрокам. Максимальный прирост (+274 млрд тенге с начала года) продемонстрировал Шинхан благодаря приходу двух крупных клиентов из России (ООО «Киа Россия и СНГ» и ООО «Хендэ Мотор СНГ»), которые, судя по всему, решили перевести свои деньги в более надёжную юрисдикцию, при этом выбрали родственный по стране происхождения банк. Первоначально дистрибьюторы корейских автомобилей хотели разместить в Шинхане 400 млрд тенге на двоих (подробнее см. материал «Красота среди гребущих» в № 16 от 04.05.2023), позднее сумму урезали до 320 млрд. В результате Шинхан в ренкинге банков по объёму средств юрлиц поднялся с 17-го места на 1 января до 11-го на 1 мая, нарастив портфель ровно в 5 раз. Прирост остальных игроков на фоне динамики Шинхана можно назвать символическим: у БЦК корпоративные вклады увеличились на 62 млрд тенге, у ТПБ Китая – на 17 млрд, у турецкого КЗИ – на 14 млрд, у подсанкционного ВТБ – на 0,6 млрд.

Среди 16 игроков, столкнувшихся с корпоративными оттоками, наибольшую просадку демонстрирует Bank RBK (–339 млрд тенге с начала года). По итогам прошлого года этот банк показал третью динамику привлечения средств юрлиц в секторе (+477 млрд), уступив только Халыку и БЦК. За четыре месяца текущего года бизнес-клиенты банка успели изъять значительную часть всего прошлогоднего прироста. Помимо Bank RBK заметные оттоки допустили Сити (–198 млрд), Jusan (–172 млрд), Халык (–156 млрд) и Евразийский (–99 млрд). Из них в относительном выражении сокращение портфеля выглядит несущественным только для Халыка (–3%). У Bank RBK темпы просадки портфеля составили 38%, у Jusan – 21%, у Сити – 19%, у Евразийского – 10%.

Кого предпочитают джентльмены

Вклады домохозяйств, роль которых в фондировании сектора на фоне резких колебаний корпоративного портфеля постепенно, но неуклонно усиливается (см. верхнюю инфографику), в текущем году хотя и прибавляют, но достаточно вяло. В апреле они увеличились на 0,46% (или на 79 млрд тенге), за четыре месяца – на 1,8% (или на 311 млрд тенге). При этом весь нетто-приток, зафиксированный с начала года, оказался почти равен сумме государственной компенсации по тенговым депозитам (307 млрд тенге), выплаченной гражданам в середине марта. Таким образом, органический прирост средств физлиц за отчетный период можно считать близким к нулю.

Весь скромный апрельский прирост обеспечили, по сути, клиенты одного банка – Kaspi, чей розничный портфель вырос на 140 млрд тенге за месяц. Менее заметную, но всё-таки положительную лепту в динамику сектора внесли Freedom (+32 млрд), Евразийский (+19,5 млрд) и Bereke (+14 млрд). Притоков удалось добиться также Хоум Кредиту (+9,2 млрд), Алтыну (+7,6

млрд) и ВТБ (+3,7 млрд). Восемь игроков в апреле допустили розничные оттоки, среди них худший показатель продемонстрировал БЦК (–49 млрд тенге).

По итогам четырёх месяцев лидером по приросту средств физлиц является Kaspi (+261 млрд тенге). За ним расположился специализированный Отбасы (+123 млрд). Третье и четвертое места по предпочтениям вкладчиков заняли Freedom (+89 млрд) и Евразийский (+76 млрд). Далее идут Bereke (+44 млрд) и Хоум Кредит (+31 млрд). Замыкают список банков с положительной

динамикой ВТБ (+9 млрд) и Алтын (+6 млрд). Среди банков, допустивших снижение розничного портфеля (размер этого снижения нельзя считать чистым оттоком из-за укрепления тенге в отчетном периоде), явным антилидером выглядит Халык (–227 млрд тенге с начала года). В число аутсайдеров ренкинга также вошли Jusan (–43 млрд), БЦК (–24,5 млрд), Forte (–24 млрд) и Bank RBK (–15 млрд). В относительном выражении наибольшую просадку демонстрируют Jusan (–6,6% с начала года) и Халык (–4,4%).

В Халыке, Jusan и Bank RBK за отчетный период снизились как розничные, так и корпоративные счета, поэтому они вместе с Сити (не привлекающим вклады физлиц) возглавили список банков с наибольшим сокращением активов. В Bank RBK активы с начала года уменьшились на 281 млрд тенге, в Сити – на 267 млрд, в Jusan – на 252 млрд (в том числе в апреле – на 185 млрд), в Халыке – на 250 млрд.

Наоборот, в тройку лидеров по наращиванию активов вошли Евразийский (+367 млрд тенге), Kaspi (+283 млрд) и Freedom (+269 млрд). У Евразийского резкий рост активов произошел в марте (+261 млрд тенге за месяц), в этом же месяце банк привлёк 185 млрд тенге на рынке РЕПО. А по итогам апреля Евразийский поднялся на шестую строчку в списке крупнейших БВУ, отодвинув на седьмое место Jusan.

Деньги в рост

Совокупный ссудник сектора в апреле вырос на 2,2%, а с начала года – на 3,8%. В апреле наибольшую активность в выдаче займов проявляли Халык и БЦК. Общий кредитный портфель банков в этом месяце увеличился на 582 млрд тенге (здесь и далее – без учета обратного РЕПО), при этом в Халыке рост составил 241 млрд, в БЦК – 105 млрд. Третью динамику месяца показал Евразийский (+47 млрд).

За период с начала года лучшую динамику кредитования демонстрирует БЦК (+250 млрд). У трёх игроков рост портфеля превысил 100 млрд тенге: Халык (+171 млрд), Евразийский (+143 млрд), Kaspi (+126 млрд). Вплотную приблизился к этой планке Freedom (+99 млрд). Планка в 50 млрд тенге покорилась ещё двум банкам: Jusan (+78 млрд) и Forte (+51 млрд). Сокращение ссудника произошло у семи БВУ. Сильнее всех просел портфель у Bank RBK (–49 млрд тенге за четыре месяца). О небольшом снижении отчитались Нурбанк (–9,5 млрд), Bereke (–9,3 млрд), а также имеющие ничтожный вес на рынке кредитования Al Hilal, КЗИ, Банк Китая и Сити.

Безнадежная просрочка в апреле увеличилась на 42 млрд тенге, или на 4,9%, главным образом «усилиями» клиентов Халыка (+17,9 млрд), Евразийского (+12,3 млрд) и Kaspi (+5,8 млрд). С начала года необслуживаемые кредиты выросли на 75 млрд тенге (+9,2%). Основной «вклад» в этот прирост принадлежит Халыку (+36,5 млрд), свою «лепту» внесли также Kaspi (+18,8 млрд), Евразийский (+9,6 млрд) и Forte (+7,9 млрд).

Поле чудес

Совокупная прибыль сектора за четыре месяца достигла 695 млрд тенге, что на 85,3% лучше прошлогоднего показателя. По итогам трёх месяцев рост составлял 42%, то есть за счёт апрельских результатов темпы наращивания прибыли увеличились вдвое. Частично это объясняется

наличием год назад трёх убыточных игроков (Bereke, ВТБ и КЗИ), которые сейчас вышли в плюс. Но и без их учета динамика остается впечатляющей: для 18 остальных БВУ общий чистый доход вырос на 238 млрд тенге, или на 54,3%.

Среди этих 18 игроков есть один убыточный (Заман) и один, допустивший снижение прибыли. Этим единственным является Хоум Кредит, заработавший год к году на 33% меньше (6,7 млрд против 10 млрд тенге). У остальных прибыль растёт темпами от 44% (как у Халыка и Kaspi, обладающих высокой базой 2022 года) до 160% у Евразийского и 373% у Freedom.

Халык доминирует на рынке как по размеру чистого дохода (231 млрд тенге за четыре месяца), так и по приросту прибыли в абсолютном выражении (+71 млрд тенге к результату прошлого года). Если банк сохранит текущий уровень доходов, то по итогам года он может заработать порядка 700 млрд тенге. В прошлом году консолидированная прибыль Халыка составила 554 млрд тенге. Ровно половина от этой суммы (277 млрд) будет направлена на дивиденды акционерам.