Текстильному производству Узбекистана не хватает сырья

Увеличение мощностей текстильных предприятий соседней страны привело к дефициту хлопка-сырца, хотя Узбекистан – его крупнейший производитель в Центральной Азии.

К соседу за хлопком

Узбекистан наращивает импорт хлопка из Таджикистана. В первом полугодии 2022 года республика закупила 6,6 тыс. тонн хлопка-сырца на $17,3 млн. Для сравнения: за весь 2021 год Узбекистан импортировал из Таджикистана 5 тыс. тонн белого золота.

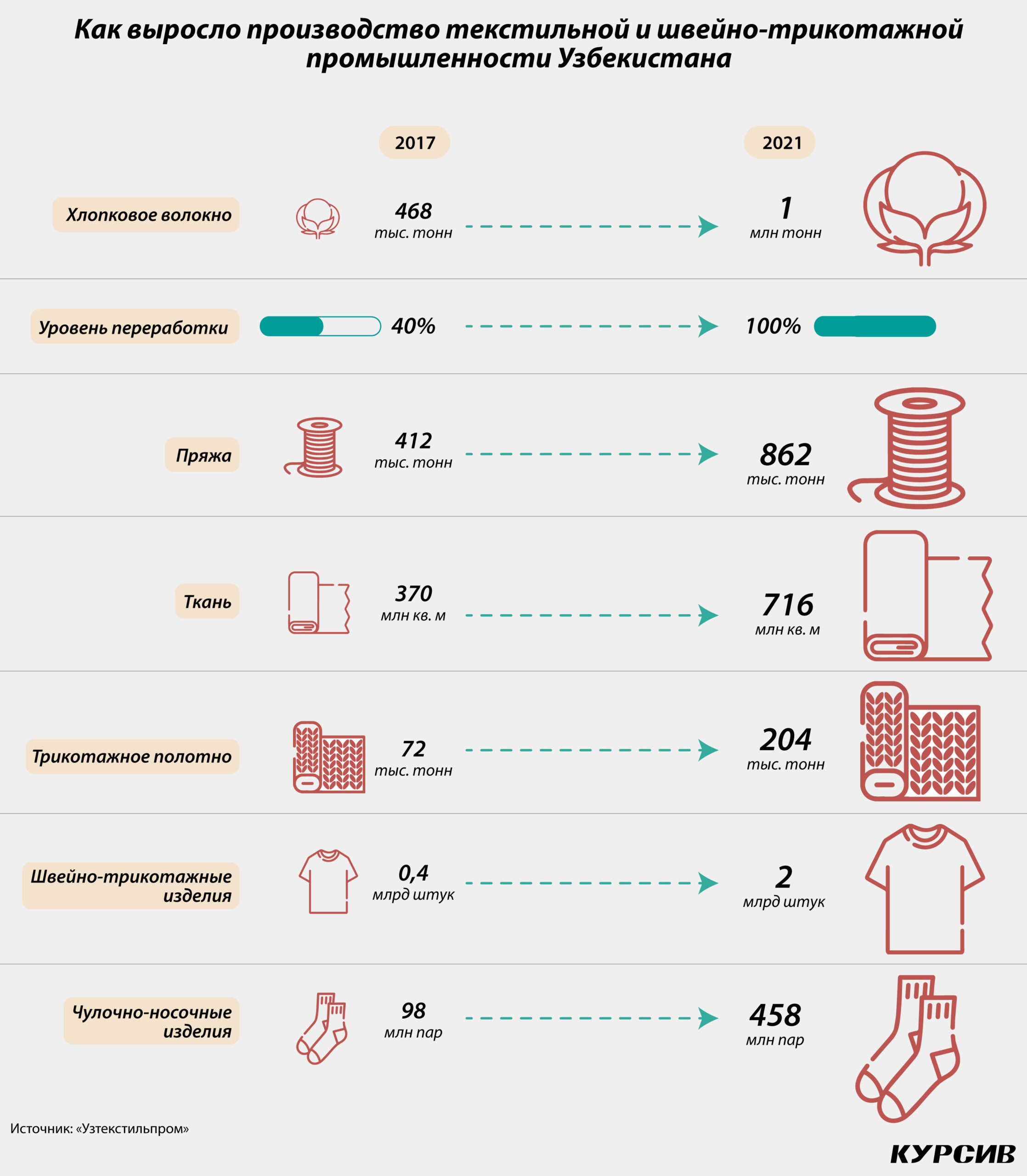

Собственного хлопка Узбекистану не хватает потому, что производственные мощности текстильных фабрик значительно увеличились. Наращивать мощности местный бизнес начал после того, как в 2020 году страна отказалась от экспорта хлопка-сырца. По данным ассоциации «Узтекстильпром», уровень обработки волокна в Узбекистане вырос с 40% в 2017 году до 100% в 2021-м, а производство хлопкового волокна – с 468 тыс. до 1 млн тонн. Но местная текстильная промышленность сейчас способна перерабатывать 1,2 млн тонн хлопкового волокна.

Для полной загрузки предприятий РУз ведёт переговоры об импорте из Казахстана, Азербайджана, Бразилии, стран Северной Африки и даже США. Но пока единственным импортером остается Таджикистан.

Пряжа дороже золота

Запрет экспорта хлопка-сырца привёл к тому, что выпуск пряжи и ткани в Узбекистане увеличился более чем в 2 раза, трикотажного полотна – почти втрое, швейно-трикотажных изделий – в 5,5 раза, а чулочно-носочной продукции – примерно в 7 раз (сравниваем показатели 2017 и 2021 годов в денежном выражении). Общий выпуск товаров текстильной и швейно-трикотажной промышленности вырос с 22,9 трлн в 2017 году до 64,8 трлн сумов в 2021-м.

Сейчас самый востребованный экспортный товар Узбекистана – это пряжа, продукт первого передела. Объём экспорта пряжи ($1,6 млрд) в 2021 году опередил даже объёмы продажи золота ($1,3 млрд). В прошлом году из-за проблем с логистикой в Китае и неурожая в других странах пряжа из Узбекистана стала настолько востребованной, что «Узтекстильпром» вынужден был выступить с заявлением о возможности введения надбавок за её экспорт.

Продажа пряжи за рубеж регулируется узбекскими властями через экспортные квоты. Так, в 2021 году правительство утвердило квоту в размере 50% и дополнительный сбор в размере $0,32 за каждый килограмм сверх нормы.

Экспортные пошлины на полуфабрикат, пряжу и полотно растут каждый год, комментирует руководитель отдела маркетинга хлопкового кластера Fergana Global Textile Джахонгир Абдуллаев. «Это делается для того, чтобы местные предприниматели переходили на производство готовой продукции и развивали швейное производство, создавали рабочие места», – объясняет он.

Планируется, что к 2026 году экспорт пряжи будет прекращен – вся пряжа будет перерабатываться внутри Узбекистана, сообщили в «Узтекстильпроме».

Покупатели хотят ещё

Главные рынки сбыта узбекской пряжи и готовых изделий – Турция, Китай, Европа и Россия. «Сейчас многие российские байеры переориентировались с рынка Турции на рынок Узбекистана. Если раньше крупных покупателей у нас было не так много, то сейчас их количество увеличилось, и объём закупок тоже вырос», – отметил Абдуллаев.

С марта 2022 года российский бизнес стал значительно активнее делать заказы на узбекских текстильных предприятиях. До этого, говорит учредитель швейного предприятия AZALIUM Азиза Юсупова, россияне на фоне прошлогоднего сильного подорожания хлопка с заказами осторожничали. «После февраля все кардинально изменилось. Они стали наращивать мощность, они стали скупать стоки (остатки на складе. – «Курсив»), они начали активно размещаться. У ретейла российского хорошо поднялись продажи, за счёт чего сюда хлынуло больше заказчиков. И новые, и наши старые партнёры стали поднимать объёмы и увеличивать заказы. Мы это почувствовали на себе, объёмы увеличились примерно вдвое», – рассказывает директор швейной фабрики.

Утром – товар, вечером – деньги

Схемы работы с зарубежными заказчиками достаточно жесткие. Например, в легпроме давно устоялась практика отсрочки платежа. «Обычно работа идёт по схеме, когда в начале вносится предоплата, где-то 30%. После того как начинается производство, смотрят, как выполняется заказ, сколько людей задействовано, выплачивают ещё 20%. Ну а когда заказ готов и все документы оформлены, приходят оставшиеся деньги», – поясняет гендиректор агентства Anadolu Group Зафар Демиркол. И его пример ещё достаточно комфортный для производителя.

Часть клиентов, в том числе некоторые российские компании с известными брендами, работает без предоплаты и с отсрочкой платежа в 70–90 дней после отгрузки, рассказывает Азиза Юсупова. «То есть фактически получается, что наши компании кредитуют зарубежный бизнес. Очень многие узбекские предприятия из-за этого разорились, потому что они брали кредиты под эти заказы. Люди отшивают продукцию, отправляют, а там неизвестно, какой будет фидбэк, могут быть рекламации, если что-то не подошло или не понравилось, по задержкам сроков вменяют штрафные санкции, где-то по качеству могут оштрафовать», – говорит директор фабрики. Она отмечает, что узбекским текстильным предприятиям приходится соглашаться на такие условия, чтобы иметь стабильные объёмы и заказы. «Потому что швейка – постоянное производство, которое должно работать. Один день простоя – это огромные убытки», – поясняет она.

В одной из российских компаний, которая владеет известным брендом одежды и отшивает свои изделия не только в Узбекистане, но и в Китае и Турции, на условиях анонимности согласились рассказать, на каких условиях работают в каждой из этих стран. Оказалось, что с турецкими предприятиями компания работает по стопроцентной предоплате, для контрактных производителей из Узбекистана отсрочка платежа обычно составляет до 45 дней, а китайским фабрикам выполненный заказ оплачивают ещё позже, чем узбекским.