Две вещи несовместные

В Казахстане все чаще звучат призывы расширить мандат Национального банка РК, вменив регулятору ответственность за рост экономики. Сейчас НБ РК отвечает только за обеспечение стабильности цен. Кейсы развивающихся стран, чьи центробанки были вынуждены и контролировать инфляцию, и помогать обеспечивать экономический рост, показывают, что в такой модели власти рискуют потерять контроль и над экономическим ростом, и над инфляцией.

В дискуссию вокруг двойного или второго мандата НБ РК уже вовлечены чиновники, депутаты, на минувшей неделе статью на эту тему на сайте МВФ опубликовал шеф миссии этой организации в Казахстане Николя Бланше. «Необходимо соблюдать осторожность, удерживаясь от расширения полномочий Нацбанка или ослабления его независимости. Преследование нескольких целей на фоне проблем с поддержанием стабильности цен может снизить эффективность и подотчетность денежно-кредитной политики», – выразил мнение специалист МВФ.

По разным кочкам

Основная цель Национального банка РК зафиксирована в соответствующем законе и не предполагает разночтений: «Основной целью Национального банка Казахстана является обеспечение стабильности цен в Республике Казахстан». Для реализации этой цели в законе предусмотрен набор задач, которые центробанк решает. Среди них разработка и проведение монетарной политики, обеспечение функционирования платежных систем, осуществление валютного регулирования, содействие обеспечению стабильности финансовой системы, ведение статистической деятельности в своей зоне ответственности и другие.

Фокус на инфляции не случаен. В классической модели центробанк с его непрямыми и действующими преимущественно в средне- и долгосрочной перспективе инструментами вроде ставки и резервных требований выступает как противовес правительства с его «жесткими» инструментами в виде бюджетных расходов и расходов квазигосударственного сектора.

Однако то и дело Нацбанку пытались вменить задачу обеспечения экономического роста. К этому приводил пестрый набор факторов – от низкой эффективности политик, проводимых правительством, до волюнтаризма авторов аналитических записок, направляемых первым лицам государства.

В последние пять лет разговоров о двойном мандате становилось все больше и больше. Первым мнение о расширении набора целей НБ высказал первый президент Нурсултан Назарбаев в послании 2017 года. «Национальный банк должен отвечать не только за инфляцию, но и совместно с правительством за рост экономики», – заявил он.

Бывший глава государства проявил себя как последовательный сторонник сплоченности правительства и ЦБ вокруг целей экономического роста. «Все время несогласованность правительства и Нацбанка. Такого не должно быть. Вы же не работаете в разных правительствах, вы работаете в одной стране. Не надо на разных кочках сидеть и возвышать орган, в котором он работает. Конкретно действуйте, чтобы работали согласованно и решали вопросы», – покритиковал Назарбаев оба органа на расширенном заседании правительства в январе 2019 года.

После этой критики два госоргана подписали соглашение о координации мер макроэкономической политики. Однако это не ознаменовывало принятие НБ ответственности за экономический рост: в документе были зафиксированы провозглашенные ранее цели и задачи обеих структур.

Несколько иной двойной мандат в 2018 году предлагал тогдашний председатель НПП «Атамекен» Абылай Мырзахметов. Он акцентировал внимание на том, что бизнес страдает от высокой волатильности обменного курса, и среди прочих решений предлагал зафиксировать двойной мандат Нацбанка.

В октябре 2019 года мнение о необходимости внедрения двойного мандата высказал директор Центра прикладных исследований Talap Рахим Ошакбаев. «Оценки показывают, что текущая процентная политика слишком сильно заточена на инфляцию, а должна учитывать и экономический рост. Предлагается реализовать политику двойного мандата Нацбанка», – приводил слова эксперта «Курсив».

Последний раз в публичной сфере вопрос поднимал спикер сената Маулен Ашимбаев. «Важно понять, как будем работать с высокой базовой ставкой Нацбанка, поскольку геополитические риски не исчезнут для нас. В связи с этим вопрос, который депутаты поднимают: нужно ли нам законодательно закрепить двойной мандат Национального банка? Это предусматривает ответственность за сдерживание инфляции и за развитие экономики, как в развитых странах», – задавался вопросами председатель верхней палаты парламента.

В самом Нацбанке все это время подчеркивали важность сохранения статуса-кво. Предыдущий председатель НБ РК (2019–2022) Ерболат Досаев подчеркивал, что ключевая цель казахстанского ЦБ – обеспечение ценовой стабильности. Его преемник на этом посту Галымжан Пирматов также настаивал на этом приоритете. «В очень ограниченном круге стран, очень развитых, у центральных банков есть дополнительный мандат. Будь то рост экономики или обеспечение занятости, этот дополнительный мандат вторичный. И это в странах, где уже достаточно давно устойчиво инфляция находится под контролем. И второй мандат – он вторичен, то есть при условии сдерживания инфляции», – подчеркивал он на брифинге в минувшем июне.

Николя Бланше ссылается на международный опыт, который показывает, что желателен более упорядоченный мандат ЦБ. «Поэтапный отказ от непрофильных видов деятельности, таких как программы субсидирования кредитования и другие квазифискальные роли, повысит эффективность денежно-кредитной политики, а также независимость и доверие к НБ РК», – считает он. О каком же опыте идёт речь? «Курсив» изучил несколько кейсов развивающихся стран, где ЦБ был активно вовлечен в обеспечение экономического роста и другие функции.

Смотри, что делает

Кейсы двойного мандата ЦБ, которые будут разобраны ниже, – это истории, когда центробанк де-факто брал на себя дополнительные функции, но формально двойной мандат не заявлялся в списке целей денежно-кредитной политики. Но ЦБ, оказавшиеся в высокой зависимости от правительства, были вынуждены действовать в интересах властей своих стран. И эта демонстрация зависимости монетарных властей от политических и неспособности центробанков реализовывать заявленные цели ДКП приносила дополнительный репутационный ущерб – помимо долгосрочных потерь в виде сорвавшихся с якорей цен и неудовлетворительной динамики ВВП.

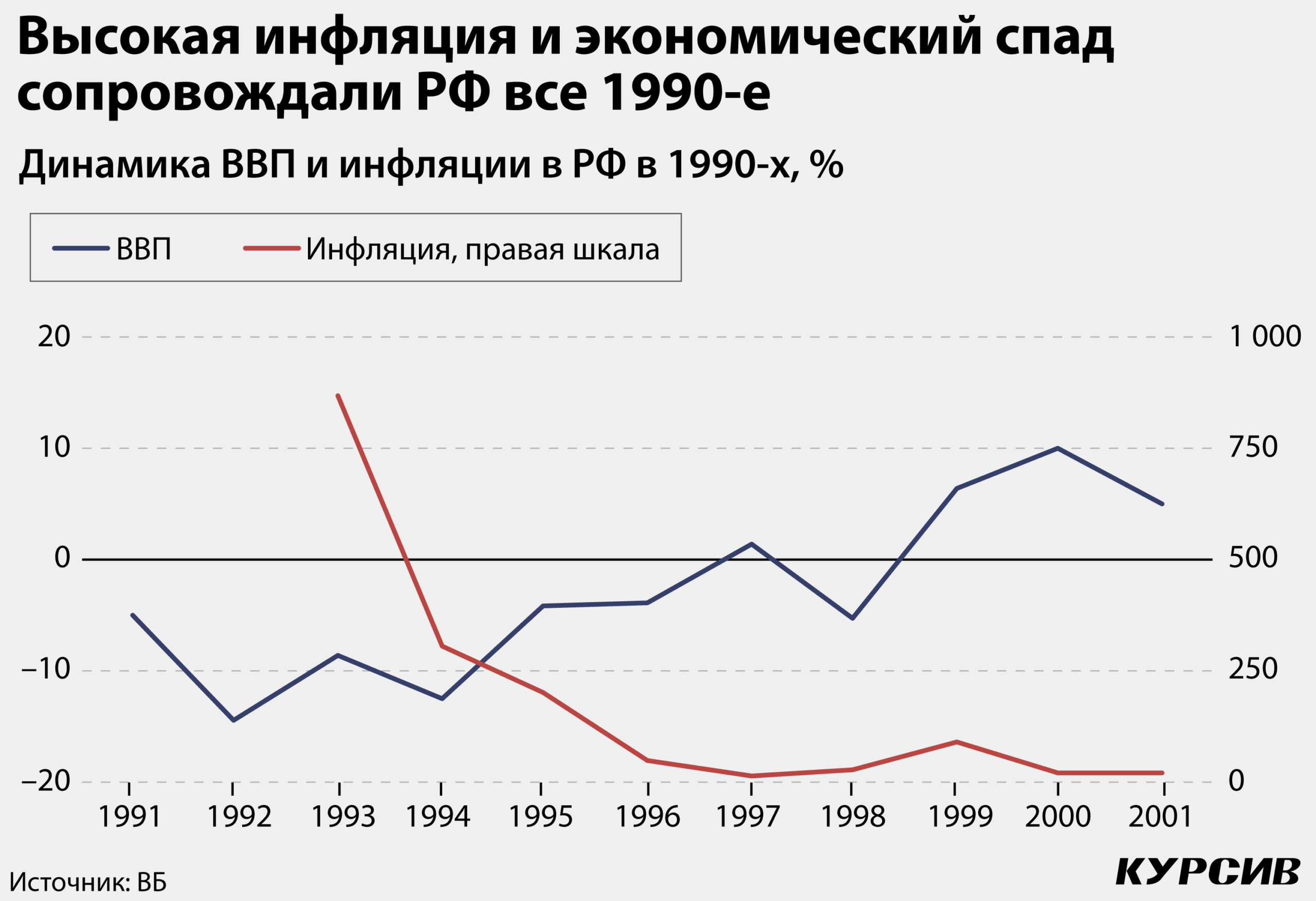

Первый пример – Россия в начале 1990-х. Исследователи характеризуют денежно-кредитную политику РФ в первой половине 1990-х как излишне жесткую. Регулятор, Банк России, стремясь снизить инфляцию, сжимал денежную массу двумя способами – повышая ставку (доходила до 210% при инфляции в 197% в 1995-м) и увеличивая резервные требования. Но сжатие денежной массы приводило к дефициту бюджета и вынуждало правительство оказывать давление на ЦБ, чтобы тот закрыл этот дефицит за счёт эмиссии, за чем следовал очередной виток инфляции и сжатия денежной массы.

Как происходила реализация модели такого двойного мандата, описывает в книге «Бюджетный кризис в России в 1985–1995 годы» доктор экономических наук Сергей Синельников-Мурылев, в 1992-м советник премьера РФ, а сейчас научный руководитель Института экономической политики имени Гайдара.

«К середине весны 1992 года начало усиливаться давление на правительство и президента с целью усиления финансовой поддержки населения и предприятий. В результате с мая по август было принято около двух десятков законов Российской Федерации, указов президента и постановлений правительства, требующих дополнительного (по сравнению с проектом бюджета, а затем и законом о бюджете) финансирования в сумме около 400 млрд руб., направляемого на социальные цели, – описывает ситуацию эксперт. – Вопросы поддержки отечественной промышленности, сельского хозяйства и других отраслей, а также преодоления кризиса неплатежеспособности решались путём расширения объёмов кредитования народного хозяйства. За счёт средств центрального банка были предоставлены кредиты на пополнение оборотных средств предприятий, на инвестиции».

По данным Синельникова-Мурылева, к концу I полугодия 1992 года доля кредитов правительству в общем объёме кредитов ЦБ увеличилась до 38%, при этом займы комбанкам составляли 32%, а кредиты государствам рублевой зоны (тогда туда входил и Казахстан) – 30%. Только в течение II квартала 1992-го объём кредитов ЦБ увеличился в 2,9 раза. Результатом такой политики стал прирост розничных цен к концу года до 25% и обвал курса рубля на 50%.

Ориентирование ЦБ на решение проблем правительства было следствием того, что Банк России воспринимался властями РФ не как самостоятельный и полноправный орган государственного регулирования, а как карман кабмина. Это усугубляло течение экономического кризиса, связанного со структурной перестройкой экономики: в 1990-х ВВП РФ показал рост дважды – в 1997 и 1999 годах, при этом средняя инфляция за 1993–1999 годы составила 222%.

Переход к инфляционному таргетированию с одним мандатом в РФ не был быстрым. Долгое время Банк России придерживался фиксации обменного курса, а окончательный сдвиг в ДКП произошел в конце 2014 года, когда регулятор либерализовал курс рубля. Тот задел прочности, который демонстрирует экономика РФ под санкциями в нынешнем году, в заметной степени связан и с приверженностью российского регулятора цели стабильности цен.

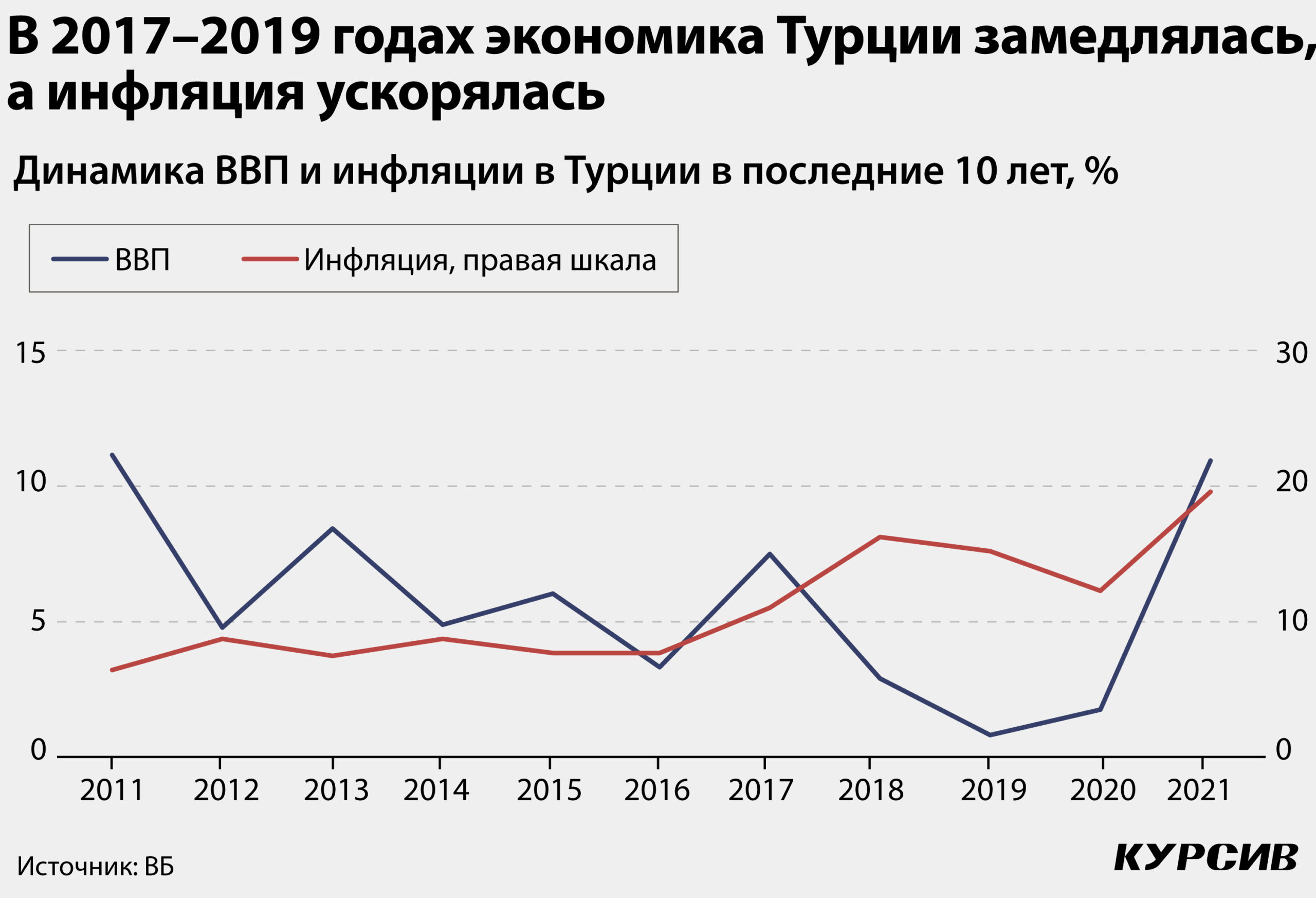

Второй кейс продолжается на наших глазах вот уже почти пять лет – это Турция. В отличие от РФ турецкий ЦБ (TCMB) вошел в период фактического двойного мандата в более стабильных макроэкономических условиях, но с накопившимися дисбалансами в финансовой системе.

К режиму инфляционного таргетирования TCMB перешел ещё в 2002–2006 годах. Процесс сопровождался мерами по совершенствованию анализа и прогнозирования уровня инфляции, появился целевой ориентир по индексу потребительских цен. Решения ЦБ становились все более систематичными и предсказуемыми. В результате потребительскую инфляцию удалось сбить с 54,4% в 2001 году до 8,6% в 2004-м. Следующие 12 лет инфляция в Турции не выходила за пределы 10%.

Проблемы возникли в 2017–2018 годах, когда после перегрева строительного сектора кризисные явления начали распространяться и в другие отрасли экономики и быстро достигли сектора банковского, который держался на притоке капитала извне и едва ли не наполовину фондировался в инвалюте. Девальвация лиры в августе 2018 года грозила обернуться ускорением оттока капитала и углублением кризиса, поэтому TCMB пошел на резкое повышение базовой ставки – с 17,75 до 24,00%. Против этого выступил президент Турции Реджеп Тайип Эрдоган, который обвинил в высокой инфляции TCMB: «Я никогда не видел, чтобы ЦБ выполнял прогноз по инфляции на конец года». В риторике президента в последние годы отчетливо прослеживается мысль, абсурдная с точки зрения любого современного экономиста: высокая инфляция – результат высоких ставок, а низкие ставки обеспечат снижение цен. Непроговариваемый публично тезис: высокие ставки – угроза для экономического роста, а соответственно, занятости и устойчивости режима Эрдогана.

Президент уже тогда начал активно вмешиваться в зону контроля ЦБ, например своим указом ограничив использование инвалюты в сделках внутри страны. Затем глава государства перешел к кадровым решениям – в последние три года в Турции сменилось четыре председателя TCMB. Пребывание каждого из них на посту происходило по стандартной модели: от вновь назначенного председателя требовалось снизить базовую ставку (или по крайней мере не повышать), он это требование какое-то время выполнял, однако затем приходил к выводу, что инфляция вышла изпод контроля, и начинал ужесточать монетарную политику, – за этим следовала отставка.

В конце января Эрдоган уволил главу национального статистического института Саита Эрдала Динчера, и FT предположила, что это связано с опубликованными институтом негативными данными по инфляции, обновившими в декабре 2021-го 19-летний максимум (36,1% г/г). К маю 2022 года инфляция ускорилась до 73,5%, хотя ещё год назад, в мае 2021-го, цены росли в 4 раза медленнее – на 17,0%. В прошлом году TCMB на фоне растущей инфляции четыре раза понижал ставку, с 19 до 14%. «Процентные ставки снижались и продолжат снижаться, а вместе с ними снизится и уровень инфляции», – комментировал ситуацию в конце минувшего января Эрдоган. В период ручного двойного мандата (2017–2021 годы) средний рост экономики Турции составил 4,8%, средняя инфляция – 14,9%. Для сравнения: в предыдущий пятилетний период (2012–2016) экономика росла в среднем на 5,5%, инфляция составляла 8,1%. Всемирный банк ожидает рост экономики Турции в 2022-м на уровне 2,3% после 11,0% в 2021-м.

Что позволено Юпитеру

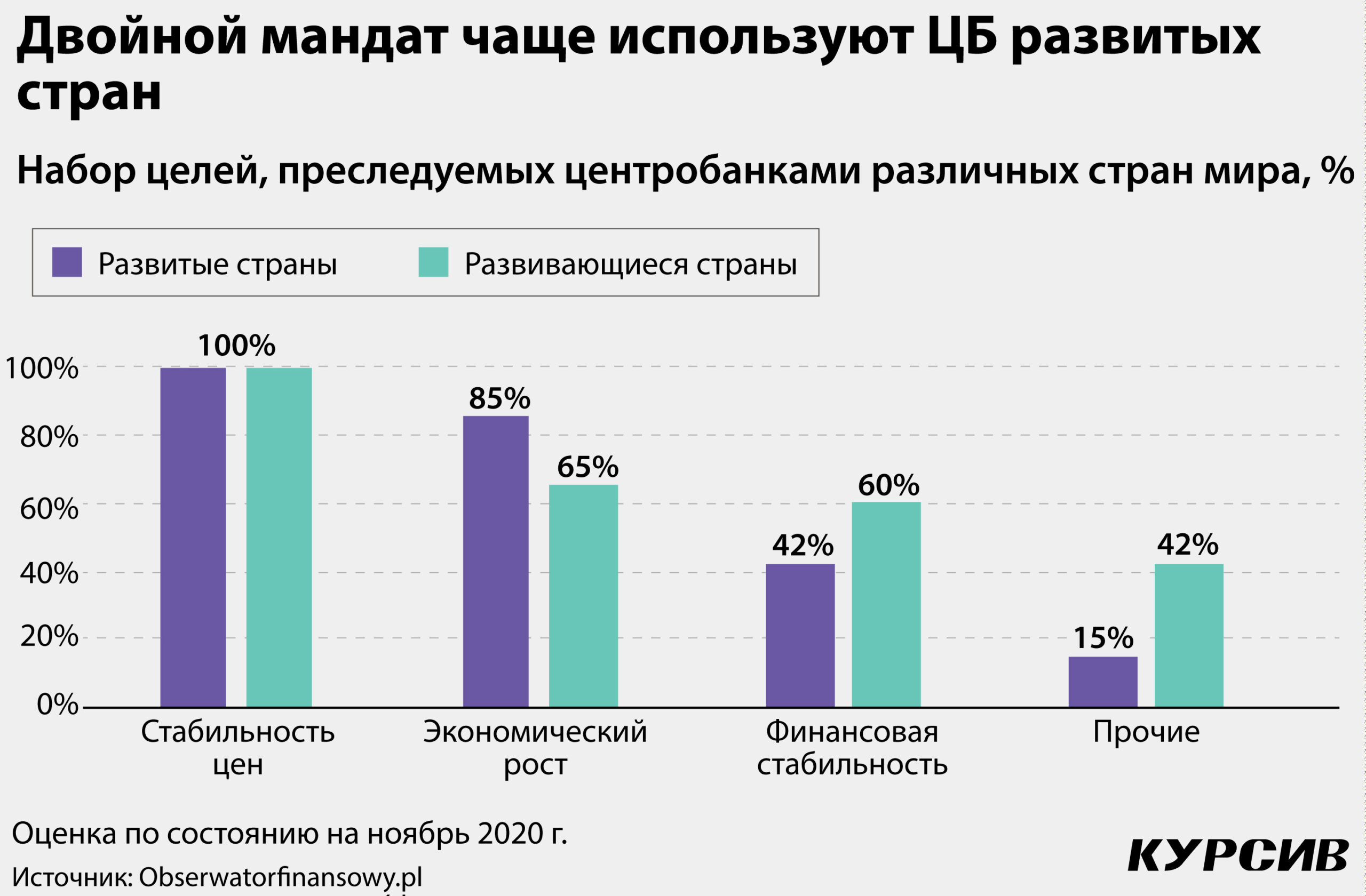

В мировой практике есть масса примеров, когда ЦБ таргетируют не только уровень цен, но и другие макроэкономические показатели. Анализ обозревателей портала Obserwatorfinansowy.pl (по состоянию на ноябрь 2020 года) показывает, что около 85% центробанков развитых и 65% развивающихся стран, применяющих режим инфляционного таргетирования, распространяют свой мандат на экономический рост, 42 и 60% соответственно – на финстабильность.

При этом результаты качественного анализа законодательно закрепленных мандатов ЦБ, применяющих режим инфляционного таргетирования, свидетельствуют о том, что цель по обеспечению стабильности цен в подавляющем большинстве случаев признается главенствующей, а следование иным целям должно осуществляться без ущерба для основной цели либо с учетом успешности выполнения основной цели.

Авторы обзора приводят серию примеров, когда ЦБ успешно таргетировали дополнительные цели, кроме инфляции. Банк Англии расширил список целей за счёт целей по финансовой стабильности в 2012 году. Резервный банк Новой Зеландии

получил от властей страны дополнительную задачу – с 2019 года ЦБ таргетирует ещё и уровень безработицы. Общую направленность денежно-кредитной политики банка это не изменило – за институтом осталась обязанность поддерживать стабильность цен,

носделало режим инфляционноготаргетирования более гибким. Рассматривался вариант с расширением мандата на безработицу и в Швеции, однако пока регулятор, Riksbank, придерживается одного таргета – по инфляции.

Идея новозеландцев и шведов не нова. Долгое время «максимальная занятость» наряду со «стабильными ценами» и «умеренными долгосрочными ставками» является набором целей для крупнейшего и важнейшего ЦБ мира – Федеральной резервной системы США.

Общая черта перечисленных стран – проблемы с инфляцией в них в целом решены, долгое время поддерживается стабильно низкий уровень цен, а инфляционные ожидания заякорены. Это даёт возможность центробанкам быть более гибкими с набором целей, при этом не упуская из виду ни одну из них. Впрочем, нынешний мировой инфляционный шторм может поколебать эту стабильность.