Какие изменения произошли на страховом рынке Казахстана по итогам 2022 года

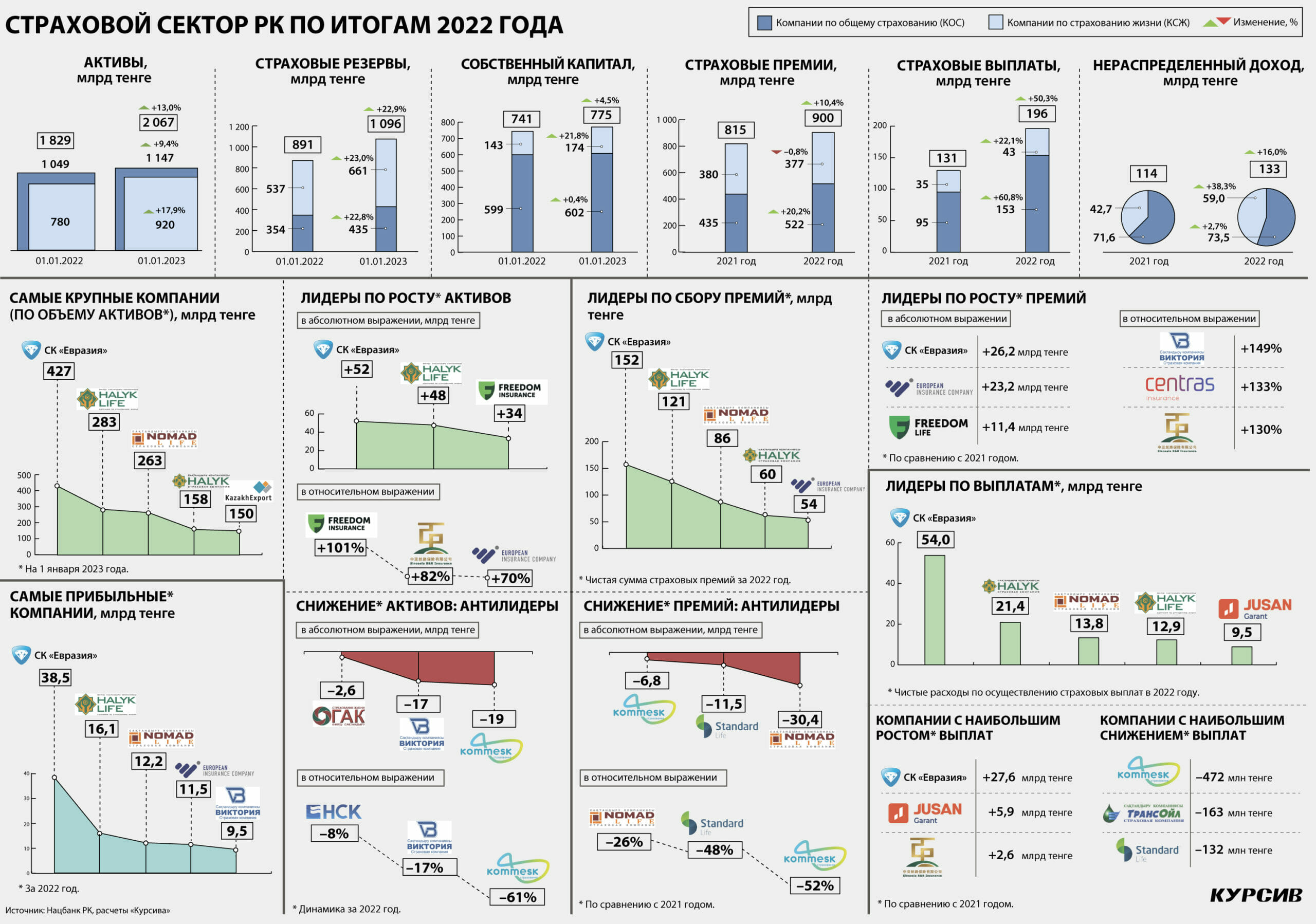

Отсутствие российских игроков на страховом рынке Казахстана избавило его от передела, подобного тому, что претерпел банковский сектор РК в 2022 году. В составе десятки крупнейших отечественных страховых компаний по итогам года произошло лишь два изменения, причём оба – в самой нижней части топ-10.

В минувшем году на отечественном страховом рынке была совершена одна сделка M&A, и именно она стала импульсом для самого быстрого продвижения в списке крупнейших. Компания Freedom Finance Insurance поглотила СК «Лондон-Алматы», что позволило ей подняться с 15-го места по объёму активов в секторе на начало 2022 года (ранжирование произведено на основе статистики Нацбанка) до девятой позиции в ренкинге на начало 2023-го. Вторым новичком десятки стала компания KM Life, которая с 14-й строчки поднялась на десятую. Покинули топ-10 КСЖ «Standard Life» (с девятого места опустилась на 12-е) и СК «Казахмыс» (была десятой, стала 11-й).

Позиции четырёх компаний в топ-10 по итогам года не изменились: СК «Евразия» (№ 1), СК «Халык» (№ 4), государственная KazakhExport (№ 5) и КСЖ «Евразия» (№ 8). И ещё две пары игроков совершили своего рода рокировки. Компания «Халык-Life» поднялась с третьего на второе место, оттеснив на одну ступеньку вниз компанию Nomad Life. Аналогичная перестановка произошла между шестым и седьмым местами: компания Freedom Finance Life сделала один шаг наверх, а СК «Виктория» опустилась на одну строчку вниз.

Продажа СК «Лондон-Алматы» привела к тому, что количество игроков в секторе уменьшилось с 27 до 26, из них 17 – это компании общего страхования (КОС), девять – компании по страхованию жизни (КСЖ). И уже в этом году был завершен процесс миграции компании «Коммеск-Өмiр» из отрасли общего страхования в отрасль страхования жизни. Новую лицензию организация получила 1 февраля, а весь её старый портфель был передан аффилированным СК «Cентрас Иншуранс» (№ 17 по размеру активов) и КСЖ «Сентрас Коммеск Life» (№ 24). Все три компании входят в группу Centras, принадлежащую бизнесмену Ельдару Абдразакову. Сама «Коммеск-Өмiр» в ренкинге по объёму активов опустилась за прошлый год с 16-го на 22-е место и на фоне сворачивания бизнеса завершила год с убытком в размере 3 млрд тенге.

Группа Centras не намерена держать в обойме две КСЖ. На 28 февраля назначено совместное собрание акционеров для принятия решения о присоединении компании «Сентрас Коммеск Life» к КСЖ «Коммеск-Өмiр». Затем, после получения разрешения от регулятора на реорганизацию, «Сентрас Коммеск Life» добровольно сдаст лицензию и прекратит существование. Таким образом, количество КСЖ на рынке останется равным девяти.

В погоне за синергией

Верхняя половина ренкинга крупнейших страховых компаний РК в подавляющем большинстве представлена либо участниками тех или иных банковских групп, либо организациями, аффилированными с тем или иным банком через общего бенефициара. Среди первых тринадцати игроков сразу десять прямо или косвенно связаны с банками. По две страховые организации в своём составе имеют группы «Халык», Freedom и Евразийская финансовая компания. СК «Казахмыс» и КСЖ «KM Life» (через своего миноритарного акционера в лице ТОО «Корпорация «Казахмыс») имеют отношение к миллиардеру Владимиру Киму, который является контролирующим собственником Bank RBK. Одноименному банку принадлежит компания Jusan Garant. Наконец, СК «Виктория» и Нурбанк связаны через общего владельца Эльдара Сарсенова.

Интерес к страховому бизнесу проявляет и Банк ЦентрКредит, который в прошлом году, благодаря уникальной комбинации внешних и внутренних факторов, сенсационно ворвался в топ-3 крупнейших БВУ. С одной стороны, миноритарий БЦК Владислав Ли (11,16% голосующих акций) является одним из двух основных совладельцев Standard Life (контролирует 25% акций данной КСЖ). Ещё с одной компанией, но уже из отрасли общего страхования, у БЦК есть прямая связь: в 2020 году банк «в целях синергии банковского и страхового бизнеса» купил 4,82% простых акций СК «Sinoasia», заплатив 138 млн тенге за 8500 бумаг новой эмиссии, или 16,2 тыс. тенге за штуку (как следует из сообщения на KASE, где указан эмитент, но покупатели не раскрываются). В 2021 году БЦК довёл долю в Sinoasia до 9,52%, выкупив 8300 акций у другого миноритария, ТОО «BSB-Invest». По данным аудированной отчетности Sinoasia, сумма сделки составила около 208 млн тенге

(из расчета примерно 25 тыс. тенге за бумагу). Сама страховая компания благодаря сделке обрела крупного клиента: как указано в годовом отчете БЦК за 2021 год, Sinoasia оказывает банку услугу по добровольному медицинскому страхованию персонала.

Sinoasia – небольшая компания, по объёму активов занимающая 23-е место в секторе

(на начало 2023 года). Её контролирующим акционером (с долей 65,1%) является инвестор из Гонконга Люнг Юк Чой. В июле прошлого года Sinoasia впервые выпустила и разместила привилегированные акции, и весь предложенный объём (55 тыс. бумаг) был выкуплен Банком ЦентрКредит. Изначально эмитент хотел продать префы по цене 21,6 тыс. тенге за штуку, но сделка была заключена по более низкой цене – 17,8 тыс. тенге – на общую сумму 979 млн тенге. С того времени БЦК успел дважды получить дивиденды по купленным префам (за III и IV кварталы прошлого года) на общую сумму 71 млн тенге. А в декабре 2022 года регулятор отказал БЦК в выдаче согласия на приобретение статуса страхового холдинга компании Sinoasia.

После бума

Спрос на страховые услуги в 2022 году показал разнонаправленную динамику в разрезе двух отраслей страхования. Если в сегменте КОС премии в годовом выражении выросли на 20,2%

(до 522 млрд тенге), то КСЖ совокупно собрали на 0,8% меньше, чем год назад (377 млрд тенге).

Как отмечается в обзоре аналитического центра АФК, в общем страховании главным драйвером наращивания премий стало увеличение спроса на полисы автостраховки (+53,9%) и в меньшей степени – на продукты по страхованию имущества (+13,4%). Свыше 60% премий в минувшем году пришлось практически в равной степени на премии по страхованию имущества и страхованию авто. По мнению аналитиков АФК, рост спроса на продукты страхования автотранспорта мог быть обусловлен реализацией госпрограммы по льготному автокредитованию, в рамках которой за 11 месяцев 2022 года было выдано 14 тыс. займов. Объём страховой премии КОС на душу населения вырос на 15% (с 23 тыс. тенге в 2021 году до 26,5 тыс. в 2022-м), при этом данный уровень остается почти в 3 раза ниже аналогичного показателя развивающихся стран (по оценкам S&P).

Ничтожный «недобор» премий в сегменте страхования жизни объясняется просадкой спроса на аннуитеты (–33,7%, или –46,3 млрд тенге). Как ранее рассказывали «Курсиву» профучастники, в 2022 году рынок пенсионных аннуитетов упал на фоне изъятия населением пенсионных излишков для решения жилищных вопросов (подробнее см. материал «Аннуитет не приоритет» в

№ 31 от 11.08.2022). Это снижение компаниям удалось компенсировать за счёт наращивания премий по обязательному страхованию работников от несчастных случаев (+28,5 млрд тенге) и страхованию жизни (+10,1 млрд), пишут аналитики АФК. В результате, подчеркивается в обзоре, совокупные премии КСЖ «практически полностью достигли уровня предыдущего года. Однако если в 2021 году прирост был обеспечен бумом аннуитетов (+77%), то в 2022-м на первый план вышло страхование работников от несчастных случаев (+67,5%) и страхование жизни (+5,7%)».

Как отмечают в аналитическом центре АФК, поддержку спроса на услуги КСЖ оказали законодательные изменения, принятые в июле 2022 года, одним из ключевых моментов которых стало расширение линейки страховых продуктов. Впервые на казахстанском рынке появился образовательный накопительный страховой продукт с субсидией государства. Кроме того, предоставлена возможность объединения пенсионных накоплений супругов для обеспечения пожизненных выплат им обоим в рамках договоров пенсионного аннуитета.

В разрезе отдельных игроков премии (чистая сумма) снизились у семи СК, в том числе у пяти КСЖ. Больше всего просели по этому показателю компании Nomad Life (–30,4 млрд тенге в годовом выражении), Standard Life (–11,5 млрд) и «Коммеск-Өмiр» (–6,8 млрд). Наоборот, лучшую динамику прироста премий продемонстрировали СК «Евразия» (+26,2 млрд тенге), КСЖ «Европейская страховая компания» (+23,2 млрд) и Freedom Life (+11,4 млрд).

Вынь да положь

Страховые выплаты в прошлом году росли быстрее премий: в сегменте non-life они увеличились на 61% (до 153 млрд тенге), в страховании жизни – на 22% (до 43 млрд).

По подсчетам аналитиков АФК, в общем страховании 86% всех выплат пришлось на четыре класса: ГПО автовладельцев (32,1%), страхование имущества (26,1%), автотранспорта (10,1%) и на случай болезни (17,5%). Соотношение выплат и премий по итогам 2022 года достигло 29,3% против 21,9% годом ранее, а по темпам роста выплаты в 3 раза опередили премии. Авторы обзора считают, что рост выплат связан с увеличением суммы средней выплаты (до 233 тыс. тенге против 127 тыс. в 2021 году) на фоне подорожания недвижимости (+11%) и автомобилей (+12%). «Растущая инфляция давит на коэффициенты убыточности КОС (отношение расходов к премиям), что может в перспективе привести к росту тарифов по страхованию», – рассуждают в АФК.

Выплаты КСЖ выросли за счёт увеличения платежей по страхованию жизни (+35,9%), аннуитетному страхованию (+11,9%) и страхованию от несчастных случаев (+96,1%). В итоге соотношение выплат и премий в life-сегменте по сравнению с предыдущим годом выросло с 9,3 до 11,4%.

В тройку игроков с наибольшим ростом выплат (чистые расходы) вошли исключительно компании общего страхования: СК «Евразия» (+27,6 млрд тенге), Jusan Garant (+5,9 млрд) и Sinoasia (+2,6 млрд). Среди КСЖ максимальный рост выплат произошел у компании KM Life (+2,5 млрд тенге). Наибольшее снижение выплат ожидаемо (с учетом реорганизации и передачи портфеля) продемонстрировала СК «Коммеск-Өмiр» (–472 млн тенге). Выплаты сократились ещё у трёх компаний, но в масштабах рынка суммы снижения выглядят совсем незначительными

(см. инфографику).

Чем богаты

Нераспределенный доход сектора вырос в годовом выражении на 16% (до 133 млрд тенге) – в основном усилиями КСЖ (+38,3%) при скромной динамике КОС (+2,7%).

В структуре заработка КОС доходы от страховой и инвестиционной деятельности (включая вознаграждение по ценным бумагам и положительную курсовую разницу) увеличились на 25,9 и 32,1% соответственно, но этот прирост был почти полностью съеден возросшими расходами (+33,2%). В сегменте КСЖ, наоборот, доход от страховых услуг сократился на 1,8% (–6,5 млрд тенге), зато доход от инвестиционной деятельности подрос на 28,1% (+17,6 млрд тенге), при этом в структуре расходов резко снизились выплаты комиссионного вознаграждения (–31,5%, или –30,2 млрд тенге).

Самой прибыльной компанией сектора по итогам 2022 года традиционно стала СК «Евразия», чей нераспределенный доход достиг 38,5 млрд тенге. Свыше 10 млрд тенге смогли заработать «Халык-Life» (16,1 млрд), Nomad Life (12,2 млрд) и КСЖ «Европейская страховая компания» (11,5 млрд). Замкнула пятерку лидеров СК «Виктория» (9,5 млрд тенге).

Отрицательный финансовый результат допустили три игрока. Помимо уже упомянутой компании «Коммеск-Өмiр» в эту тройку вошли СК «Amanat» (с непокрытым убытком в размере 1,5 млрд тенге) и КСЖ «Сентрас Коммеск Life» (–0,9 млрд).