Откуда и почему забирали свои накопления казахстанцы

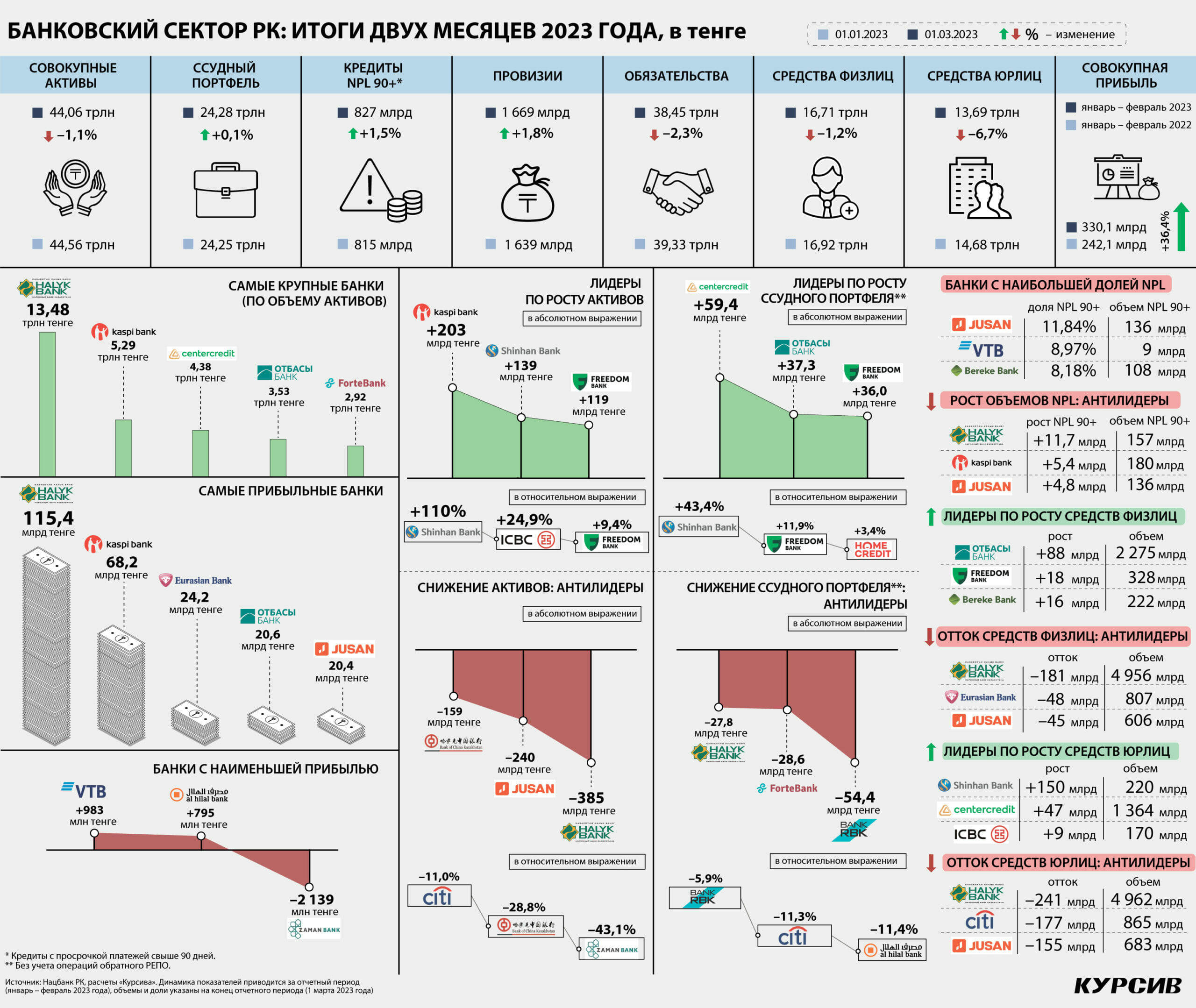

Для банковского сектора страны начало 2023 года прошло под знаком оттока клиентских средств. Особенно активно опустошали свои счета корпоративные вкладчики. Избежать этого тренда удалось лишь нескольким игрокам.

Как следует из свежеопубликованных данных Нацбанка, за первые два месяца 2023 года совокупные остатки на счетах юрлиц в казахстанских БВУ просели почти на 1 трлн тенге, или на 6,7%. В январе снижение составило 314 млрд тенге, в феврале – ещё 674 млрд. Февральскую динамику нельзя считать чистым оттоком, частично это результат курсовой переоценки: в этом месяце тенге укрепился к доллару на 3,2%, что привело к уменьшению стоимости валютных вкладов в тенговом эквиваленте.

В январе нацвалюта тоже укреплялась, но менее существенно (на 0,46%). По информации АРРФР, снижение вкладов связано в том числе с сезонными налоговыми платежами корпоративного сектора, которые приходятся на вторую половину февраля.

В разрезе валют динамика сложилась следующим образом. По тенговым счетам и вкладам юрлиц чистый совокупный отток за два месяца составил 300 млрд тенге (с 8,8 трлн до 8,5 трлн). Остатки в иностранной валюте, выраженные в тенговом эквиваленте, сократились на 690 млрд тенге (с 5,9 трлн до 5,2 трлн). Чтобы очистить эту динамику от фактора курсовой переоценки, необходимо пересчитать объём валютного портфеля по курсу доллара на соответствующую дату. По расчетам «Курсива», размер чистых валютных оттоков корпоративных вкладов за два месяца составил $1,07 млрд (с $12,65 млрд на 1 января до $11,58 млрд на 1 марта). Около $430 млн юрлица забрали в январе, ещё около $640 млн – в феврале.

Сюрприз от малыша

Избежать корпоративных оттоков в этих условиях удалось лишь пяти банкам, а если ограничиться крупными игроками, то всего одному. Таковым является БЦК, где средства юрлиц с начала года выросли на 47 млрд тенге. Три маленьких банка нарастили портфель незначительно: ТПБ Китая – на 9 млрд тенге, турецкий КЗИ – на 4 млрд, подсанкционный российский ВТБ – на 1,6 млрд.

Удивительный результат показал корейский Шинхан Банк, который в феврале умудрился привлечь новых вкладов на сумму 169 млрд тенге, что обеспечило ему прирост в размере 150 млрд тенге по итогам двух месяцев. За февраль объём средств бизнес-клиентов здесь взлетел более чем в 4 раза, с 51 млрд до 220 млрд тенге. Эта сумма остается небольшой по сравнению с крупными игроками, тем не менее Шинхану удалось опередить, например, Нурбанк, где юрлица на 1 марта держали 163 млрд тенге. На вопросы «Курсива» о количестве привлеченных вкладчиков, их резидентстве, сроке и валюте размещения банк не ответил.

«Это конфиденциальная информация, мы не имеем права её разглашать», – сообщил представитель Шинхана на официальной страничке банка в Instagram.

Кто в минусе

Среди 16 банков, столкнувшихся с корпоративными оттоками, у шести игроков просадка показателя в абсолютном выражении выглядит более глубокой по сравнению с остальными. В эту группу вошли Халык (–241 млрд тенге за два месяца), Сити (–177 млрд), Jusan (–155 млрд), Евразийский (–140 млрд), Bank RBK (–137 млрд) и Bereke (–129 млрд). Для Халыка эта динамика находится в рамках статистической погрешности с учетом в принципе высокой волатильности корпоративных вкладов по сравнению с розничными: в относительном выражении остатки на счетах юрлиц здесь сократились лишь на 4,6%. Кроме того, Халык больше подвержен влиянию курсовой переоценки просто из-за гигантских (5 трлн тенге) размеров портфеля (валютную структуру средств юрлиц в разрезе банков макрорегулятор не раскрывает).

Что касается остальных пяти игроков, то для них оттоки января и февраля выглядят чувствительными. В процентном измерении средства юрлиц внутри этой пятерки сократились в диапазоне от 13,7% у Евразийского до 18,5% у Jusan, где февральские корпоративные оттоки (–112 млрд тенге за месяц) происходили на фоне начала судебного разбирательства, инициированного Генпрокуратурой РК. Финансовому регулятору пришлось выступить с разъяснением ситуации, чтобы отток вкладчиков не превратился в бегство.

Как заявили в АРРФР, «гражданский иск Генпрокуратуры в отношении иностранных акционеров Jusan Bank направлен на возврат контроля над банком из иностранной в казахстанскую юрисдикцию и не несёт рисков для банка». Банк работает в штатном режиме, выполняет все пруденциальные нормативы, является финансово устойчивым, а также своевременно и в полном объёме осуществляет исполнение обязательств перед клиентами, подчеркнули в АРРФР.

Отдельного упоминания заслуживает Ситибанк, где оттоки корпоративных средств продолжаются четвертый месяц подряд. По состоянию на 1 ноября прошлого года этот банк занимал второе (после Халыка) место в секторе по объёму вкладов юрлиц с показателем свыше 1,3 трлн тенге. На 1 марта 2023 года Сити опустился в данном ренкинге на пятую строчку (после Халыка, БЦК, Forte и Евразийского) с показателем 865 млрд тенге. За период с 1 ноября по 1 марта бизнес-клиенты забрали из Сити на нетто-основе 462 млрд тенге, что привело к просадке корпоративного портфеля банка на 34,8% за последние четыре месяца.

А был ли отток

Вкладчики-физлица в этом году тоже пока больше тратят, чем сберегают, но изъятия в этом сегменте имеют совсем незначительные масштабы. За два месяца совокупный розничный портфель сектора уменьшился на 210 млрд тенге, причём в феврале снижение замедлилось (–74 млрд тенге за месяц). В относительном выражении просадка с начала года составила 1,24%.

Изучение валютной структуры портфеля показывает, что номинальный отток розничных средств (в тенговом эквиваленте) на самом деле является не оттоком, а следствием конвертаций. Как следует из данных Нацбанка, тенговые счета физлиц за два месяца выросли на 67 млрд тенге (с 11,18 трлн до 11,25 трлн). При этом валютные вклады, по расчетам «Курсива», уменьшились на $151 млн (с $12,41 млрд до $12,25 млрд). В результате чистые тенговые притоки за два месяца (которые в долларовом эквиваленте составили $149 млн по курсу на 1 марта) оказались практически равны чистым долларовым оттокам.

В разрезе отдельных игроков худшую динамику розничных средств в абсолютном выражении (без учета валютной переоценки) продемонстрировал Халык (–181 млрд тенге за два месяца). Помимо него номинальные оттоки произошли у Евразийского (–48 млрд тенге), Jusan (–45 млрд), Forte (–20,5 млрд), Kaspi (–19,5 млрд), Bank RBK (–8,6 млрд), БЦК (–7,8 млрд), Нурбанка (–7,7 млрд) и Алтына (–3,2 млрд).

В относительном выражении среди крупных банков наибольшую просадку допустил Jusan (–7% с начала года). Сильнее просели два маленьких игрока. У Шинхана и без того крохотный розничный портфель сократился ещё на 13% (до 10 млрд тенге). У Замана от символических 193 млн тенге, которые держали там физлица в начале года, на 1 марта осталось всего 12 млн тенге. А месяцем ранее, в январе, оттуда ушли почти все корпоративные вкладчики. На 1 марта в Замане оставалось 2,4 млрд тенге вкладов юрлиц против 14,8 млрд на 1 января. На сегодня Заман является единственным банком в секторе, работающим в убыток (–2,1 млрд тенге за два месяца).

Чистых номинальных притоков по итогам двух месяцев смогли добиться лишь пять игроков. Лидерство принадлежит специализированному Отбасы, где портфель розничных средств вырос на 88 млрд тенге. Среди универсальных банков лучшую динамику показывают Freedom (+18 млрд) и Bereke (+16 млрд). Хоум Кредит прибавил 10 млрд тенге. О незначительном, но всё-таки росте отчитался ВТБ (+1 млрд тенге).

В марте банки, предлагающие лучшие условия по розничным депозитам, имели шанс нарастить портфель за счёт привлечения вкладчиков, получивших компенсацию от государства. По данным КФГД, общая сумма средств, направленных на выплату премий, составила 307 млрд тенге. На счета клиентов эти деньги должны были упасть не позднее 20 марта.

Рост на домохозяйствах

Кредитный портфель – в скромном, но плюсе. Без учета РЕПО совокупный ссудник сектора за два месяца вырос на 79 млрд тенге (до 24,1 трлн), или на 0,33%. После небольшой просадки в январе (–41 млрд тенге) в следующем месяце портфель прибавил 120 млрд тенге.

По сведениям АРРФР, драйверами февральского прироста стали заемщики-физлица. Объём кредитов населению на 1 марта достиг 14,4 трлн тенге, увеличившись за февраль на 1%, а за два месяца – на 1,7%. В структуре этого роста ипотечный портфель прибавил 1,1% (до 4,8 трлн тенге), портфель потребительских займов – 0,6% (до 7,8 трлн тенге).

Кредиты юрлицам в феврале, наоборот, уменьшились на 0,3% (до 8,5 трлн тенге). По данным АРРФР, эта динамика объясняется снижением корпоративных валютных займов на 89 млрд тенге из-за отрицательной курсовой переоценки. При этом тенговые кредиты бизнесу выросли на 66 млрд тенге, сообщил регулятор.

В феврале наибольший прирост кредитования показали три банка: БЦК (+40 млрд тенге за месяц), Евразийский (+29 млрд) и Freedom (+23 млрд). Наоборот, худшую динамику продемонстрировал Халык (–32 млрд).

По итогам двух месяцев лидером по наращиванию ссудника является БЦК (+59 млрд тенге). Среди универсальных банков высокого прироста по сравнению с конкурентами добились также Freedom (+36 млрд), Kaspi (+34 млрд) и Евразийский (+25 млрд).

Что касается аутсайдеров, то наибольшую просадку портфеля допустили Bank RBK (–54 млрд тенге с начала года), Forte (–29 млрд) и Халык (–28 млрд). Из участников AQR в минус ушли также Нурбанк (–7 млрд) и Bereke (–3 млрд).

Вишенка на пироге

Несмотря на скромный рост кредитования и недешевое фондирование, банки продолжают бить рекорды по прибыли. По итогам двух месяцев совокупный финансовый результат сектора в годовом выражении вырос на 36,4% (с 242 млрд до 330 млрд тенге).

Среди 21 действующего банка есть пять игроков, которые недосчитались прибыли по сравнению с аналогичным периодом прошлого года. Это вышеупомянутый убыточный Заман, подсанкционный ВТБ (заработал на 1,6 млрд тенге меньше, чем год назад), совсем недавно освобожденный от санкций Bereke (–15,4 млрд), избавившийся от российского резидентства Хоум Кредит (–2,2 млрд), а также не имеющий никакого отношения к санкциям Forte (–0,3 млрд).

У остальных БВУ прибыль растёт уверенно, причём у многих – даже семимильными шагами. В абсолютном выражении наибольшего прироста добился Халык (+29,5 млрд тенге к результату 2022 года). Далее в порядке убывания следуют Jusan (+18,6 млрд), Kaspi (+16,6 млрд), Евразийский (+13,5 млрд) и БЦК (+10,2 млрд). Ситибанк улучшил прошлогодний показатель на 5 млрд тенге, Bank RBK – на 4,8 млрд, Алтын – на 3,2 млрд, Freedom – на 2,3 млрд.

Темпы прироста тоже не могут не радовать акционеров. У Халыка и Kaspi прибыль увеличилась на 34 и 32% соответственно, причём данный рост происходит от очень высокой базы: доля этих банков в совокупном чистом доходе сектора на 1 марта составляла 35% у Халыка и 21% у Kaspi. У игроков, зарабатывающих меньше, относительный прирост прибыли может измеряться трёхзначными числами. Например, БЦК улучшил свой прошлогодний финансовый результат на 181%, Евразийский – на 126%.

У Jusan прибыль и вовсе подскочила на 1007%, или более чем в 11 раз. Год назад (когда, видимо, ещё сохранялась инерция «старого Казахстана») Jusan за два месяца заработал лишь 1,8 млрд тенге, и это было только 16-е место в секторе. По итогам двух месяцев 2023 года Jusan с результатом 20,4 млрд тенге замыкает топ-5 самых прибыльных банков страны.