Сколько должен банкам среднестатистический казахстанец

Задолженность среднестатистического казахстанца по банковским кредитам выросла за последний год (август к августу) на 34% и достигла 606 тыс. тенге на душу населения. «Курсив» подсчитал, как разнится этот условный показатель в зависимости от региона проживания заемщиков.

Как следует из статистики Нацбанка, долговая нагрузка населения перед банками за последний год (1 сентября 2022-го к аналогичной дате 2021-го) росла почти в четыре раза быстрее, чем задолженность бизнес-клиентов. В целом кредиты банков экономике за рассматриваемый период увеличились на 25,7% (с 16,5 трлн до 20,7 трлн тенге). Внутри этой динамики объём займов физлицам, включая индивидуальных предпринимателей, вырос на 38% (с 9,2 до 12,7 трлн тенге), тогда как рост корпоративного портфеля составил лишь 9,9% (с 7,2 до 7,9 трлн тенге).

В пяти регионах объёмы кредитования юрлиц сократились. Сильнее всего просели по этому показателю Кызылординская (–45,6% за год) и Павлодарская (–35%) области, помимо них отрицательную динамику продемонстрировали СКО (–12,8%), Алматинская (–7,8%) и Костанайская (–2,4%) области. В Алматы, на который приходится подавляющая доля бизнес-кредитов (70% от совокупного корпоративного портфеля), займы юрлицам выросли на 8,9%, что на 1 п. п. ниже среднестрановых темпов. Единственным регионом с высоким ростом стала Астана (+45,6%), но этому росту предшествовала серьёзная просадка в 2021 году (см. инфографику). Лидирующая позиция Туркестанской области по темпам роста кредитования бизнеса (+100%) объясняется беспрецедентно низкой стартовой базой: в денежном выражении портфель юрлиц здесь увеличился лишь на 5 млрд тенге.

Что касается розничных займов, то их объём за последний год вырос во всех 17 регионах, при этом темпы роста уложились в достаточно узкий коридор между 28% в СКО и 43% в Алматинской области. Единственным исключением стала все та же Туркестанская область, где долговая нагрузка населения перед банками росла заметно быстрее (+60,6%). Доля безнадежной просрочки в кредитном портфеле физлиц за рассматриваемый период снизилась с 4,3 до 3,6%.

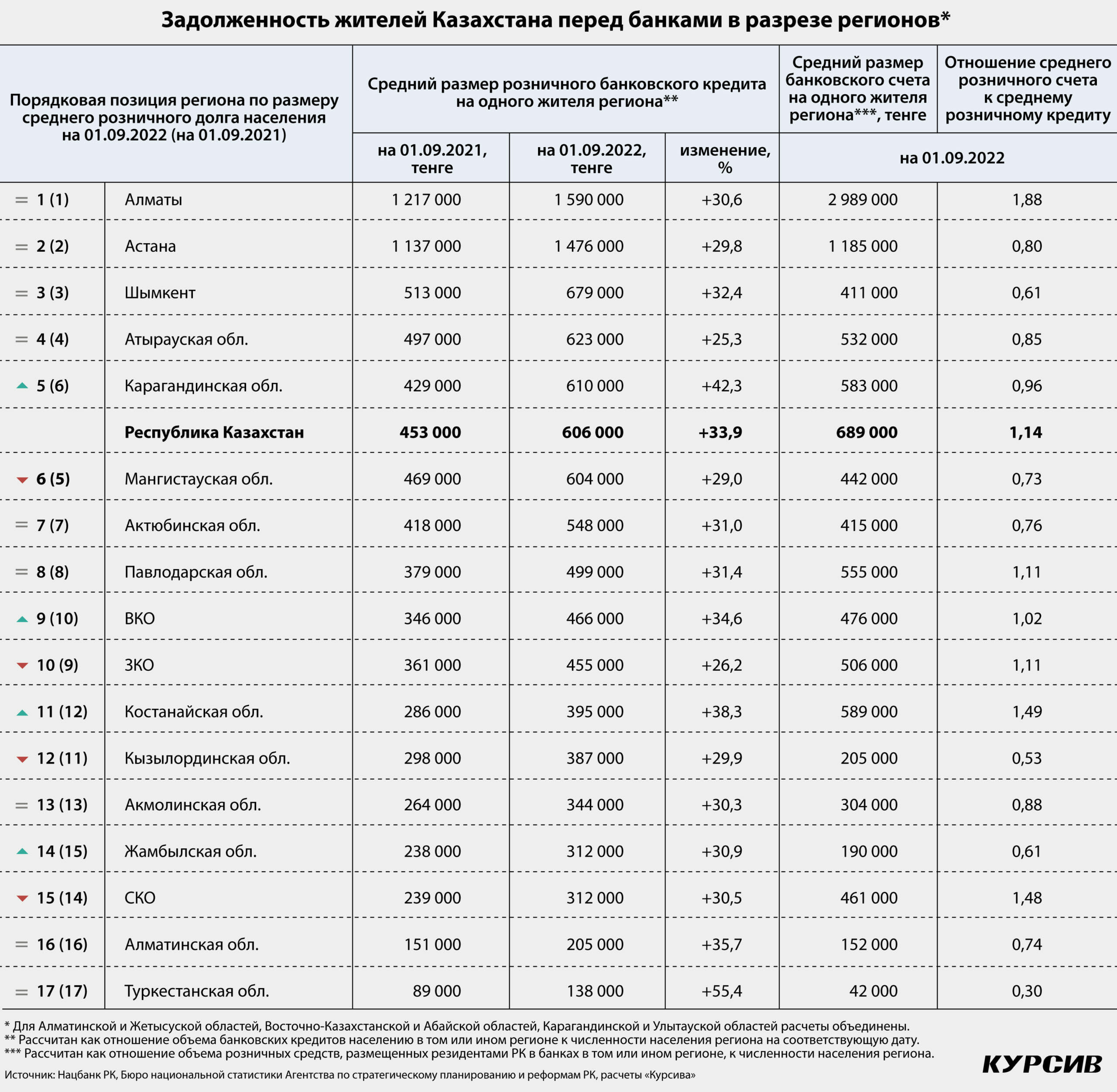

«Курсив» рассчитал средний размер розничного банковского кредита, приходящийся на одного казахстанца любого возраста. В целом по стране данный показатель составил 606 тыс. тенге на 1 сентября, увеличившись за последний год на 153 тыс. тенге. Для сравнения: средняя сумма денег на банковском счету одного жителя РК на ту же дату равнялась 689 тыс. тенге. Таким образом, сальдо между удельными накоплениями и удельной долговой нагрузкой казахстанцев (без учета задолженности физлиц перед организациями, осуществляющими микрофинансовую деятельность) пока складывается в пользу тех, кому удается сберегать. Пока – потому что средние сбережения граждан растут гораздо более медленными темпами (+7,3% за последний год), чем их удельная задолженность (+33,9%).

В пяти регионах средний долг жителей перед банками превышает общестрановой уровень, в том числе в двух крупнейших мегаполисах – превышает значительно. В Алматы в среднем на каждого горожанина приходится кредит в размере 1,6 млн тенге, в Астане – 1,5 млн. Но если в бывшей столице удельный размер банковского вклада почти вдвое выше удельного размера кредита (точнее, на 88%), то в Астане ситуация противоположная: здесь средний размер розничного кредита физлица на 25% выше, чем его средний банковский счёт. В принципе, если отношение удельного розничного счета к удельному розничному кредиту меньше единицы (см. последний столбец таблицы), то это может означать, что население данного региона тратит больше, чем зарабатывает. И чем ближе этот коэффициент к нулю, тем больше в регионе домохозяйств, которые преимущественно живут в долг.

Самое низкое значение этого коэффициента (0,30) зафиксировано в Туркестанской области. Это второй по численности регион республики (2,11 млн человек), уступающий только Алматы (2,14 млн человек). С одной стороны, средняя долговая нагрузка одного жителя Туркестанской области (138 тыс. тенге) является минимальной среди регионов РК. С другой – у местного населения практически нет денег на банковских счетах (42 тыс. тенге в среднем на одного жителя). Самые быстрые темпы прироста удельного долга физлиц (+55,4% за последний год) также зафиксированы в Туркестанской области. Для сравнения: второе место по скорости наращивания удельного кредита заняла Карагандинская область (+42,3%), однако здесь соотношение «средний вклад/средний долг» в розничном сегменте составило 0,96, то есть баланс между «сберегающими» и «занимающими» находится практически в равновесии.

Низкое соотношение между средним вкладом и средним банковским долгом физлица характерно для всех южных регионов страны. Помимо Туркестанской области в число аутсайдеров по данному показателю попали Кызылординская область (с коэффициентом 0,53), Жамбылская область и Шымкент (по 0,61), Алматинская область (0,74). К ним примкнули находящаяся на юго-западе республики Мангистауская область (0,73) и Актюбинская область (0,76). И есть ещё четыре региона, где коэффициент составил меньше единицы: Астана (0,80), Атырауская область (0,85), Акмолинская область (0,88) и Карагандинская область (0,96).

Лишь в шести регионах размер удельного розничного вклада превышает размер удельного кредита. Самый высокий показатель зафиксирован в Алматы (коэффициент равен 1,88). Далее идут все четыре северные области: Костанайская (1,49), СКО (1,48), Павлодарская (1,11) и ВКО (1,02), а также примкнувшая к ним Западно-Казахстанская область (1,11).

В структуре кредитов населению преобладают потребительские займы (55,2% от совокупного розничного портфеля на 1 сентября) и ипотека (32,5%). Оставшиеся 12,3%, судя по всему, приходятся на автокредиты и прочие залоговые ссуды. Данная статистика объясняет высокую, казалось бы, долговую нагрузку жителей столицы. Дело в том, что Астана занимает первое место среди регионов по объёму ипотеки (1,2 трлн тенге) и её доле в региональном розничном портфеле (59%), в то время как на потребительские займы приходится лишь 31% от задолженности астанчан перед банками, что является абсолютным минимумом по сравнению с другими областями. Таким образом, в Астане люди берут кредиты преимущественно на улучшение жилищных условий и демонстрируют минимальный спрос на прочие виды займов.

В южных регионах природа долговой нагрузки жителей зеркально отличается от столичной. В первую очередь это относится к Туркестанской области, где доля ипотечного портфеля составляет лишь 7,5% (наименьший показатель в разрезе регионов), тогда как на потребительские ссуды приходится 77,4% от объёма займов населению (максимальный уровень по республике). Похожая картина в Кызылординской области, где вес ипотеки и потребкредитов составляет 16,6 и 66,8% соответственно. Высокая доля потребительских ссуд отмечается также в Шымкенте (64,4% от розничного портфеля), Алматы (64%), Алматинской (62%) и Жамбылской (60,2%) областях, к которым примкнули нефтедобывающие Атырауская (60,7%) и Мангистауская (59%) области.

В Карагандинской области доля потребкредитов в точности совпала со среднестрановым уровнем (55,2%). В восьми регионах (Астана, Акмолинская, Актюбинская, Костанайская, Павлодарская области, СКО, ЗКО и ВКО) этот показатель ниже, чем в среднем по стране.

Долговая нагрузка казахстанцев была несколько снижена в 2019 году, после того как президент Токаев распорядился списать малообеспеченным гражданам часть задолженности по беззалоговым займам. Кредитная амнистия распространялась на ссуды в размере до 3 млн тенге, при этом максимальная сумма списания на одного заемщика составляла не более 300 тыс. тенге (без ограничения количества кредитов, укладывающихся в эту сумму). Государству эта акция обошлась в 125 млрд тенге. Как сообщали «Курсиву» в АРРФР, наибольший объём прощенных кредитов пришелся на жителей Алматы (20,3 млрд тенге), Туркестанской области (14,3 млрд) и Шымкента (11,2 млрд).