Как изменилась расстановка сил в страховом секторе Казахстана в 2023 году

Одним из самых примечательных итогов минувшего года для отечественных страховщиков стала, пожалуй, утрата компанией «Евразия» статуса лучшего генератора прибыли в секторе, который она удерживала на протяжении восьми предыдущих лет. «Курсив» изучил, какие ещё изменения в расстановке сил произошли в страховой индустрии.

Активы

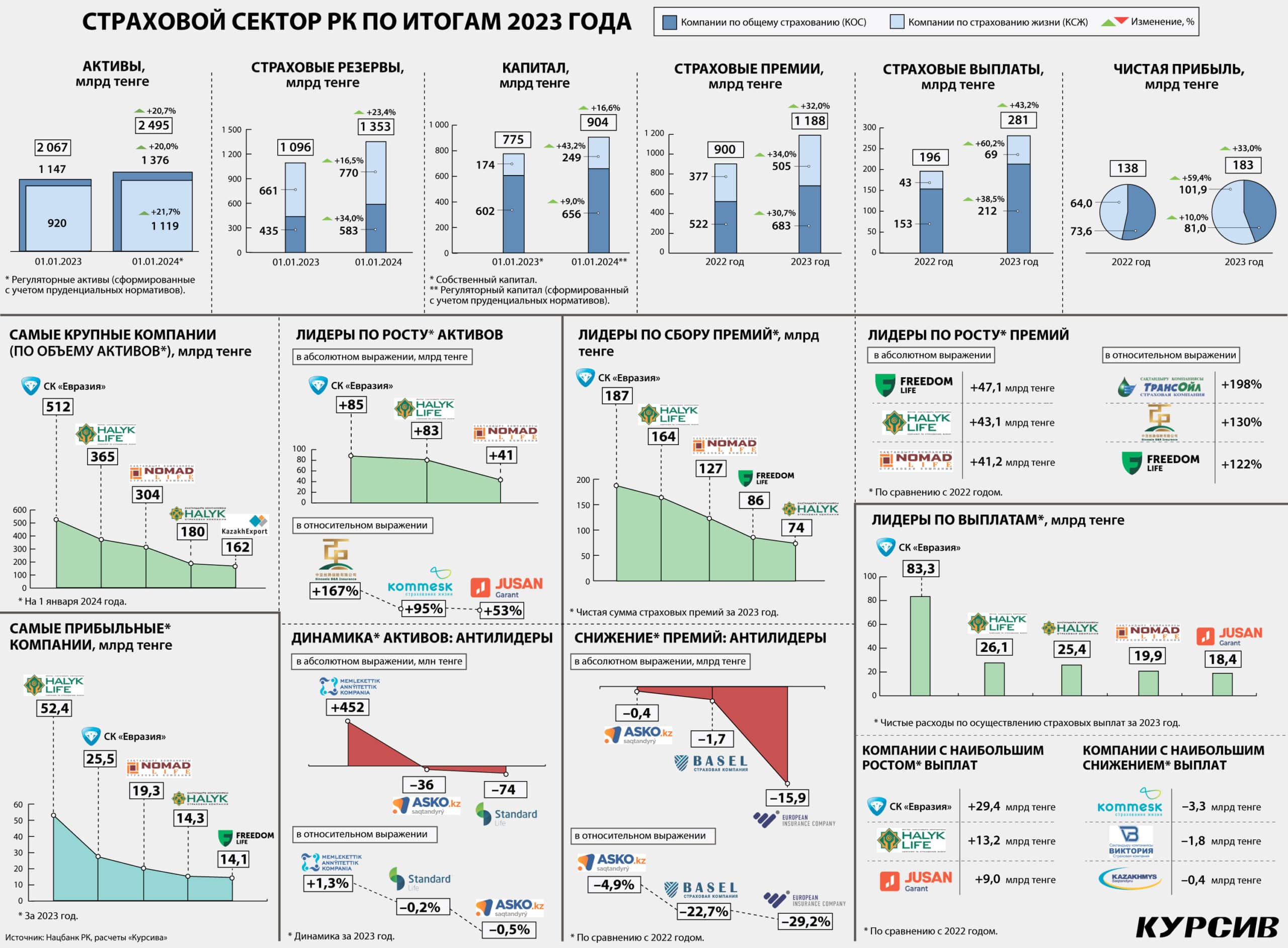

Активы страхового сектора РК по итогам 2023 года выросли на 20,7% (до 2,5 трлн тенге), в том числе в отрасли страхования жизни (представлена девятью КСЖ) рост составил 21,7% (до 1,1 трлн тенге), в общем страховании (на рынке работает 16 КОС) – 20,0% (до 1,4 трлн тенге). По сравнению с предшествующим, 2022 годом динамика активов заметно ускорилась: тогда рост в сегментах life и non-life составил 17,9 и 9,4% соответственно при годовой инфляции в 20,3% (в 2023 году снизилась до 9,8%).

В топ-10 крупнейших страховых компаний РК первые семь мест по итогам минувшего года не изменились. Пятерка самых крупных игроков изображена на инфографике, за ними расположились КСЖ «Freedom Finance Life» (с активами в размере 138 млрд тенге) и СК «Виктория» (110 млрд).

В нижней части топ-10 на одну ступеньку удалось подняться компаниям Freedom Finance Insurance (до восьмого места) и KM Life (до девятого места). В обратном направлении проследовала КСЖ «Евразия», опустившаяся с восьмой строчки ренкинга на десятую. Состав десятки крупнейших игроков в 2023 году не изменился, но в текущем году шансы проникнуть в топ-10 есть, например, у компании Jusan Garant, которая нарастила активы до 72 млрд тенге и лишь на 2 млрд тенге (по состоянию на начало 2024 года) отставала от замыкающей десятку КСЖ «Евразия».

Наибольшего прироста активов в абсолютном выражении добились СК «Евразия» (+85 млрд тенге за год) и КСЖ «Халык-Life» (+83 млрд). Замкнула тройку лидеров компания Nomad Life (+41 млрд). Далее расположились Freedom Life (+31 млрд), «Виктория» (+26 млрд), Jusan Garant (+25 млрд), СК «Халык» (+22 млрд), Freedom Insurance (+21 млрд) и KM Life (+21 млрд). Только этим девяти игрокам удалось прирасти активами на сумму свыше 20 млрд тенге.

В относительном выражении быстрее всех росла Sinoasia (+167%, или +18 млрд тенге за год), контроль над которой в прошлом году обрел Банк ЦентрКредит. Доля БЦК в голосующих акциях Sinoasia увеличилась с 9,5% на 1 апреля 2023-го до 90,1% на 1 июля и до 92,5% на 28 августа. Предыдущим основным акционером Sinoasia был гражданин Гонконга Люнг Юк Чой, чья доля после продажи пакета сократилась с 65,1 до 7,5%. Банк также полностью выкупил миноритарные доли у Гайни Омирсерикова (9,9%) и Д. К. Абильмажиновой (7,9%). В аудированной отчетности Sinoasia сказано, что в феврале 2023-го БЦК сообщил компании о намерении приобрести все её простые акции по цене от 20 тыс. до 26,6 тыс. тенге за штуку. Исходя из этой информации, на тот момент банк оценивал компанию в коридоре от 3,5 млрд до 4,7 млрд тенге. На начало 2023 года Sinoasia занимала 23-е место в секторе (четвертое с конца) по размеру активов, по состоянию на конец года компании удалось подняться в ренкинге на пять строчек.

Из компаний с более высокой стартовой базой лучшие темпы наращивания активов показала Jusan Garant (+53%). Более чем на 30% подросли KM Life (+37,4%), Freedom Insurance (+31,4%) и «Виктория» (+30,8%). Почти достигли этой отметки «Халык-Life» (+29,2%) и Freedom Life (+29,1%). Для сравнения: у крупнейшего игрока, каковым является СК «Евразия», активы увеличились на 20,0% (ровно на столько же выросли совокупные активы КОС); компания Nomad Life, третья в списке крупнейших, нарастила активы на 15,5%, что ниже среднего показателя для КСЖ (+21,7%).

Премии

Совокупные премии в секторе увеличились за год на 32,0% (до 1,2 трлн тенге), в том числе у КСЖ – на 34,0% (до 505 млрд), у КОС – на 30,7% (до 683 млрд). По сравнению с 2022 годом спрос на страховые услуги вырос: тогда премии у КОС увеличились в годовом выражении на 20,2%, а у КСЖ и вовсе сократились (–0,8%) из-за падения продаж пенсионных аннуитетов на фоне масштабного изъятия населением средств из ЕНПФ на покупку жилья.

Тройка лидеров по объёму полученных премий (здесь и далее – чистая сумма) в 2023 году полностью совпала с тройкой крупнейших игроков по размеру активов: СК «Евразия» (собрала 187 млрд тенге), «Халык-Life» (164 млрд), Nomad Life (127 млрд). Помимо них планка в 100 млрд тенге не покорилась никому. Концентрация премий пусть незначительно, но увеличилась для трёх вышеперечисленных компаний с 45,8% в 2022 году до 46,2% в 2023-м. Ближайшими конкурентами лидирующего трио стали Freedom Life (собрала премий на 86 млрд тенге), СК «Халык» (74 млрд), Jusan Garant (55 млрд) и «Номад Иншуранс» (50 млрд). Примечательно, что две последние не входят в топ-10 крупнейших игроков, занимая в ренкинге 11-е и 13-е места соответственно.

Что касается динамики премий, то в абсолютном выражении наибольшего прироста добились Freedom Life (+47 млрд тенге к показателю 2022 года), «Халык-Life» (+43 млрд) и Nomad Life (+41 млрд). СК «Евразия» ожидаемо стала лучшей по динамике среди КОС, но в общем ренкинге заняла лишь четвертое место (+35 млрд). В относительном выражении, если пренебречь небольшими компаниями (с активами до 50 млрд тенге), самый быстрый рост премий продемонстрировали Freedom Life (+122% за год), «Виктория» (+113%) и Freedom Insurance (+104%). Для сравнения: у крупнейших игроков, таких как СК «Евразия», «Халык-Life» и Nomad Life, премии выросли на 23, 36 и 48% соответственно.

С другой стороны, в секторе есть четыре компании, которые недосчитались премий по сравнению с 2022 годом. Худшую динамику показала КСЖ «Европейская страховая компания» (–16 млрд тенге, или –29,2%). У остальных аутсайдеров просадка была менее значительной (см. инфографику).

По данным АРРФР, количество заключённых договоров страхования в 2023 году выросло в годовом выражении на 37,5% (до 16,9 млн штук). Главными драйверами роста стали страхование от несчастных случаев (заключено договоров больше на 152%) и обязательное автострахование (+12%). Премии по обязательным продуктам увеличились на 14,3% (+24 млрд тенге) в основном за счёт роста премий по страхованию работников от несчастных случаев (+29,3%, или +19 млрд тенге) и по полисам ГПО автовладельцев (+3,6%, или +3,4 млрд тенге). В добровольном личном страховании премии выросли на 28,5% (+79 млрд тенге). В добровольном имущественном страховании рост премий составил 38,5% (+125 млрд тенге), в том числе премии по автострахованию увеличились на 87,9% (+46 млрд тенге).

В Ассоциации финансистов Казахстана (АФК) уточняют, что в минувшем году рост в сегменте non-life обеспечивался высоким спросом на продукты страхования автотранспорта (включая ГПО автовладельцев) и имущества. По мнению аналитиков АФК, это по-прежнему связано с продолжающейся в Казахстане реализацией ипотечных программ и льготного автокредитования. Что касается life-сегмента, то здесь заметный рост премий и выплат связан с четырьмя ключевыми продуктами: пенсионным аннуитетом, страхованием от несчастных случаев, страхованием жизни и страхованием работников. При этом на нетто-основе (премии за вычетом выплат) лидировали пенсионное аннуитетное страхование (+49,6% по итогам трёх кварталов) и страхование от несчастных случаев (в 2,2 раза), подсчитали в АФК.

Выплаты

Совокупные выплаты сектора выросли за год на 43,2% (до 281 млрд тенге), в том числе у КСЖ – на 60,2% (до 69 млрд), у КОС – на 38,5% (до 212 млрд). Намного больше конкурентов потратила на эти цели СК «Евразия», чьи чистые расходы по осуществлению страховых выплат в 2023 году достигли 83 млрд тенге. За ней в ренкинге идут «Халык-Life» (26,1 млрд), СК «Халык» (25,4 млрд), Nomad Life (19,9 млрд) и Jysan Garant (18,4 млрд тенге). У остальных игроков выплаты не превысили 10 млрд тенге, ближе всех к этой отметке подошла СК «Интертич» (9,4 млрд).

СК «Евразия» также возглавила ренкинг компаний, у которых произошел наибольший прирост выплат по сравнению с предыдущим годом (+29,4 млрд тенге). У «Евразии» был как минимум один крупный страховой случай в 2023 году, это февральское землетрясение в Турции, унесшее жизни более 50 тыс. человек. По данным компании, её страховые выплаты за ущерб имуществу в результате этой природной катастрофы превысили 15 млн евро, или 7,25 млрд тенге. Что касается прочих игроков, то у «Халык-Life» выплаты выросли на 13,2 млрд тенге, у Jusan Garant – на 9,0 млрд, у Nomad Life – на 6,2 млрд.

По информации регулятора, выплаты по обязательным классам страхования увеличились за год на 36,2% (+21 млрд тенге) в основном за счёт роста выплат по автостраховке. В добровольном личном страховании рост выплат составил 40,2% (+24 млрд тенге) главным образом за счёт страхования жизни. Самый быстрый рост показателя (как абсолютный, так и относительный) наблюдался в добровольном страховании имущества, где выплаты увеличились на 52,2% (+39 млрд тенге).

По наблюдениям аналитиков АФК (по итогам трёх кварталов 2023 года), для КОС рост страховых выплат был в основном связан с увеличением количества страховых случаев (+31,5%).

«Здесь следует выделить заметный рост средней выплаты по страхованию имущества (+31,6%), который мог быть связан с ростом стоимости недвижимости (+5,7% по итогам сентября) и инфляционными процессами в стране (11,8% по итогам сентября)», – отмечают эксперты.

Для КСЖ, по мнению аналитиков, рост выплат связан с двумя основными факторами.

«Во-первых, за девять месяцев 2023 года резко (в 23,4 раза) увеличилось количество выплат в рамках страхования работников от несчастных случаев при исполнении ими трудовых обязанностей. По данным Минтруда о производственном травматизме, в отчетном периоде на предприятиях страны погибли 145 человек (+8,2% год к году), пострадали 995 человек (–0,4%). Во-вторых, в классе страхования жизни рост произошел за счёт увеличения средней выплаты при снижении их количества. Так, в январе – сентябре 2023 года выплата составила в среднем 2,6 млн тенге против 851 тыс. тенге годом ранее», – говорится в обзоре АФК.

Результат

Чистая прибыль сектора в 2023 году выросла на 33,0% (до 183 млрд тенге), в том числе у КСЖ – на 59,4% (до 102 млрд), у КОС – на 10,0% (до 81 млрд). Начиная с 2015 года на протяжении восьми лет подряд статус самой прибыльной компании в страховой отрасли принадлежал СК «Евразия». В минувшем году этот почётный титул завоевала КСЖ «Халык-Life», заработавшая 52,4 млрд тенге. «Евразия» заработала вдвое меньше и с результатом 25,5 млрд тенге опустилась на вторую строчку. Далее расположились Nomad Life (19,3 млрд), СК «Халык» и Freedom Life.

По сравнению с 2022 годом из пятерки лучших выбыли КСЖ «Европейская страховая компания» (прибыль сократилась с 11,5 млрд до 6,9 млрд тенге) и СК «Виктория» (снижение с 9,5 млрд до 7,4 млрд тенге). Их места заняли СК «Халык» (рост прибыли с 8,5 млрд до 14,3 млрд тенге) и Freedom Life (с 9,5 млрд до 14,1 млрд тенге). Помимо топ-5 самых прибыльных никто не смог показать двузначный финансовый результат в миллиардном измерении. Из ближайших преследователей лидеров больше всех (7,4 млрд) заработала вышеупомянутая СК «Виктория».