Ряд банков Казахстана установили в январе рекорды по месячной прибыли

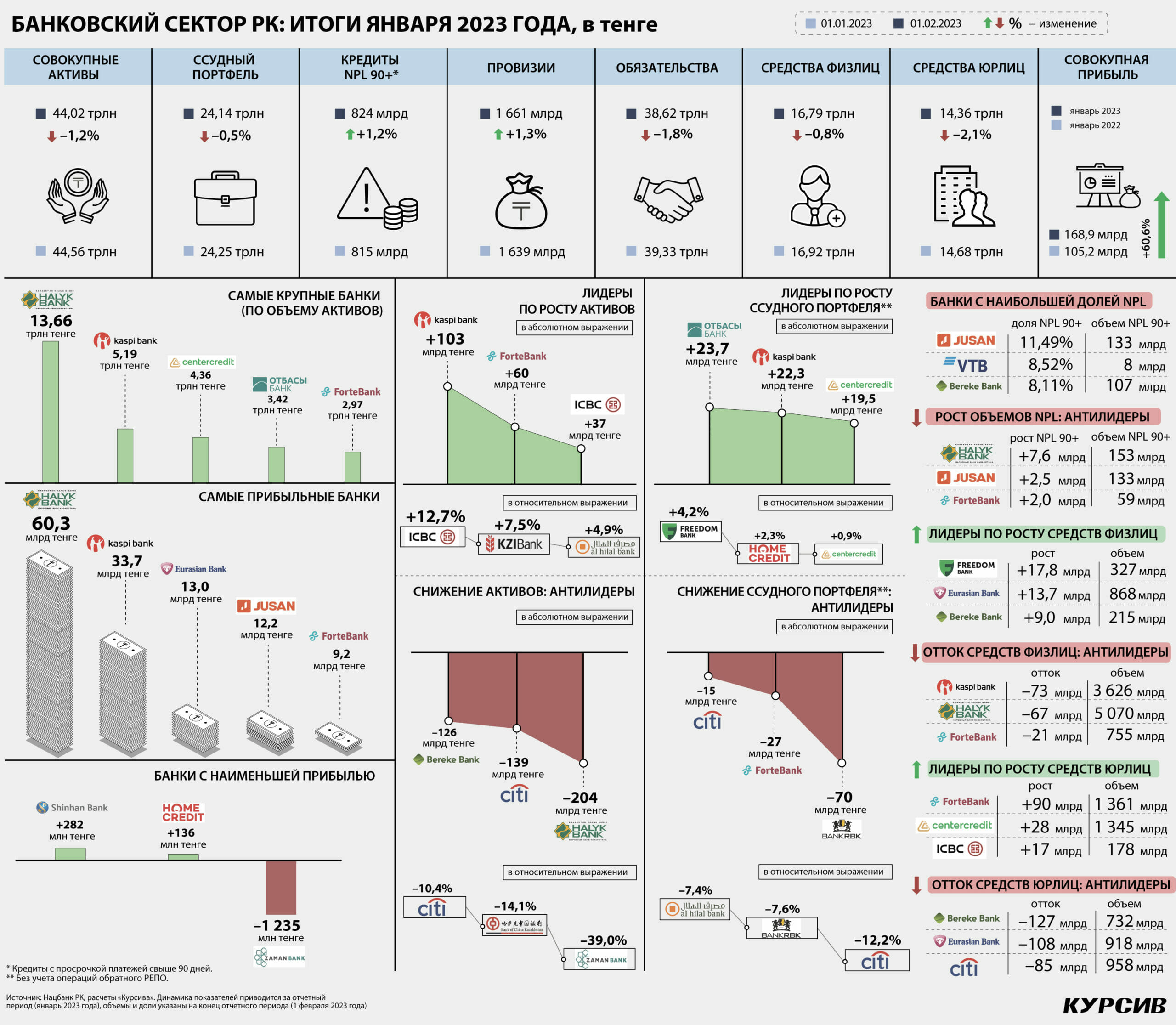

Для банковского сектора РК начало 2023 года стало обнадеживающим продолжением успешного 2022-го. В январе банки сообща заработали 169 млрд тенге чистой прибыли, улучшив на 5 млрд тенге декабрьский результат вопреки фактору сезонности, согласно которому первый месяц года традиционно характеризуется снижением деловой активности.

В годовом выражении (январь к январю) совокупная прибыль сектора выросла сразу на 60,6%, или на 64 млрд тенге (со 105 млрд до 169 млрд). Однако сравнение с прошлогодним январем выглядит не совсем корректным в силу того, что год назад банки недополучили прибыль из-за простоя, вызванного массовыми уличными волнениями. Поэтому более показательным выглядит тот факт, что чистый доход сектора в январе 2023 года оказался даже выше, чем в декабре 2022-го, когда банки заработали 164 млрд тенге, что стало одним из лучших результатов сектора за всю историю.

В прошлом году у банков были два более прибыльных месяца, чем декабрь: в июле и октябре совокупная прибыль достигала 317 млрд и 256 млрд тенге соответственно. Но в обоих случаях главным «генератором» столь впечатляющих, казалось бы, результатов был подсанкционный Bereke (бывший дочерний Сбербанк). В июле его вклад в общую прибыль сектора составил 168 млрд тенге, в октябре – 95 млрд, хотя по итогам года банк допустил убыток в 129 млрд тенге. Понятно, что аномально высокие заработки отдельных месяцев не могли являться следствием успехов банка в операционной деятельности. Как правило, у испытывающих кризис организаций такие «бумажные» доходы возникают после получения дешевой акционерной (или государственной) поддержки и её переоценки по рыночной стоимости.

Такого рода нюансы мешают оценивать результативность сектора исходя из совокупных показателей. Например, если сравнивать прибыль, заработанную всеми банками без исключения, то в 2022 году она выросла на 13,7%. Если же исключить из расчетов подсанкционные институты (Bereke, ВТБ и Альфа), то для остальных 19 игроков динамика становится намного приятнее: рост их прибыли по итогам 2022 года составил уже 45,5%. В текущем году чистый доход сектора продолжил расти даже по отношению к высокой декабрьской базе, причём три банка в январе 2023 года установили личные рекорды по ежемесячному заработку, по крайней мере, по сравнению с прошлым годом.

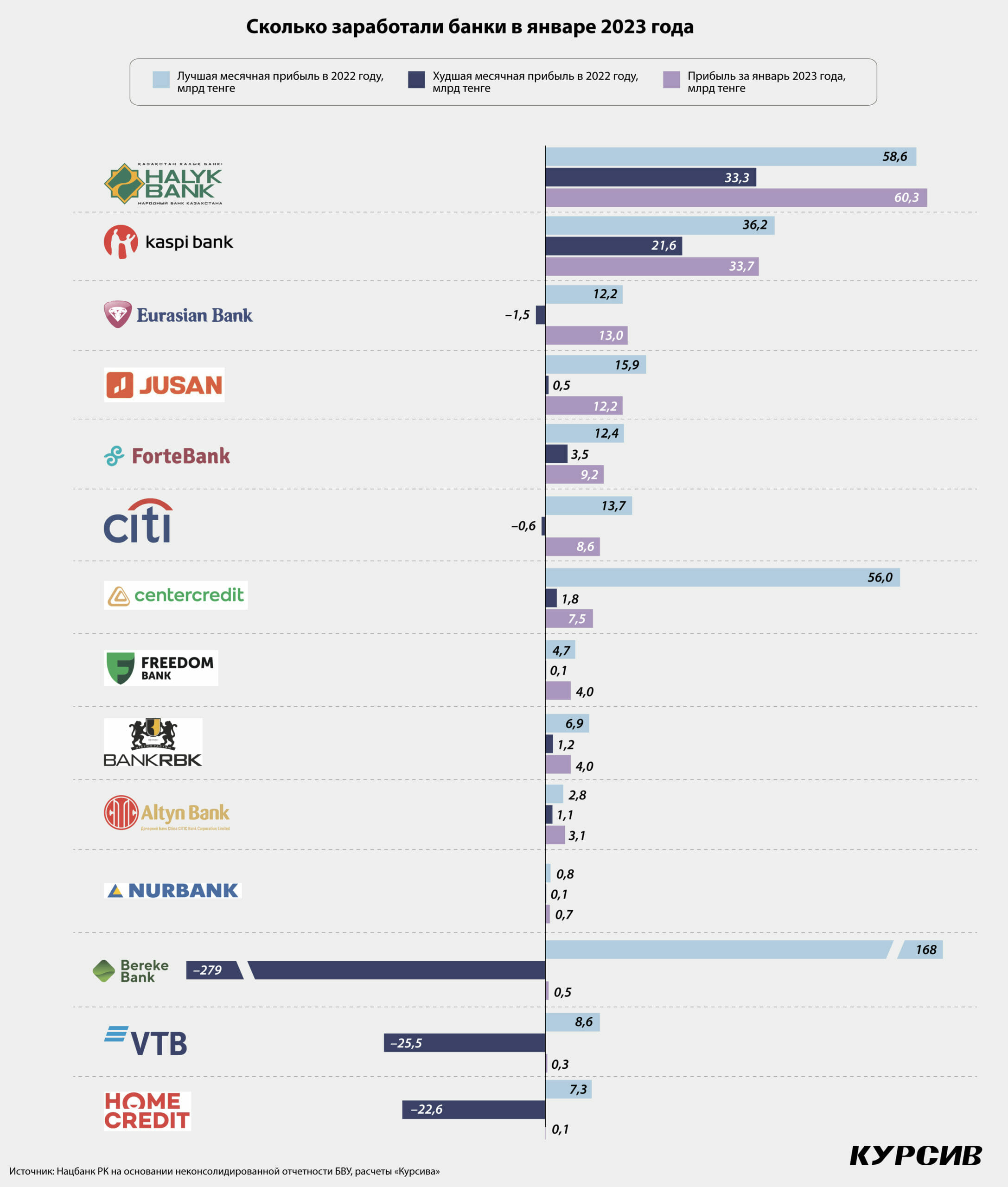

В эту тройку вошли Халык, Евразийский и Алтын. Для Халыка в прошлом году самым успешным месяцем стал июнь, когда банк заработал 58,6 млрд тенге. В январе 2023-го чистый доход Халыка достиг 60,3 млрд. У Евразийского прошлогодний рекорд месячной прибыли пришелся на сентябрь (12,2 млрд тенге), а в январе этого года он заработал ровно 13 млрд. Финансовые результаты Алтына намного скромнее, тем не менее и его январская прибыль в размере 3,1 млрд тенге оказалась выше лучшего прошлогоднего результата (2,8 млрд в октябре).

Большинство остальных банков, хоть и не били в январе месячные рекорды, но показали результаты, близкие к своим лучшим достижениям. Например, Kaspi в январе заработал 33,7 млрд тенге, что ненамного хуже прошлогодней декабрьской прибыли (36,2 млрд). Прошлогодние рекорды БЦК (56 млрд тенге в мае и 34 млрд в августе) объясняются получением дивидендов от приобретённого Альфа-Банка (на сумму 100 млрд тенге двумя траншами) и в силу своей неорганической природы могут продержаться очень долго. В остальные месяцы БЦК зарабатывал от 1,8 млрд до 7,8 млрд тенге, поэтому январский результат 2023 года (7,5 млрд тенге) для банка является почти рекордным.

Из универсальных игроков за периметром тренда по наращиванию прибыли остаются только подсанкционные Bereke (который ожидает, что снятие санкций произойдет как раз в марте) и ВТБ (решивший остаться в Казахстане и работать в условиях санкций), а также избавившийся от российской акционерной прописки Хоум Кредит.

Кроме того, в секторе есть один убыточный игрок. Это базирующийся в Экибастузе исламский Заман-Банк, который с активами в 22 млрд тенге является самым маленьким банком страны. В январе Заман почти лишился клиентского фондирования после оттока средств юрлиц в размере 12,3 млрд тенге (до 2,5 млрд на 1 февраля). На этом фоне убыток банка в январе составил 1,2 млрд тенге.

Притоки и оттоки

Высокая январская прибыль банков была получена на фоне снижения совокупных активов (–1,2% за месяц) и обязательств (–1,8%). В структуре обязательств средства физлиц сократились на 0,8%, корпоративных клиентов – на 2,1%. С учетом валютной переоценки оттоки были меньше, поскольку в январе тенге укрепился к доллару на 0,46%.

В номинале розничные нетто-оттоки в январе составили 136 млрд тенге. В разрезе отдельных игроков худшую динамику продемонстрировали Kaspi (–73 млрд тенге за месяц) и Халык (–67 млрд). Заметно просели также портфели Forte (–21 млрд), Jusan (–13,2 млрд) и Нурбанка (–10,5 млрд). Для Нурбанка январские оттоки стали самыми высокими в секторе в относительном выражении (–7%).

Пяти универсальным игрокам, наоборот, удалось нарастить розничные портфели. Наибольшего прироста добились Freedom (+17,8 млрд тенге за январь) и Евразийский (+13,7 млрд). Помимо них положительную динамику показали Bereke (+9,0 млрд), Bank RBK (+5,9 млрд) и Хоум Кредит (+5,0 млрд). Лидером по темпам прироста тоже стал Freedom (+5,7% за месяц).

Объём корпоративных средств в секторе сократился за месяц на 314 млрд тенге. Наибольшие оттоки произошли в Bereke (–127 млрд тенге) и Евразийском (–108 млрд). Тройку антилидеров по этому показателю замкнул Ситибанк (–85 млрд), причём здесь оттоки продолжаются третий месяц подряд. За период с 1 ноября по 1 февраля бизнес-клиенты забрали из Сити на нетто-основе 369 млрд тенге, что привело к просадке корпоративного портфеля банка на 27,8% за последние три месяца.

Среди игроков, которым в январе удалось добиться притоков, лидерство принадлежит Forte (+90 млрд тенге). Вторую динамику продемонстрировал БЦК (+28 млрд), но этого прироста оказалось недостаточно для сохранения второго места в ренкинге банков по объёму корпоративных вкладов. По состоянию на 1 февраля БЦК опустился в этом списке на третью строчку, уступив вторую позицию Forte с ничтожным отставанием в 16 млрд тенге. А вот разрыв между третьим и четвертым местом (на котором находится Сити) увеличился до 387 млрд тенге.

На фоне оттоков клиентских средств и небольшого укрепления нацвалюты совокупные активы сектора в январе снизились на 541 млрд тенге. Основной «вклад» в отрицательную динамику внесли Халык (–204 млрд за месяц), Сити (–139 млрд), Bereke (–126 млрд) и Jusan (–111 млрд). В относительном выражении самую глубокую просадку продемонстрировал и без того крохотный Заман (–39%). С другой стороны, общий объём высоколиквидных активов в январе вырос на 2,4% (до 13,8 трлн тенге) и достиг 31,3% (+1 п. п.) в структуре совокупных активов сектора.

Оттоки корпоративных вкладов из Сити привели к тому, что в январе этот банк покинул топ-10 крупнейших БВУ страны по объёму активов, опустившись на 11-ю строчку. Его место в десятке впервые занял Freedom, который в январе нарастил активы на 34 млрд тенге и довёл объём портфеля до 1,3 трлн тенге. Активы Сити по состоянию на 1 февраля составляли 1,2 трлн тенге.

Сезонная пауза

Совокупный кредитный портфель сектора (включая обратное РЕПО и межбанковские займы) в январе снизился на 0,5%, или на 113 млрд тенге. Без учета РЕПО сокращение составило лишь 0,2%, или 41 млрд тенге. В АРРФР январскую динамику объясняют сезонным замедлением кредитной активности в корпоративном секторе и плановым погашением ранее взятых займов. В структуре совокупного портфеля кредиты бизнесу уменьшились за месяц на 1,3% (до 8,5 трлн тенге), тогда как розничные займы подросли на 0,7% (до 14,3 трлн тенге).

В разрезе универсальных БВУ можно выделить четыре банка (из них три специализируются на розничном кредитовании), которым в январе удалось нарастить ссудник более чем на 10 млрд тенге (без учета РЕПО). В этот квартет вошли Kaspi (+22,3 млрд тенге за месяц), БЦК (+19,5 млрд), Freedom (+12,7 млрд) и Хоум Кредит (+10,4 млрд). При этом Freedom показал самый высокий рост в относительном выражении (+4,2% за месяц).

Снижение ссудника в январе произошло у 11 игроков (всего в стране работает 21 банк). Самую большую просадку допустил Bank RBK (–70 млрд тенге за месяц). Помимо него в тройку аутсайдеров вошли Forte (–27 млрд) и Сити (–15 млрд). У остальных банков с отрицательной динамикой кредитования сокращение портфеля составило менее 10 млрд тенге.

Объём безнадежной просрочки в секторе увеличился за месяц на 1,2% (+9,5 млрд тенге) при опережающем росте провизий (+1,3%). Доля NPL в совокупном ссуднике выросла с 3,36% на 1 января до 3,41% на 1 февраля. В тройку банков с худшим качеством портфеля вошли Jusan (с уровнем NPL в 11,5%), ВТБ (8,5%) и Bereke (8,1%).

Какую-то часть розничной просрочки банкам придётся списать по желанию заемщиков. Третьего марта в стране вступил в силу закон о банкротстве физлиц и стартовал приём соответствующих заявлений от граждан. Как сообщил Комитет госдоходов Минфина, первая заявка поступила уже в 9:05 утра из Жамбылской области, а по состоянию на 16:00 количество заявителей достигло 1469 человек. Более свежую статистику чиновники не приводили, но, по оценке вице-министра финансов Ержана Биржанова, процедурой банкротства могут воспользоваться 1,1 млн казахстанцев.