Как конкурировали казахстанские банки в марте 2023 года

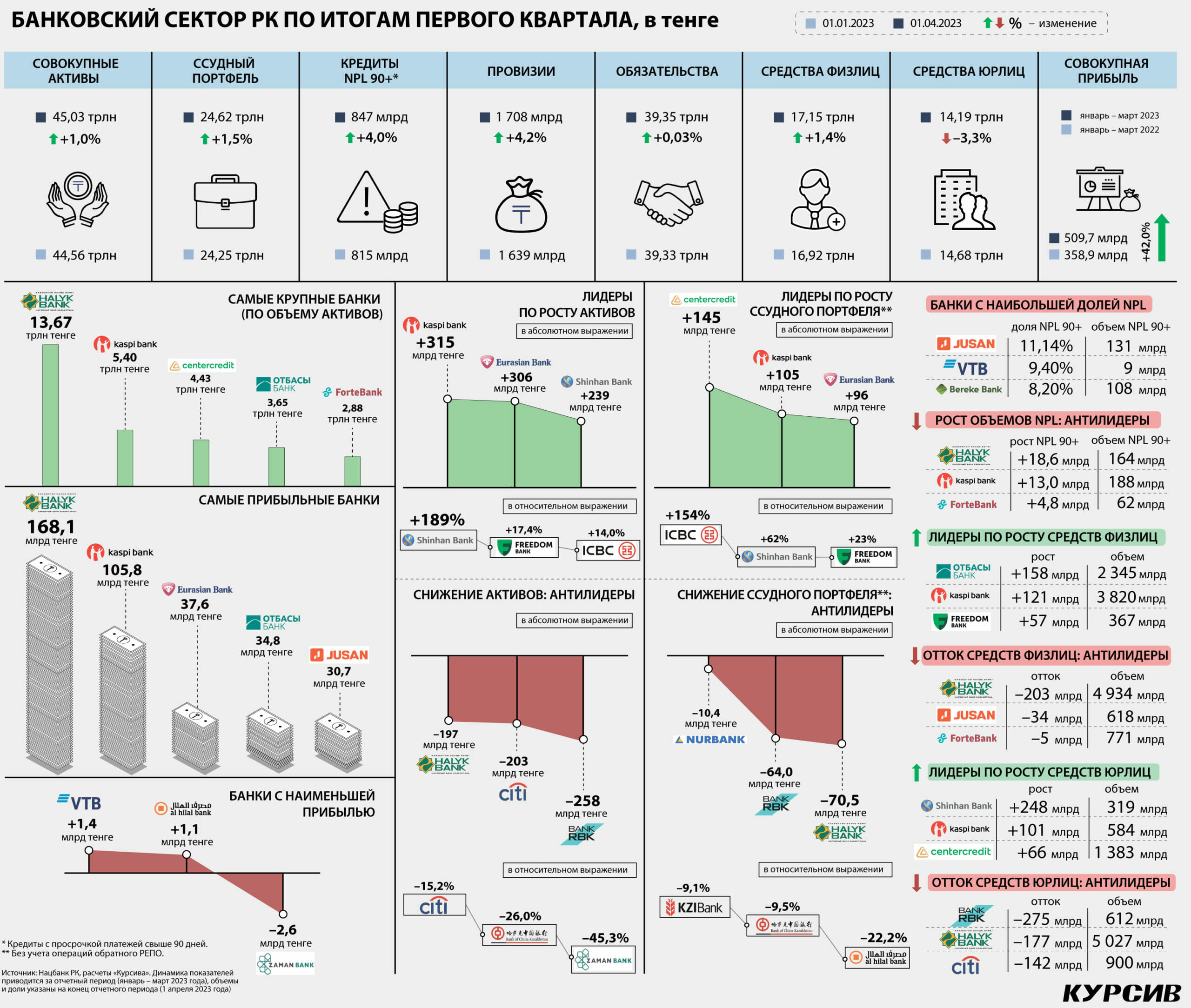

Казахстанские банки продолжают наращивать прибыль относительно и без того рекордного графика 2022 года. По итогам I квартала чистый доход сектора вырос в годовом выражении на 42%. Из значимых игроков меньше себя прошлогодних выручили только Bereke и Хоум Кредит. Кто и на сколько заработал больше, подсчитал «Курсив».

Как свидетельствует свежая статистика Нацбанка, за первые три месяца текущего года отечественные БВУ зафиксировали общую прибыль в размере 510 млрд тенге против 359 млрд годом ранее (+42%). Непосредственно в марте банки заработали 180 млрд тенге, или на 63 млрд больше, чем год назад (+54%).

Март 2022 года стал первым полным месяцем действия антироссийских санкций, которые привели к радикальной переориентации торговых и финансовых потоков инициировавшего войну северного соседа. Так повезло, что казахстанские БВУ оказались в числе выгодоприобретателей от резкого изменения геополитической конъюнктуры (подробнее см. материал «Ситуативная валютная операция» в предыдущем номере «Курсива»). Интрига заключается в том, удастся ли банкам сохранить, закрепить и приумножить этот принесенный на крыльях «черного лебедя» дополнительный источник доходов. Например, казахстанские потребители финансовых услуг могли бы выиграть, если бы банки направили часть сверхприбыли на усиление своей конкурентоспособности на внутреннем рынке вместо, допустим, её распределения в виде дивидендов.

Из 21 действующего игрока лишь трое ухудшили свой финансовый результат по сравнению с прошлым годом. У Bereke квартальная прибыль сократилась с 26 млрд до 9 млрд тенге (год назад это был Сбер, и снижение его доходов не требует объяснения), у Хоум Кредита – с 8 млрд до 5 млрд (при росте расходов на провизии на 1,4 млрд тенге). Наконец, Заман за отчетный период ушел в убыток на 2,6 млрд тенге, но показатели этого крохотного исламского банка со штаб-квартирой в Экибастузе не имеют никакого отношения к геополитике. Судя по динамике клиентских средств (по итогам квартала упали с 15 млрд до 1,9 млрд тенге), этот банк может испытывать какие-то собственные внутренние проблемы.

Что касается самых результативных игроков, то первые два места на рынке прочно удерживают Халык (заработал 168 млрд тенге с начала года) и Kaspi (106 млрд).

За ними следуют Евразийский (37,6 млрд), Отбасы (34,8 млрд), Jusan (30,7 млрд), Ситибанк (29,2 млрд), БЦК (25 млрд) и Forte (20,4 млрд). Внутри этой восьмерки лучшую динамику прибыли в абсолютном выражении демонстрируют Халык (+41 млрд тенге к прошлогоднему результату), Kaspi (+31 млрд) и Евразийский (+28 млрд). В относительных масштабах наибольшего прироста добились Евразийский (+310%), БЦК (+120%) и Jusan (+73%).

Упало не пропало

Совокупные активы сектора в марте вернулись к росту (+967 млрд тенге за месяц), что полностью коррелирует с динамикой привлечения клиентских средств (+940 млрд). Вклады физлиц после двух месяцев номинального снижения в марте увеличились на 442 млрд тенге, или на 2,6%. С начала года прирост составил 232 млрд тенге, или 1,4%.

Определенную лепту в положительную динамику депозитов внесла курсовая переоценка: в марте нацвалюта ослабела на 1,3% (с 445,8 до 451,7 тенге за доллар). Однако в розничном сегменте главным драйвером мартовского прироста стал разовый неорганический фактор: в этом месяце на счета граждан упала государственная компенсация по тенговым вкладам в размере 307 млрд тенге. Какую часть этой суммы вкладчики забрали, статистика умалчивает. Если предположить идеальный для банков сценарий, согласно которому деньги из системы не изымались, то доля компенсации в мартовском приросте средств физлиц составила почти 70%.

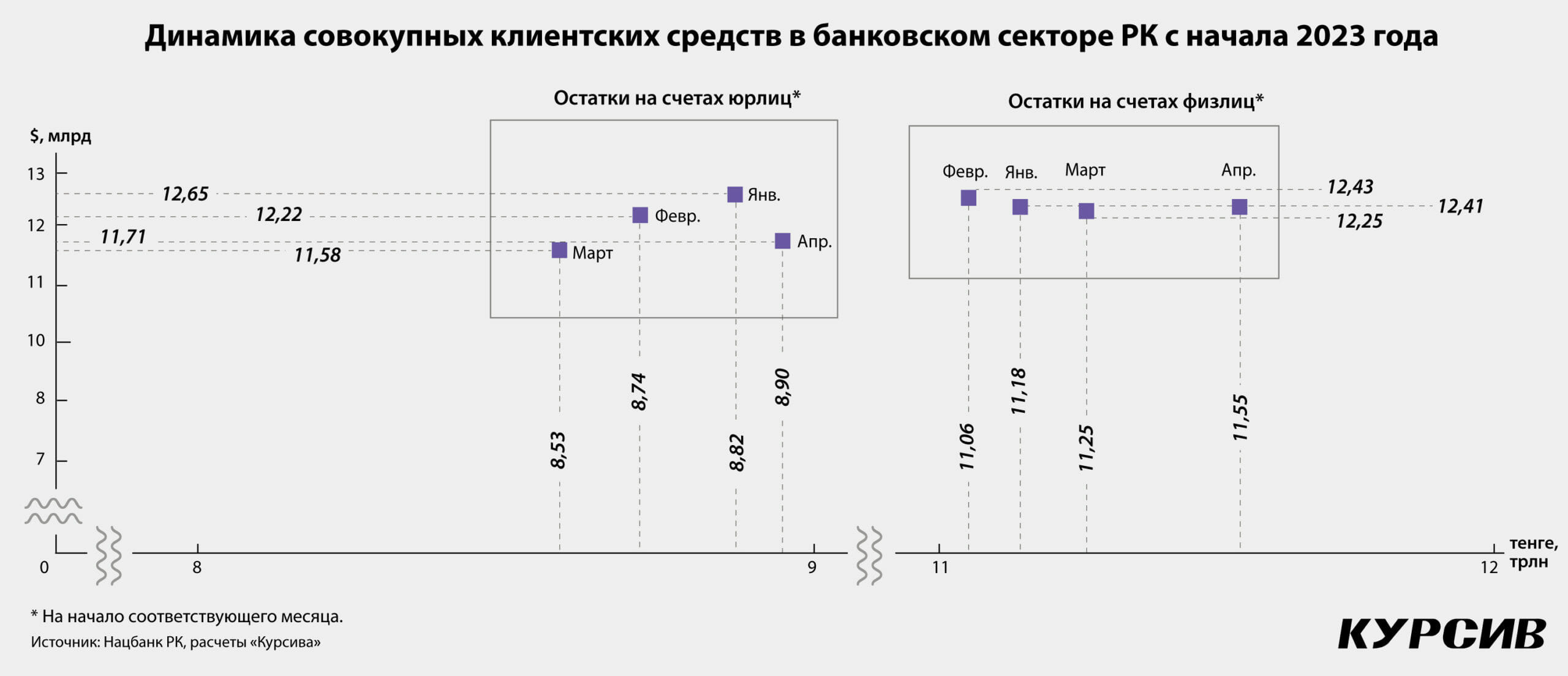

Собственно тенговые вклады населения в марте выросли на 301 млрд тенге (с 11,25 трлн до 11,55 трлн). Валютные остатки, по расчетам «Курсива», увеличились на $151 млн за месяц (с $12,25 млрд до $12,41 млрд).

Единственным игроком в секторе, допустившим в марте розничные оттоки, стал Халык. Несмотря на выплату компенсаций и положительную валютную переоценку, портфель вкладов физлиц в этом банке просел на 22 млрд тенге за месяц. Что касается лидеров марта по притокам, то ими стали Kaspi (+140 млрд тенге) и Евразийский (+104 млрд). Среди универсальных игроков приличную динамику показали также Freedom (+39 млрд) и БЦК (+32 млрд).

За период с начала года наибольшего прироста средств физлиц добились Отбасы (+158 млрд тенге за квартал) и Kaspi (+121 млрд). Freedom и Евразийский прибавили 57 млрд и 56 млрд тенге соответственно. Потихонечку восстанавливает свою депозитную базу Bereke (+30 млрд), надежность которого подкреплена квазигосударственным статусом. Заслуживает упоминания также динамика БЦК (+24 млрд) и Хоум Кредита (+21 млрд). В относительном выражении лучшие темпы демонстрируют Freedom (+18,5% за квартал) и Bereke (+14,7%). Быстрее рос ВТБ (+31,2%), но с крайне низкой стартовой базы: в абсолютном выражении его розничный портфель с начала года увеличился лишь на 5 млрд тенге.

Наоборот, худшая динамика квартала принадлежит Халыку (–203 млрд тенге). Помимо него заметные номинальные оттоки произошли в Jusan (–34 млрд). О незначительном сокращении портфеля отчитались Forte (–5,3 млрд), Bank RBK (–2,1 млрд) и Алтын (–1,3 млрд). В относительном выражении розничные оттоки не выглядят сколько-нибудь критичными: у Халыка снижение с начала года составило 4%, у Jusan – 5,2%.

Что сказало купечество

Совокупный объём корпоративных вкладов в марте номинально вырос на 498 млрд тенге (+3,6% за месяц). Внутри этой динамики тенговые остатки увеличились на 373 млрд тенге (с 8,5 трлн до 8,9 трлн), валютные – на $125 млн (с $11,6 млрд до $11,7 млрд). Мартовских притоков не хватило, чтобы компенсировать январские и февральские оттоки. По итогам квартала средства юрлиц в тенге выросли лишь на 75 млрд, тогда как валютные депозиты, по расчетам «Курсива», сократились на $946 млн (см. инфографику). В номинале совокупный портфель с начала года просел на 491 млрд тенге (–3,3%).

В марте лучшую динамику по корпоративным вкладам показали Kaspi (+126 млрд тенге за месяц) и Шинхан (+99 млрд). За ними расположились Халык (+64 млрд), Forte (+60 млрд), Bereke (+52 млрд), Алтын (+49,4 млрд), Jusan (+48,8 млрд) и Евразийский (+48 млрд). На фоне общего прироста два игрока допустили оттоки. У Нурбанка снижение было незначительным (–10 млрд за месяц). А вот у Bank RBK портфель просел сразу на 138 млрд тенге.

Крупные оттоки корпоративных средств в Bank RBK продолжаются второй месяц подряд. В феврале бизнес-клиенты забрали оттуда 141 млрд тенге на нетто-основе. В результате за I квартал корпоративный портфель банка сократился на 275 млрд тенге (–31%), и это худшая динамика в секторе. В прошлом году Bank RBK, наоборот, активно привлекал вклады юрлиц, заняв третье место на рынке как по абсолютному (+477 млрд тенге), так и по относительному (+116%) приросту.

Помимо Bank RBK аутсайдерами ренкинга являются Халык (–177млрд тенге с начала года), Сити (–142 млрд) и Jusan (–106 млрд). Заметно в минус ушли также Евразийский (–93 млрд) и Bereke (–77 млрд). Небольшое сокращение портфеля допустили Нурбанк (–13 млрд) и Хоум Кредит (–8 млрд), но для последнего несущественный абсолютный отток выглядит существенным в относительном выражении (–21,4%). Двузначные темпы снижения демонстрируют также Сити (–13,7%) и Jusan (–12,7%).

Куба далеко, Корея рядом

Корпоративных притоков за квартал удалось добиться лишь девяти игрокам, а место во главе этой группы неожиданно занял скромный корейский Шинхан (+248 млрд тенге). В феврале его портфель пополнился на 169 млрд, в марте – ещё на 99 млрд. С начала года средства юрлиц в Шинхане выросли с 71 млрд до 319 млрд тенге, или на 352%.

На запрос «Курсива» месячной давности банк не ответил, однако законопослушно разместил информацию на KASE в связи с существенностью заключённых сделок. Отсюда стало известно, что в феврале единственный акционер банка (корейская Shinhan Financial Group) одобрил индивидуальные условия для ООО «Киа Россия и СНГ» по размещению срочного вклада в казахстанской валюте. Условия следующие: сумма – не более $500 млн в тенговом эквиваленте (спустя месяц максимальную сумму изменили до 300 млрд тенге, упоминание долларов убрали), срок – ориентировочно на один год, вознаграждение – не выше 15,75% годовых (базовая ставка Нацбанка минус 1%). В начале марта на аналогичных условиях, но только на сумму 100 млрд тенге было одобрено размещение депозита от компании «Хендэ Мотор СНГ». А в середине марта Шинхан принял решение поднять лимит на объём казахстанских ГЦБ и нот Нацбанка в собственном портфеле ценных бумаг до 340 млрд тенге.

Оба новоявленных крупных клиента Шинхана занимаются эксклюзивной торговлей автомобилями Kia и Hyundai на территории России. Первое ООО принадлежит двум фирмам, зарегистрированным в Германии, второе – юрлицу из Нидерландов, но конечным собственником обеих компаний является корейская Hyundai Motor Company. После введения санкций оба российских дистрибьютора остались без «домашнего» товара: собственный автозавод Hyundai в Петербурге был остановлен «из-за трудностей с поставками комплектующих» (на днях одно из корейских СМИ сообщило, что «близка к достижению» сделка по продаже этого завода неназванным инвесторам из Казахстана), партнёрская сборка корейских моделей на калининградском «Автоторе» – прекращена. Все, что осталось двум ООО, – это официальный импорт по более высоким ценам, которые усугубляются сложностями в логистике и проведении международных финансовых транзакций.

Согласно аудированной отчетности, на начало 2023 года компания «Киа Россия» располагала кешем в размере 50 млрд рублей (соответствует $700 млн, или 326 млрд тенге), а также высоколиквидными денежными эквивалентами стоимостью 11 млрд рублей. У «Хендэ Мотор СНГ» объём денежных средств на аналогичную дату составлял 41 млрд рублей (соответствует $576 млн, или 267 млрд тенге). Из сопоставления этих сумм с суммами «зарезервированных» депозитов в Шинхан Банке следует, что «Киа» намерена перевести из России в Казахстан (и половину уже перевела) почти всю свою свободную ликвидность, а «Хендэ» – около 37% от имеющейся наличности. На запрос «Курсива» о причинах вывода денег в Казахстан компания «Киа Россия» не ответила.